Statistikken blir til

Konklusjonen til denne spalten fortjener mer ettertanke.

Alfa er ett av de mest vanlige investeringsbegrepene. Det er også ett av de mest forvirrende, ettersom det kan bety så mye forskjellig. Denne spalten forsøker å klargjøre begrepet.

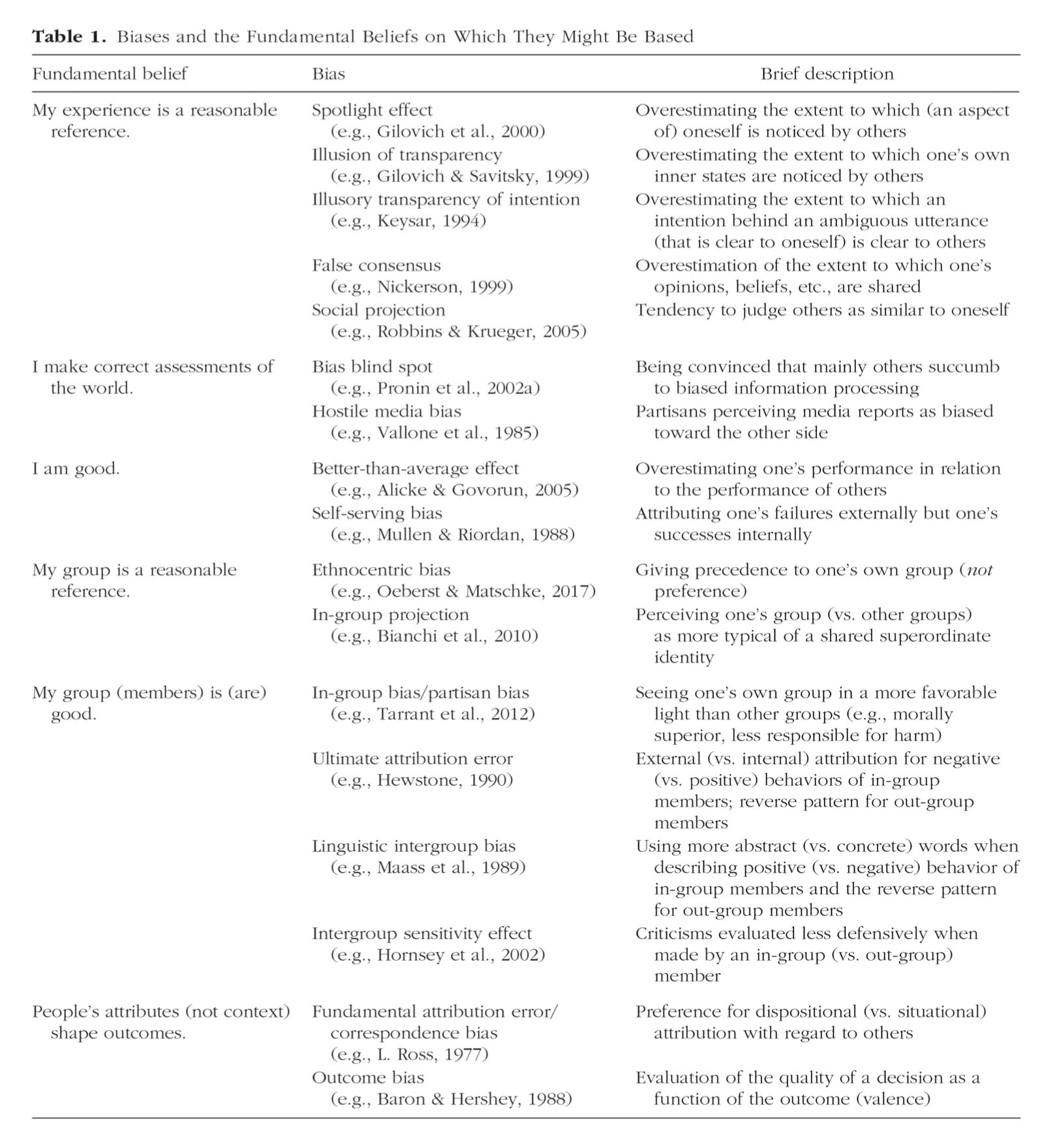

Utrykket ble først brukt i 1967 i `The Performance of Mutual Funds in the Period 1945-1964` av Michael Jensen. Derfor blir begrepet Alfa ofte kalt «Jensens alfa» av de tradisjonelle av oss. Den gir et matematisk resultat, skjæringspunktet på y-aksen, som gir det som man kaller alfa, mens stigningstallet blir definert som beta. Alfa plottet viser prestasjonen til et fond i forhold til hva man kan forvente i forhold til markedet.

Dette er en munnfull. Hadde det ikke vært for illustrasjonen som fulgte med oppfinnelsen hadde alfa mest sannsynlig bare nådd ut til et begrenset publikum.

Bildet illustrerer imidlertid konseptet godt. Den generelle retningen av beta og alfa forteller umiddelbart historien til fondet. Eksempelet under viser den forsiktige stigende linjen at dette er relativt konservativt fond, hvor beta er mindre enn 1. Samtidig viser skjæringslinjen over null at alfa er positiv som betyr… vel, her ligger det problemet.

Kilde: Campbell Harvey, Duke University

På den vitenskapelige siden

Jensen tilskriver den største mulige makten til alfa. Han mener fondsprestasjonen stammer fra to ting: generelle og spesifikke. Den generelle er fondets eksponering i markedet, som målt ved beta. Den spesifikke delen er porteføljeforvalterens beslutninger, målt ved alfa. Dermed kan en fullt og helt stole på alfastatistikken for å bedømme evnen til porteføljeforvalteren.

Resultatene gjorde ham ikke imponert

«Bevisene til fondsavkastningen diskutert over indikerer ikke bare at disse 155 fondene i gjennomsnitt ikke kan forutse verdipapirkursene godt nok til å utkonkurrere et kjøp-hele-markedet-og-behold-strategi, men også at det er veldig lite bevis for at individuelle fond var i stand til å gjøre det markant bedre enn hva vi kunne forvente ved ren tilfeldighet.»

En er ikke nok

Ingen av dem som er seriøse med tanke på investeringsanalyse ville skrevet dette i dag basert på Jensens beregning. De ville tatt forbehold om at fond er konstant eksponert mot faktorer som gjør at de oppfører veldig seg annerledes fra aksjemarkedet. Et spesielt dramatisk eksempel er Vanguard Small Cap Value Index VSIIX, som åpnet dette millennium med å gå opp 22 % i løpet av et år mens S&P 500 mistet 9 %.

NB. Denne spaltens eksempler på alfa er svært positive og hvorfor ikke? Det er moro å forestille seg suksess. Det bør uansett huskes at alfa like lett kan ende langt nede som langt oppe.

Fondets ledelse utgjorde ikke suksessen i dette tilfellet, så klart. Fondet blomstret ettersom porteføljen avviket fra normalen og 2000-tallet favoriserte denne ulikheten. Kontrasten til årene før som straffet dem på tilsvarende måte. Alfa-scoren sa bare noe om det som allerede var opplagt. Vi visste allerede at Vanguard Small Cap hadde hatt et godt år – det vi ønsket svar på var hvorfor. På dette spørsmålet var alfaene stille.

Ettersom anerkjennelsen vokste for at forvaltere innenfor investeringsverdenen verken skulle bli belønnet eller straffet for feil med deres portefølje, ble alfakalkulasjonen mer og mer komplisert. Den gikk fra å sammenligne fond mot standarden for aksjemarkedet i USA, til å veie dem opp mot hverandre ved å se på tre ulike faktorer: 1) aksjemarkedet overordnet (som tidligere), 2) størrelsen på selskapet, og 3) verdi/vekst. Dette ble kjent som `The Farma-French Three-Factor Model`.

Faktorinflasjon

På 1990-tallet viste akademiske forskere at porteføljer som hadde en gjennomsnittlig eksponering til disse tre faktorene ville ha over null alfa, om de da holdt verdipapirer som hadde hatt bra prestasjoner nylig. Dette funnet torpederte ikke bare den strenge definisjonen for markedseffisiens, som hevder at prisbevegelse ikke gav noen ledetråder, men det også undergravde `The Three-Factor Model`. Om fond viste positive alfa ved bruk av indeks ville dette da ikke si noe om forvalterens bidrag.

Du vet hva som kommer nå. `The Three-Factor Model` ble nå til `The Four-Factor Model`. Dette var derimot ikke nok.

Utbyttefond gav ofte positive alfa selv om de manglet eksponering mot de andre faktorene. Å eie illikvide aksjer kunne vise seg å være gunstig. Andre fant at på risikojustert basis ville aksjer med relativt lavt standardavvik utkonkurrerte deres mer volatile rivaler.

Modellene fortsatte å ekspandere. De kommer alltid til å ekspandere, fordi det er ikke noen grense for antall faktorer som må møtes for å kunne si noe om effekten av en forvalters avgjørelser. Med 15 spesifikke faktorer trenger kanskje et fond til og med en faktor til. For eksempel, uansett hvor mange deler beta-kalkulasjonen tar i bruk vil alfaens skjæringspunkt ta i betraktning og favorisere det finansielle aspektet industrieksponering ikke er en av de spesifikke faktorene.

Fra ordrett til metafor

I praksis vil statistikken ikke være lett å tolke, selv om de fleste kalkulerer alfa (inklusiv Morningstar). Noen ganger er et fonds alfa en god indikator for på forvalters bidrag. Andre ganger ikke. Dessverre er det vanskelig å skille mellom de to. Om et fonds alfa er beregnet etter en eller flere faktorer kan den kunne gi nyttig informasjon om forvalterens ferdigheter. Eller ikke.

Det er ikke stort til hjelp. Av denne grunn bruker investeringsindustrien begrepet «alfa» løst mer enn teknisk. Vi kan ikke vite et fonds ekte alfa – det beste vi kan gjøre er å studere skyggene på huleveggene, og gjette formene på dukkene som danser bak i våre hoder. Vi kan derimot definere hva alfa hadde da vært, om vi har ferdigheten til å identifisere den.

Noen har beskrevet alfa som `å vite noe som andre ikke gjør`. Dette er for strengt. Om det lønner seg for to mennesker på planeten med samme investeringstilnærming, da har de begge laget alfa, selv om de ikke er alene. På en annen side, å få utbytte fra noe bredt publisert og etterligne handler som hedgefondene en gang gjorde (for eksempel convertible-arbitrage strategiene), er for offentlig to å kvalifiseres som ekte alfa. Slike muligheter forsvinner ettersom pengene strømmer til slike muligheter.

Så, min definisjon av alfa er resultatet av avgjørelser som ikke kan bli fanget opp av noen faktormodell uansett hvor innviklet modellen er. Det fordi innsikten som ligger til grunn for disse avgjørelsene er ikke enda er offentlig kunnskap. Når og om investeringstaktikken blir kjent, da er den ikke lengre alfa. Da er den en av mange komponenter av beta.

.jpg)