Kritikken mot det kommende klimatoppmøtet, kjent som COP28, er omfattende.

For det første har kritikere pekt på uoverenstemmelsen ved å holde et toppmøte som har som mål å holde verden på rett spor for å redusere global oppvarming i en stor oljenasjon. Administrerende direktør i Abu Dhabi National Oil Company, eller Adnoc, leder til og med selve begivenheten, og vi har ikke engang nevnt de lekkede dokumentene som antyder at UAE planlegger å gjøre oljeavtaler på konferansen.

Resultatet kan bare føre til spenning. Men det er også spenninger andre steder. For eksempel blir "tap og skade"-fondet øremerket utviklingsland som rammes hardest av klimaendringer, stoppet av uenigheter. USAs tidligere visepresident Al Gore erklærte nylig at "kortene [er] stablet for COP28".

Oljeaksjer forbereder seg på en varmere fremtid

Samtidig kunngjorde det store fossile brenselselskapet ExxonMobil [XOM] nylig at det kjøper opp Pioneer. På samme måte kjøper Chevron [CVX] Hess. Disse firmaene satser ikke bare på fortsatt etterspørsel etter olje, men også robuste priser – den estimerte utvinningsprisen per fat olje for å rettferdiggjøre disse kjøpene ligger på mellom 70 og 80 dollar, som overgår Morningstar-aksjeanalytikernes langsiktig oljeprognose på 60 dollar per fat.

Mot denne bakgrunnen er det ikke rart at det fortsatt er debatt om toppmøtet kan fremme sitt netto null-mål om å holde verden på riktig vei mot å begrense global oppvarming til 1,5 grader celsius innen utgangen av århundret. Hvis det ikke kan det, hva kan det bety for oljetilbud og -etterspørsel? I denne artikkelen vil vi utforske potensielle alternative scenarier til netto null og hvilke olje- og gasselskaper som ser ut til å være godt forberedt på en varmere fremtid.

Verden vi ønsker vs. Verden som den kan bli

Jeg er en stor fan av amerikansk collegefotball og en stolt alumni ved University of Notre Dame. Jeg ville absolutt elske å se Notre Dame vinne det nasjonale mesterskapet. Men jeg er også realist – sjansene for dette er små de fleste år – så jeg er absolutt ikke villig til å satse penger på det.

Investering er det samme. Tross alt er netto null et verdig mål, støttet av vitenskap, følelser blant yngre generasjoner og ulike interessentgrupper. Det gir en håpefull visjon for fremtiden, og en som jeg deler. Men som investor bør vi forberede oss på flere scenarier, hvorav noen ikke vil møte mine håp. Akkurat som jeg ikke ville satset huset på at Fighting Irish skulle vinne alt, prøver jeg å være klar over de forskjellige veiene klimaets fremtid kan ta og investeringsimplikasjonene de kan ha.

Oljeetterspørselen kan synke innen 2050, men ikke mye

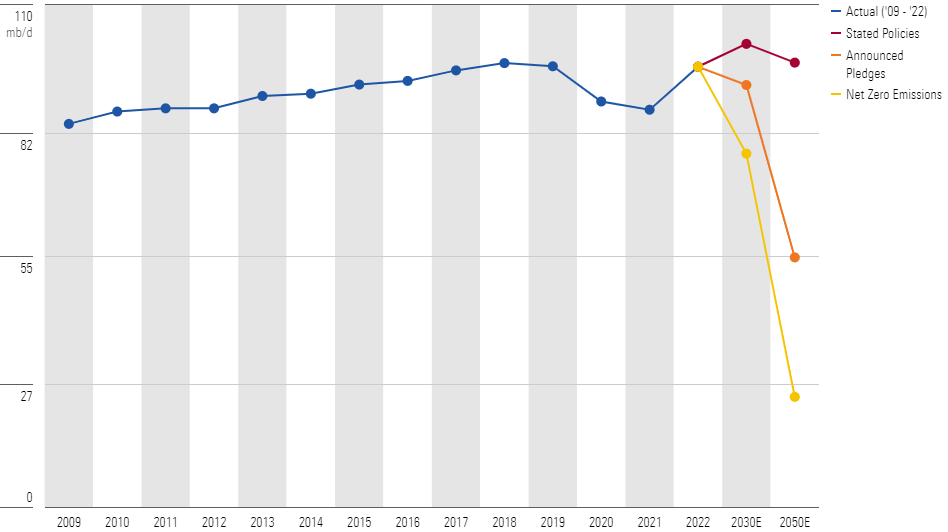

Hvilke veier snakker vi om? Det internasjonale energibyråets (IEA) World Energy Outlook presenterer tre potensielle scenarioer for global energi:

1. Netto null-utslipp, som spår et massivt fall i oljeetterspørselen og resulterende karbonutslipp innen 2050

2. Regjeringenes nåværende uttalte energipolitikker, som spår et mindre fall i oljeetterspørselen

3. Nasjoners annonserte løfter, som er en mellomting mellom de to første

IEA bemerker også at netto null-utslippsbanen vil begrense global oppvarming til under 1,5 grader Celsius innen 2100, men advarer også om at dette scenariet har blitt mindre sannsynlig de siste årene. Announced Pledges-scenarioet anslås å føre til 1,7 graders oppvarming, mens de uttalte politiske utsiktene er satt til å øke temperaturen med 2,4 grader.

Hvorfor tegner ikke disse veiene et lysere bilde? Med et ord: etterspørsel.

For å være sikker, estimerte IEAs nyeste 2030-utsikter en etterspørsel på 77,5 til 101,5 millioner fat per dag, som ved midtpunktet vil representere en omtrentlig 7% nedgang fra fjorårets nivå. Men den øvre delen av rekkevidden antyder fortsatt vekst. Og innen 2050 forventer IEA minimale nedganger, med etterspørselen på 97,4 millioner fat per dag litt over de 96,5 millioner fatene per dag som ble etterspurt i 2022.

Med andre ord, til tross for løfter fra mange interessenter om å redusere karbonutslipp og oljebruk, gjør begrenset politisk vilje - sammen med motstand fra olje- og gassprodusenter - det usannsynlig å oppnå netto null.

Følgelig bør investorer være villige til å revurdere selskaper i oljeverdikjeden som tidligere ble antatt å være uforberedt på en fremtid der oljeetterspørsel ville avta betydelig for å nå netto null.

Hvilke olje- & gassaksjer er forberedt på klimarisiko?

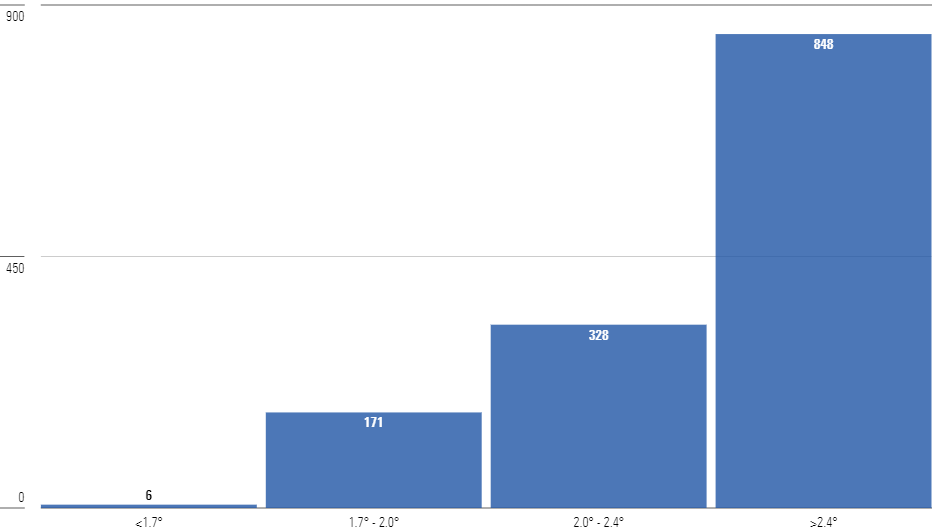

En måte å undersøke oljeselskapers forberedelser for ulike scenarioer er gjennom deres forpliktelser om å redusere karbonutslipp. Her kan vi bruke Morningstar Sustainalytics sin Low Carbon Transition Rating, eller LCTR, som måler selskapers forpliktelse til karbonreduksjon og tildeler en implisitt temperaturøkning basert på deres størrelse.

Ifølge LCTR, har ingen selskaper som dekkes av Morningstar-aksjeanalytikere vist seg å ha en implisitt temperaturøkning på mindre enn 1,5 grader, noe som betyr at ingen er fullt forberedt på å gå over til en netto null-økonomi.

Men perfeksjon kan være fremgangens fiende. Omtrent 37% av selskapene Morningstar dekker – inkludert en tredjedel av de dekkede energiselskapene – har gitt forpliktelser om karbonreduksjon som setter dem på vei mot mindre enn 2,4 graders oppvarming, i tråd med en fremtid som skissert av IEAs uttalte politikkscenario.

Hva betyr dette for investorer? Hvis netto null virkelig er uoppnåelig og verden sentrerer seg om et høyere temperaturmål, er disse selskapenes overgangsplaner til en fremtid under 2,4 grader mindre avvikende, og gir uten tvil mindre risiko, enn andre dekkede selskaper hvis planer innebærer høyere temperaturøkninger.

Det er imidlertid ikke slik at disse selskapene, som er forberedt på å møte et forestilt 2,4 graders-scenario, er utenfor fare. Skulle fremtiden utfolde seg på den måten, bør vi sannsynligvis forvente flere klimafarer som skogbranner, flom eller orkaner. Disse hendelsene kan resultere i betydelig fysisk skade på infrastruktur og produktivitetstap for selskaper, noe Sustainalytics vurderer på en fempunktsskala: betydelig under gjennomsnittet, under gjennomsnittet, gjennomsnittlig, over gjennomsnittet, og betydelig over gjennomsnittet.

Ved å ta disse fysiske risikovurderingene i betraktning, kan vi fokusere på selskaper som ikke bare er forberedt på 2,4-graders scenarioet, men som heller ikke forventes å pådra seg store skader på sine fysiske eiendeler eller infrastruktur.

TC Energy, Diamondback og Tenaris

Til syvende og sist fant jeg tre olje- og gasselskaper forberedt på et 2,4-graders oppvarmingsscenario som omsettes til attraktive verdier og som neppe vil møte stor risiko for fysisk skade på eiendeler:

- Det kanadiske naturgassrørledningsfirmaet TC Energy [TRP]

- Oljeutstyrsprodusenten Tenaris [TEN]

- Permian Basin-produsent Diamondback Energy [FANG]

Hvert av disse selskapene har gitt forpliktelser for karbonreduksjon som Sustainalytics-analytikere vurderer å være i tråd med en temperaturøkning på mindre enn 2,4 grader, risiko for fysiske eiendeler vurderes som gjennomsnittlig eller under gjennomsnittet i de fleste kategorier, og et estimatforhold for aksjepris/rettferdig verdi på mindre enn 1,0.

Avsluttende tanker

Til tross for at myndigheter, regulatorer, investorer og andre interessenter presser på for løpende reduksjoner av karbonutslipp, er det fortsatt debatt om muligheten for verden til å nå netto null og til slutt begrense global oppvarming til 1,5 grader Celsius innen 2100.

Hvis dette målet blir uholdbart på grunn av et fortsatt høyt nivå av oljeetterspørsel, bør investorer vurdere selskapers egne forpliktelser og fysisk skade fra potensielle klimafarer. Å oppsøke aksjer som er forberedt på et scenario der oljeetterspørselen faller med bare et minimalt beløp i de kommende tiårene, kombinert med attraktive verdivurderinger, lar investorer vurdere miljørisiko mens de fortsatt søker rimelig avkastning.

Vennligst merk at denne artikkelen er helt eller delvis oversatt av en maskin, og det kan derfor være noen skrivefeil eller unøyaktigheter i teksten. Dersom du har spørsmål eller kommentarer til teksten, ta gjerne kontakt med guro.tungeland@morningstar.com