2020 var et godt år for bærekraftige investeringer. To av fondene som gjorde det meget sterkt i fjor er Handelsbanken Bærekraftig Energi og Storebrand Fornybar Energi. Handelsbanken Bærekraftig Energi oppnådde en avkastning på hele 126,7% i 2020, mens Storebrand Fornybar Energi oppnådde en 2020-avkastning på 106,5% (merk at avkastningen for Storebrand Fornybar Energi er beregnet fra 26.06.2020 da fondet ble tilgjengelig som verdipapirfond).

Ved å ta en nærmere titt under panseret på disse to fondene håper vi å avdekke eventuelle forskjeller som forhåpentligvis kan gi nyttig informasjon til deg som fondsinvestor. All porteføljedata er per 31.12.2020 hvis ikke annet er angitt og er hentet fra Morningstar Direct – vår analyseplattform for institusjonelle aktører. Husk at privatinvestorer kan få tilgang til masse nyttig fondsinformasjon på våre hjemmesider.

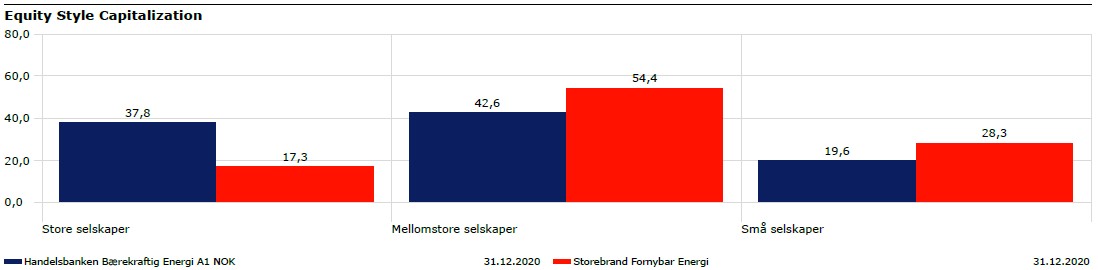

Selskapsstørrelser og stiler

Søylediagrammet under viser eksponeringene mot selskapsstørrelser, og vi ser at Handelsbanken Bærekraftig Energi har en høyere eksponering mot store selskaper, mens Storebrand Fornybar Energi har en høyere eksponering mot mellomstore og små selskaper. Generelt sett anses risikoen som økende jo mindre selskapet er, men det er naturligvis mange øvrige faktorer som spiller inn på selskapsrisikoen.

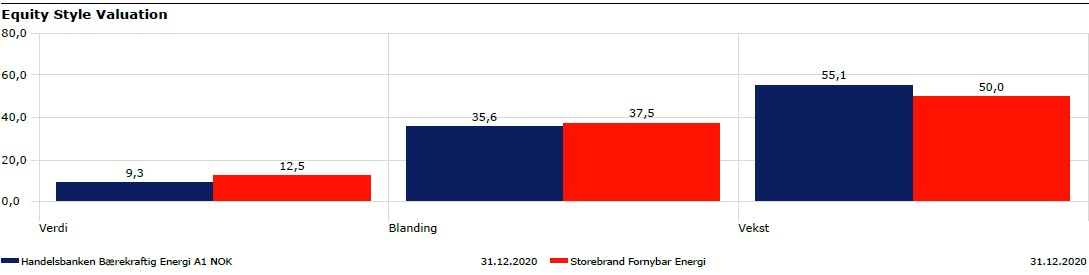

Stil-faktorene vekst og verdi er populære blant mange investorer. Tradisjonelt har verdi utkonkurrert vekst, men etter finanskrisen i 2007-2009 har vekst utkonkurrert verdi. I henhold til søylediagrammet under ser vi at både Handelsbanken Bærekraftig Energi og Storebrand Fornybar Energi har høyest eksponering mot vekst og lavest eksponering mot verdi, men Handelsbanken Bærekraftig Energi har en litt høyere eksponering mot vekstaksjer enn Storebrand Fornybar Energi.

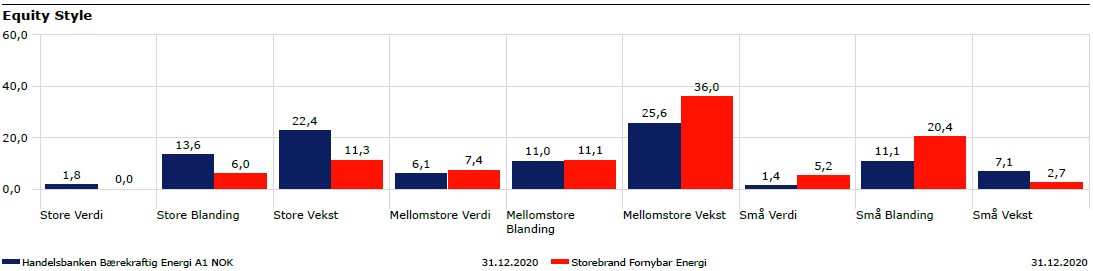

De to ovennevnte faktorene – selskapsstørrelse og stil – utgjør innsatsfaktorene i vår Morningstar Equity Style Box. Vi ser at begge fondene har lik plassering i Morningstar Equity Style Box, altså at eksponeringen til fondene i hovedsak er mot mellomstore vekstselskaper.

Et videre dypdykk i søylediagrammet under avdekker derimot at plasseringene i Morningstar Equity Style Box er noe mer representativ for Storebrand Fornybar Energi fordi eksponeringen mot mellomstore vekstselskaper er høyere enn i Handelsbanken Bærekraftig Energi. Vi ser at Storebrand Fornybar Energi har en høyere eksponering mot mellomstore vekstselskaper (36% vs 25,6%) og små blandingsselskaper (20,4% vs 11,1%), mens Handelsbanken Bærekraftig Energi har en høyere eksponering mot alle store selskaper generelt.

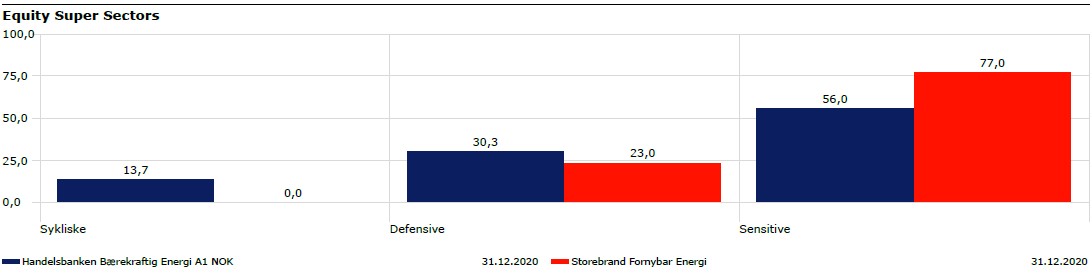

Sektorer

Søylediagrammet under viser at Storebrand Fornybar Energi har en større eksponering mot sensitive sektorer, mens Handelsbanken Bærekraftig Energi har en større eksponering mot sykliske sektorer. Vi observerer at Handelsbanken Bærekraftig Energi har en jevnere fordeling mellom super-sektorene - sykliske, defensive og sensitive – enn Storebrand Fornybar Energi.

Sykliske sektorer er generelt veldig sensitive for konjunktursvingninger. Sykliske sektorer er; materialer, forbruksvarer, finans, og eiendom.

Defensive sektorer er generelt mindre sensitive for konjunktursvingninger (mot-sykliske). Defensive sektorer er; konsumvarer, helse og forsyning.

Sensitive sektorer har generelt en moderat korrelasjon med konjunktursvingninger. Sensitive sektorer er; kommunikasjon, energi, industri og teknologi.

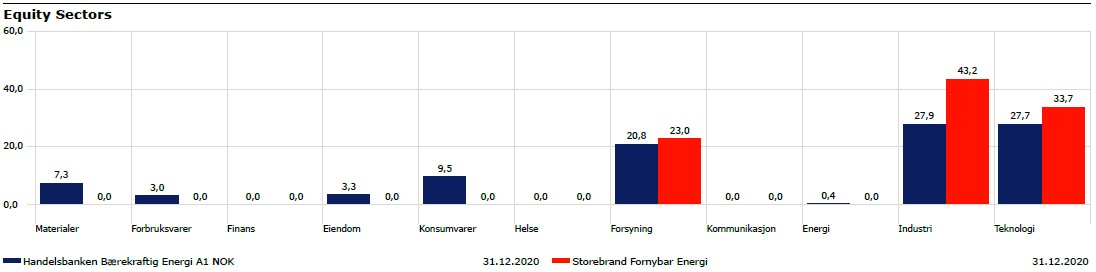

Beveger vi oss ned på sektornivå, ser vi at Handelsbanken Bærekraftig Energi har en bredere diversifisering på tvers av de ulike sektorene. Storebrand Fornybar Energi har en mer konsentrert sektoreksponering fordelt på følgende tre sektorer; forsyning, industri og teknologi.

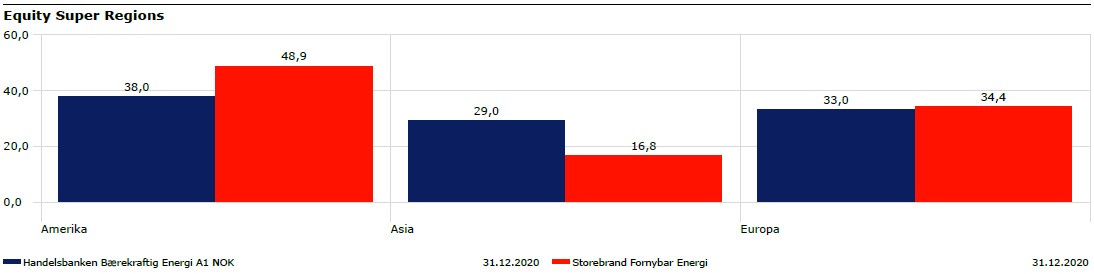

Regioner og land

Storebrand Fornybar Energi har en relativ overvekt mot Amerika, mens Handelsbanken Bærekraftig Energi har en relativ overvekt mot Asia. Eksponeringen mot Europa er ganske lik i begge fondene.

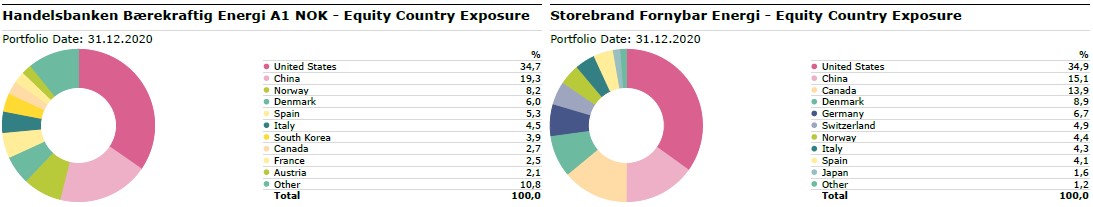

Diagrammet under viser topp 10 eksponeringer mot enkeltland. Begge fondene har tilnærmet lik eksponering mot USA. Storebrand Fornybar Energi har høyere eksponering mot Canada (13,9% vs 2,7%) og lavere eksponering mot Kina (15,1% vs 19,3%), i forhold til Handelsbanken Bærekraftig Energi. «Other»-eksponeringen (øvrige land utover topp 10) avdekker at Handelsbanken Bærekraftig Energi (10,8%) har en bredere diversifisering blant enkeltlandene enn Storebrand Fornybar Energi (1,2%).

Aksjebeholdninger

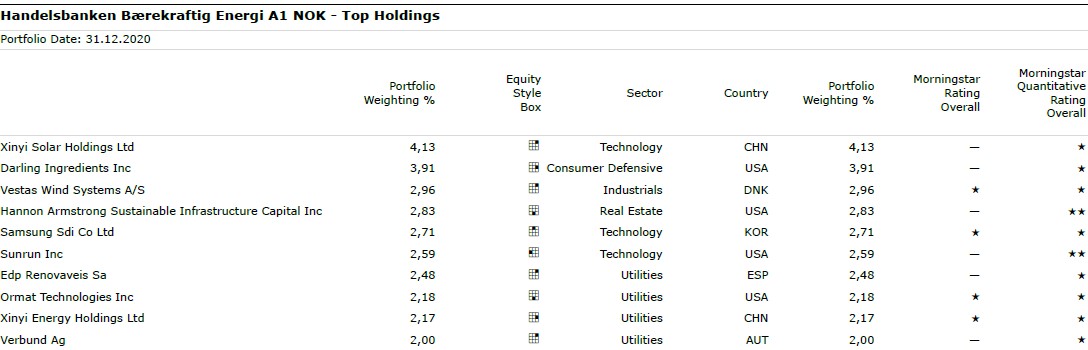

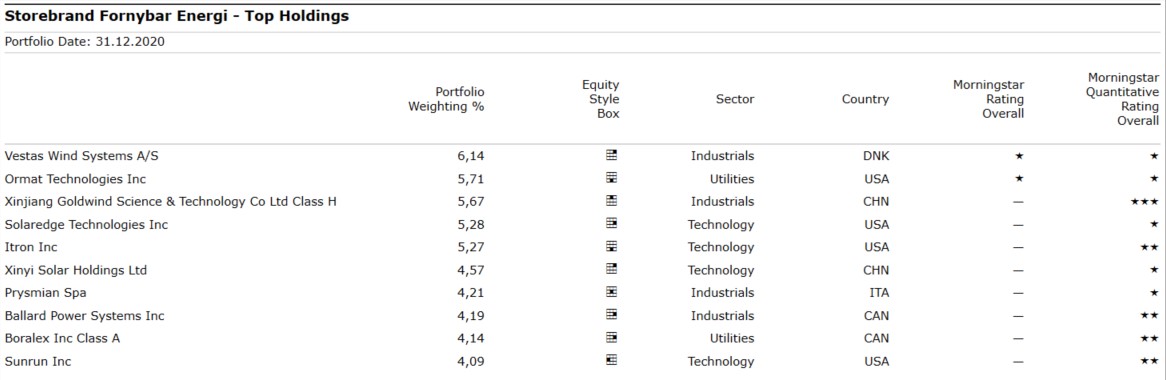

Tabellene under viser de 10 største aksjeposisjonene i hvert respektive fond.

Handelsbanken Bærekraftig Energi sin største aksjeposisjon er i Xinyi Solar Holdings (4,13% porteføljevekt), et kinesisk selskap som produserer vinduer/glass som kan omdanne solenergi til elektrisitet.

I henhold til vår Morningstar Kvantitative Rating for aksjer, ser vi at alle topp 10 aksjene til Handelsbanken-fondet i hovedsak er priset godt over fair value (aksjer tildeles fra 1 til 5 stjerner, der 1 stjerne tilsier at aksjekursen er relativt mye høyere enn fair value, 3 stjerner tilsier at aksjekursen er tilnærmet lik fair value, og 5 stjerner tilsier at aksjekursen er relativt mye lavere enn fair value). Du kan lese mer om vår Fair Value metodikk her.

Storebrand Fornybar Energi sin største aksjeposisjon er i Vestas Wind Systems (6,14% porteføljevekt), et dansk selskap som produserer vindturbiner.

I henhold til vår Morningstar Kvantitative Rating for aksjer, ser vi at de fleste av topp 10 aksjene til Storebrand-fondet i hovedsak også er priset over fair value.

Av topp 10 aksjeposisjonene ser vi at Storebrand Fornybar Energi har plassert mer av kapitalen sin i de 10 største posisjonene (49% av kapitalen) enn Handelsbanken Bærekraftig Energi (28% av kapitalen). Det betyr at avkastningene til Storebrand-fondet i større grad er prisgitt kursutviklingene i de 10 største aksjeposisjonene. Tilsvarende betyr dette at Handelsbanken-fondet har fordelt kapitalen litt mer spredt slik at fondsavkastningene ikke i like stor grad påvirkes av kursutviklingene i de 10 største aksjeposisjonene. Det kan nevnes at Storebrand Fornybar Energi per 31.12.2020 var investert i 34 aksjer, mens Handelsbanken Bærekraftig Energi var investert i 84 aksjer.

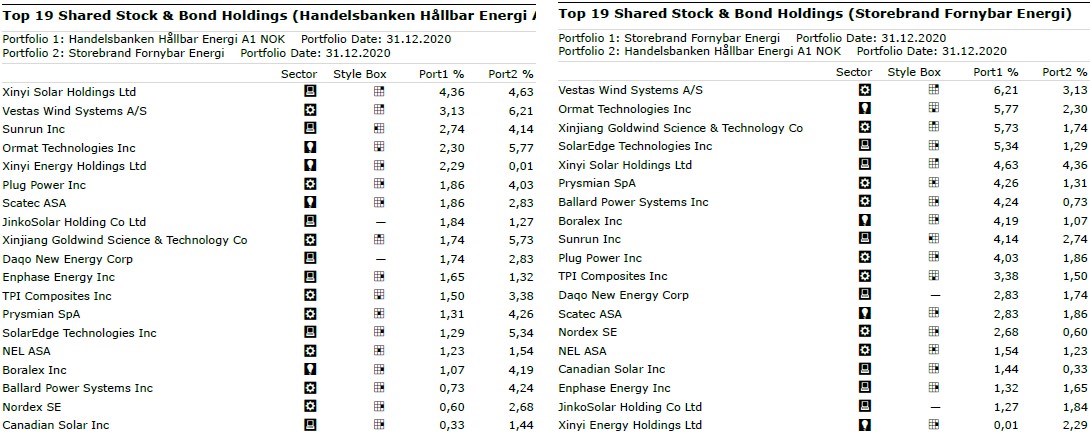

Per 31.12.2020 har Handelsbanken Bærekraftig Energi og Storebrand Fornybar Energi investert i 19 felles aksjer. Tabellen under viser disse 19 felles aksjene, samt hvor mye av kapitalen til hvert fond som er investert i hver aksje. De 19 felles aksjene utgjør 65% av kapitalen til Storebrand Fornybar Energi og 32% av kapitalen til Handelsbanken Bærekraftig Energi.

Morningstar Sustainability Rating

I og med at begge fondene har et fokus på «grønn» energi, er det passende å ta en titt på hvor bærekraftige fondene er basert på vår Morningstar Sustainability Rating.

Storebrand Fornybar Energi er tildelt 5 glober i Morningstar Sustainability Rating, mens Handelsbanken Bærekraftig Energi er tildelt 4 glober.

Du kan lese mer om vår Morningstar Sustainability Rating her.

Av illustrasjonen under ser vi at Storebrand Fornybar Energi har en noe lavere ESG-risiko i sin portefølje (Sustainability Score: 24,5 historisk snitt og 23,9 iht. 30.11.2020 porteføljen), enn Handelsbanken Bærekraftig Energi (Sustainability Score: 26,6 historisk snitt og 25,4 iht. 30.11.2020 porteføljen). Til sammenligning er gjennomsnittlig Sustainability Score i den relevante globale kategorien 33,1 historisk snitt og 32,4 iht. 30.11.2020. porteføljen. Det betyr at både Handelsbanken Bærekraftig Energi og Storebrand Fornybar Energi har lavere ESG-risiko i sine respektive porteføljer i forhold til sammenlignbare fond, basert på Sustainalytics sine ESG-analyser.

Konklusjon

Både Handelsbanken Bærekraftig Energi og Storebrand Fornybar Energi har levert fantastiske avkastninger, men husk at historiske avkastninger ikke er noen garanti for fremtidige avkastninger. Bærekraftig og fornybar energi har opplevd sterkt medvind i løpet av coronakrisen, men det er ingen tvil om at mange av disse selskapene er høyt priset nå.

I den grad vi kan snakke om diversifisering, har vi sett at Handelsbanken Bærekraftig Energi er noe mer diversifisert enn Storebrand Fornybar Energi i forhold til antall aksjer investert, topp 10 konsentrasjon, og generelle eksponeringer mot de øvrige aspektene vi har sett på i denne artikkelen. Allikevel må vi ikke glemme at både Handelsbanken Bærekraftig Energi og Storebrand Fornybar Energi er bransjefond (Alternativ energi) og har derfor en forholdsvis konsentrert eksponering. Det betyr at fondssparere bør være forberedt på større svingninger i fondsavkastningene til disse bransjefondene enn i for eksempel et bredt globalt aksjefond. På generelt grunnlag bør derfor bransjefond kun inngå i en ellers veldiversifisert portefølje.

Men uavhengig av om du ønsker å investere i bransjefond eller ikke, er det viktig å velge investeringer med omhu og tenke igjennom hvilken risiko du ønsker å ta gjennom den totale porteføljen investert. Som vi har vært innom i tidligere artikler, vil investeringer mot eksempelvis spesifikke enkeltsektorer og enkeltland bidra til en annen total risikoprofil i porteføljen.

T.O.: Artikkelforfatter, Christopher Greiner, eier fondsandeler i begge fondene nevnt i denne artikkelen.