Hensikten med rapporten er ikke å gå gjennom alle sider ved våre fondsmarkeder, men å skape grobunn for diskusjon på de viktigste områdene fra fondssparerens ståsted. Rapporten dekker totalt 25 land, og kan gjøres ettersom Morningstar har lokale analytikere på plass. Disse har vært bidragsytere til rapporten, men forfatterne av rapporten (link til hele rapporten i bunn av denne artikkelen) har sammenstilt dette og gjort vurderingene. I den første rapporten som kom ut i 2009 havnet blant annet Australia og New Zealand i bunnsjiktet. I etterkant ble Morningstar invitert til dialog med de regulatoriske myndighetene, og disse landene har tatt grep og kommer stadig høyere opp i rapporten, og Australia er nå oppe i «Over gjennomsnitt».

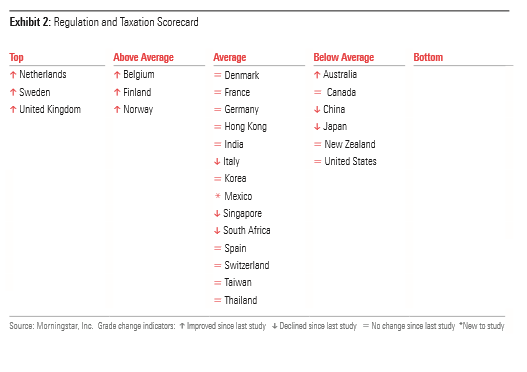

Gradene har endret seg fra tidligere bokstav-‘karakter’ til nå 5 grader (topp, over snitt, snitt, under snitt, bunn), men det er ingen tvunget normalfordeling.

Regulering og skattlegging

Norge er en del av Europa og vi importerer mye av regelverket fra EU. Det gjelder verdipapirfondsloven, det gjelder verdipapirhandelsloven (som må oppdateres neste år), det gjelder en rekke forordninger som kommer over landegrensene. Norge har liten mulighet til å påvirke disse reglene, ettersom vi faktisk står utenfor EU men likevel har ett bein innenfor. Samtidig så må norske myndigheter tolke regelverkene og kommer med sine varianter, slik at det er noe handlingsrom. Men det store bildet er at europeiske land er midt på treet. Neste år kommer også signifikante regelendringer som gjør at vi antar privatinvestorer blir bedre beskyttet i hele Europa, men dette tas det ikke hensyn til i denne studien nå ettersom regelendringene ikke har trådt i kraft. For Norges del er vi også forsinket med dette arbeidet, noe som gjør det interessant å se hvordan dette påvirker våre markeder i det regulatoriske vakuumet som må oppstå når våre finansselskaper må forholde seg til realitetene ute i Europa, samtidig som norske regler ikke er på plass.

Åpenhet

Norske forvaltere er flinke til å gi informasjon utover det som er lovpålagt. For eksempel mottar vi tidsriktige porteføljer fra norske forvaltere raskt etter månedsslutt, og vi mottar informasjon om hvem som forvalter fondene også videre. Samtidig har vi lovpålagt regulering som bestemmer hvordan forenklet prospekt skal se ut (nøkkelinformasjonsdokumentet), og det er dermed svært liten mulighet til å ha en kreativ utforming.

Selv om det er positive undertoner her og der, så er det ikke nok til at vi klarer å klatre over gjennomsnittet her heller. I USA, for eksempel, er det krav om at fondsselskapene må fortelle hvem som forvalter fondet, og hvor mye de har investert i eget fond. Det er også lovpålagt med kvartalsvis portefølje, mens i Norge har vi halvårlig påkrevd rapportering (års- og halvårsrapport).

Avgifter

Morningstar vurderer det fortsatt til at norske forvaltere koster omtrent 1,5 % for aksjefond. Vi er billigere på rentefond, og kombinasjonsfond enn mange andre markeder. Samtidig er de importerte fondene dyrere stort sett over hele fjøla. Det er verdt å merke seg at Morningstar benytter kapitalvektet median, noe som gir høyere kostnader for våre aksjefond enn rene gjennomsnitt, median også videre, fordi man tar hensyn til hvor pengene er plassert.

Dermed havner Norge også her på en totalvurdering på «Gjennomsnittlig», selv om det er lommer av positive trekk.

Salg

Under dette parametere vurderer Morningstar hvor tilgjengelig fondene er for den jevne fondssparer i de ulike globale markedene. Her kommer Norge svakere ut enn mange andre land, fordi mye av distribusjonen fortsatt er konsentrert rundt de større bankene. Disse tilbyr primært utelukkende interne fond. Vi har åpne handelsplattformer i Norge også, men av totale markedet er det estimert at fortsatt en relativt liten del kommer inn via disse. Studien tok også utgangspunkt i forholdene i starten på dette året, og det var før vi ser den fulle effekten av blant annet aksjesparekonto. Slik aksjesparekonto ser ut til å utvikle seg er det nå flere banker som åpner opp, slik at det ved neste gjennomgang kan forventes en bedring etter hvert som investorer har fått tid til å områ seg i markedet. Videre får vi se hvordan IPS vil slå ut, jeg antar at man får åpne fondstorg der også. I tillegg er fondsmarkedet ganske konsentrert, Morningstar måler andelen kapital blant de 10 største fondsforvalterne, men det er en naturlig effekt av at vi har et lite marked.

Samtidig vil MIFID II effektivt sette tydeligere krav for hvordan man kan operere som rådgiver, hvordan fond kan bli solgt også videre. Det er vanskelig å foregripe hvordan resultatet for Norge vil bli i neste rapport under dette punktet, men det antas at de faktorer som er nevnt vil bidra positivt i neste rapport.

Klikk her for å laste ned hele rapporten. Morningstar har også publisert en blogg post som gir et kort sammendrag fra et mer globalt perspektiv som kan være interessant lesning her; Morningstar Blogg.