Det er ventet en massiv vekst av elbiler i løpet av det neste tiåret, men det betyr nødvendigvis ikke at nyetablerte elbilselskaper er en sikker investering. Investorer bør se an risikoen før de kjøper seg inn i nye selskaper i dette segmentet.

USAs president Joe Biden kunngjorde nylig planer om å signere en presidentordre som retter seg mot salg av elbiler i USA. En slik signering vil kreve at elektriske biler, både batteridrevne og plug-in hybrider, skal utgjøre 40% til 50% av nybilsalget innen 2030. Denne kunngjøringen, i tillegg til kongressens planer om å øke ladeinfrastrukturen i landet, kan bane veien for vekst og adopsjon i USA.

Etablerte bilprodusenter slik som Tesla (TSLA), BMW (BMW), Ford (F) og General Motors (GM) har allerede begynt å posisjonere seg for å dra fordel av den globale elbil-veksten ved å utvide sine tilbud av elbiler på lang sikt. Økende bruk av elektriske biler vil også åpne opp for selskaper i hele forsyningskjedenfor elbiler, inkludert ladere, batterier og halvledere.

Nyetablerte selskaper tar også del i denne prosessen, men disse nye aktørene kan bære med seg høye selskapsspesifikke risikoer som kan skade investorenes avkastning, selv om elbil-adopsjonen fortsetter å vokse.

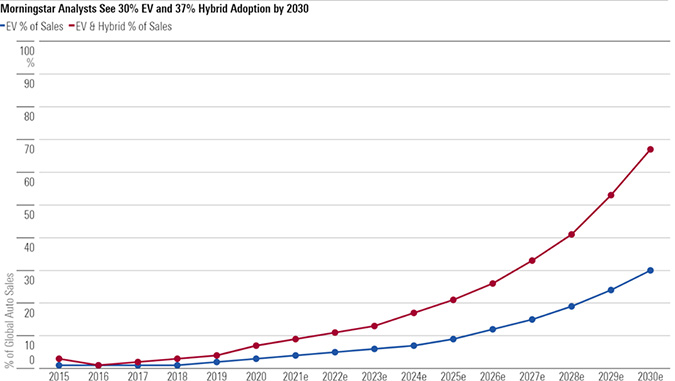

Analytikerne i Morningstar forventer en betydelig vekst i elbilmarkedet. I guiden Electric Vehicle Observer fra 2021, spår de at innen 2030 vil 30% av det globale bilsalget bestå av elektriske biler og 37% vil være hybrider. Den raskt økende elbil-adopsjonen vil være påvirket av en utvidet ladeinfrastruktur som bygges over hele Kina, Europa og USA, i tillegg til fallende kostnader for biler og ytelsespariteten mellom elbiler og biler med forbrenningsmotor.

Hvordan vurdere relativ risiko

Morningstars senior-analytiker Seth Goldstein mener at special-purpose acquisition companies, også kalt SPACs, driver et risikabelt spill når det gjelder denne trenden. Selv om de nye noterte selskapene har en tendens til å frembringe entusiasme i markedet, pleier selskapene også å være i et tidlig vekststadium. Det trengs en betydelig vekst i noen av disse selskapene for at de skal bli lønnsomme, mens andre fremdeles utvikler produkter som kanskje aldri vil bli kommersialisert.

Totalt sett kan selskapsspesifikke risikoer overstyre eksponeringen av elektroniske kjøretøy, sier Goldstein, og det er ikke sikkert investorer kan dra fordel av det økende elbilsalget når de kjøper seg inn i SPAC-selskaper eller andre nye aktører.

Morningstar dekker verken unoterte eller nylig noterte elbilselskaper, men våre analytikere har konstruert et enkelt rammeverk for å evaluere risikoen til et selskap sammenlignet med andre nyetablerte selskaper i samme utviklingsstadium.

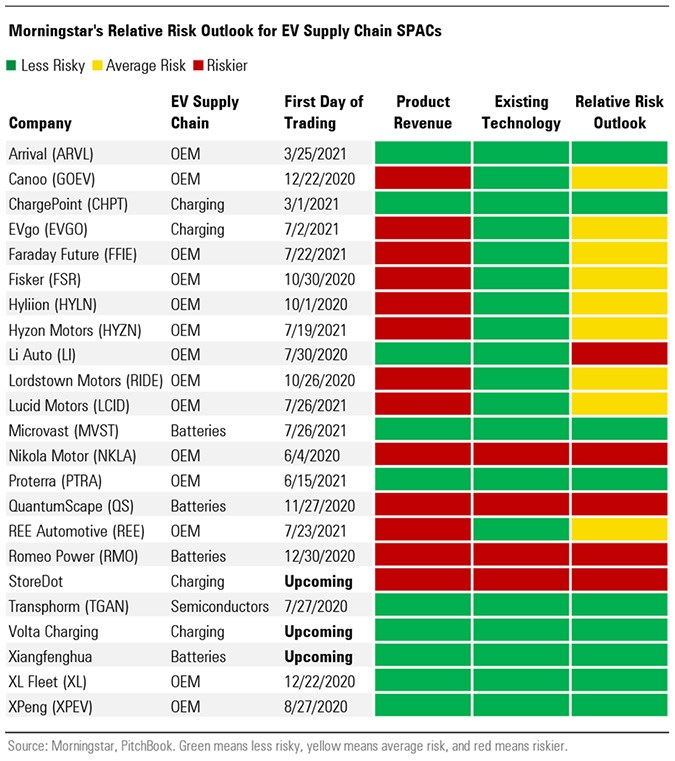

Rammeverket inkluderer tre faktorer:

Produktinntekter. Har selskapet lykkes med å kommersialisere et produkt, og begynt å selge det?

Eksisterende teknologi. Er selskapet en ny aktør i et eksisterende marked eller satser de på et teknologisk gjennombrudd for å generere inntekter?

Relativt risikobilde. Hvordan sammenlignes selskapets risiko opp mot andre SPACs?

Når man ser på produktinntekter utelukker Morningstar-analytikere forhåndsbestillinger, ettersom et utviklingsprodukt ikke alltid oppnår kommersialisering. Ta Lordstown Motors (RIDE) som et eksempel. Selskapet ble offentliggjort via et SPAC i oktober 2020 før de hadde levert elektriske kjøretøy på markedet. I juni 2021 avslørte selskapet til det føderale tilsynet i Amerika (SEC) at de ikke hadde nok kapital til å starte en kommersiell produksjon, og advarte om at de kanskje ikke ville være i stand til å opprettholde driften gjennom 2022 dersom de ikke lykkes med å innhente ytterligere kapital. Dette var til tross for at Lordstown Motors tidligere hadde kommet med påstander om at de hadde mottatt over 100 000 forhåndsbestillinger av sine kjøretøy. I følge PitchBook, et Morningstar-selskap, er Lordstown Motors i samtaler om å motta 400 millioner dollar gjennom en rettet emisjon per 26. juli 2021.

Selv om splitter ny teknologi kan øke entusiasmen rundt et selskap, betyr det også at risikoen for å feile er større. For eksempel forsøker QuantumScape (QS) å produsere og selge et faststoffbatteri (solid state battery). Denne teknologien har aldri blitt kommersialisert til biler. Som et resultat kan elbil-adopsjonen stige, men investorene i QuantumScape vil muligens ikke kunne dra nytte av det dersom selskapet ikke lykkes med å lage et slikt batteri.

Et selskap som forsøker å lage ny teknologi, som aldri har blitt kommersialisert før, vil totalt sett være mer risikofylt enn en ny aktør i et allerede eksisterende marked. På samme måte ser Morningstar-analytikerne generelt på SPACs som mer risikable enn mer etablerte selskaper som allerede genererer inntekter og som har oppnådd profitt.

Tabellen nedenfor viser den relative risikoen til elbilselskaper som nylig har gått på børs eller som ønsker å gå på børs via SPAC, i form av produktinntekter, eksisterende teknologi og deres relative risikobilde:

Selv om disse selskapene ikke er under formell dekning, ser Morningstar-analytikerne på Arrival (ARVL), ChargePoint (CHPT), Microvast (MVST), Proterra (PTRA), Transphorm (TGAN), Volta Charging, Xiangfenghua, XL Fleet (XL), og XPeng (XPEV) som relativt mindre risikofylte enn resten av gruppen. Disse selskapene, som dekker ulike områder av forsyningskjeden til elektriske biler, har alle lykkes med å kommersialisere produktene sine og har oppnådd lønnsomhet. Det gjenstår derimot spørsmål rundt deres langsiktige levedyktighet. Selskapene kan likevel være verdt å se nærmere på når elbilmarkedet fortsetter å ekspandere.

Til orientering: Artikkelen er oversatt fra engelsk og ble opprinnelig publisert på morningstar.com den 12. august 2021.