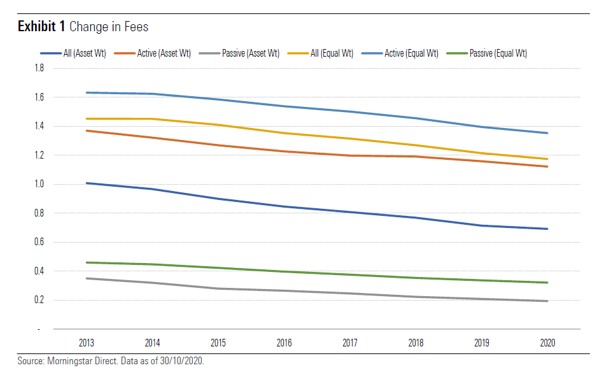

Europeiske investorer betaler i gjennomsnitt lavere avgifter enn noensinne. I henhold til en Morningstar-studie var den gjennomsnittlige avgiften som ble betalt av investorer 0,69% i oktober 2020 for en gruppe aksje- og rente Morningstar-kategorier i perioden 2013-2020 representert ved den aktiva-vektede gjennomsnittlige løpende kostnaden. Dette er en nedgang på 31% fra 2013.

Viktige trender

Det er flere faktorer som har drevet avgiftene lavere.

For det første blir investorer i økende grad klar over viktigheten av å minimere investeringskostnadene, noe som har ført til at de favoriserer børshandlede fond (ETF) og indeksfond.

For det andre har den økende konkurransen blant kapitalforvaltere resultert i at mange reduserer avgifter i kampen om markedsandeler.

For det tredje har overgangen til avgiftsbaserte modeller for betaling av finansiell rådgivning også spilt en rolle.

Hvorfor betaler privatinvestorer mer enn institusjonelle?

Det er imidlertid rom for flere forbedringer. ESMA-analysen fra 2020 av avkastningene og kostnadene til UCITS-investeringer viser over tid at kostnadene som er betalt av privatinvestorer er betydelig høyere enn de som betales av institusjonelle investorer, noe som fører til lavere nettoavkastninger for privatinvestorene. For eksempel vil en investering på 100 000 kroner i en hypotetisk portefølje til en privatinvestor, sammensatt av aksje-, rente- og kombinasjonsfond, vokse til en verdi på rundt 218 000 kroner etter ti år (2010-2019). Når det tas hensyn til avgifter, synker verdien til 186 000 kroner. Rundt 32 000 kroner i avgifter betales av privatinvestoren. Hvis vi vurderer den samme typen investeringer foretatt av en institusjonell investor, vil verdien etter ti år være rundt 227 000 kroner brutto og 207 000 kroner netto, noe som medfører kostnader på 20 000 kroner. En privatinvestor ville derfor betale rundt 12 000 kroner mer enn en institusjonell investor.

Hvorfor har avgifter betydning?

Kostnader er en nøkkelfaktor for investorer. Morningstar research har vist at avgifter er en pålitelig predikator for fremtidig avkastning. Fond med lave avgifter har generelt større sjanser for å overleve og oppnå bedre resultater enn sine dyrere konkurrenter. Dette er fordi avgiftene akkumuleres over tid og spiser av avkastningen. Avgifter er også en av de enkleste faktorene å kontrollere for fondsinvestorer. Du kan aldri være sikker på hvordan et fond skal prestere, men du kan vite nøyaktig hvor mye du betaler for det.

Lave avgifter hjelper fondets Morningstar Analyst Rating, fordi de gir en umiddelbar fordel over dyrere fond. Som en påminnelse, den forbedrede Morningstar Analyst Ratingen for fond som ble introdusert i 2019, forsterket vurderingen av avgiftene. Morningstar Manager Research teamet trekker ut fondets avgifter fra estimatet deres over hvor mye verdi fondet kan tilføre før avgifter. Hvis det ikke er noe igjen til investorene, vil de ikke anbefale fondet. Denne tilnærmingen gjør vurderingen av avgifter like viktig som pilarene Mennesker (People), Prosess (Process) og Produktleverandør (Parent) kombinert. Morningstar Manager Research teamet skreddersyr også rangeringer for hver andelsklasse ved å ta hensyn til de spesifikke avgiftene. Dyrere andelsklasser mottar dermed lavere rangeringer i noen situasjoner.

Hva mer?

Avgifter er selvfølgelig ikke den eneste investeringsvurderingen. Mennesker, prosess og produktleverandør er også viktige.

Mennesker

Den overordnede kvaliteten på investeringsteamet er viktig for strategiens evne til å levere overlegne resultater i forhold til referanseindeksen og/eller konkurrenter.

Prosess

Morningstar sine analytikere ser etter strategier med et resultatmål og en investeringsprosess (for både aksjeplukking og porteføljekonstruksjon) som er fornuftig, klart definert og repeterbar. Den må også implementeres effektivt. I tillegg bør porteføljen konstrueres på en måte som er i samsvar med investeringsprosessen og resultatmålet.

Produktleverandør

Kapitalforvalteren og dens ledelse setter standarden for nøkkelelementer som kapasitetsstyring, risikostyring, rekruttering og å beholde talentfulle arbeidere, og selskapsomfattende regler som for eksempel insentivlønn som motiverer eller hindrer at selskapets interesser samsvarer med interessene til fondsinvestorene. Morningstar Research teamet foretrekker selskaper som har en bedriftskultur som setter investorer først, enn de som er for mye fokusert på salg.

Resultater før og etter avgifter

Historiske resultater er ikke nødvendigvis prediktive for fremtidige resultater. Når man vurderer historiske resultater, ville det være bedre for investorer å fokusere på langsiktig avkastning og risikomønstre. Ettersom kostnader er en av de bedre prediktorene for fremtidig resultater, bør investorer inkludere dem i vurderingen.

Flere Morningstar-studier viser at den typiske aktive forvalteren kan slå benchmarken, men at han/hun sliter med å gjøre det når avgiftene hensyntas. Vi vet ikke om et fond som har prestert i toppen de siste årene fortsatt vil være i toppen i fremtiden, men vi vet kostnadene vi betaler, og dette forteller oss mye om oddsen for å lykkes i fremtiden.