Jeg har havnet i diskusjon om valutasikring før, men jeg må innrømme at igjen blir jeg skeptisk til sideeffektene av valutasikring. Les mer om dette temaet i denne artikkelen. Jeg streifet også innom valutasikring i denne artikkelen, men nå tenkte jeg å ta det litt lenger ut i periferien og ut i det abstrakte igjen, der hvor sideeffektene befinner seg. For en liten introduksjon til derivater og historien til disse, se denne artikkelen.

Det finnes flere måter å sikre seg på, eksempelvis kan man, dersom man kjøper maskiner og utstyr i eksempelvis euro, overføre pengene til en eurokonto på kjøpstidspunktet. Da har du låst inn valutakursen per datoen du overførte pengene fra krone-konto til eurokonto. Utfordringene er relativt åpenbare, bedriftene får svakere likviditet ved å måtte holde av store beløp på forhånd. Renten kan i tillegg være negativ i eurosonen, så det kan koste penger å ha innskudd, mens renten i Norge kan i det minste være null, men i bedre tider (sånn for sirka 3 måneder siden) ville man kunne fått en viss renteinntekt i NOK. Ergo, selv om man har tilgjengelig likviditet til å sette av likviditet til produktene på forhånd, er det ikke nødvendigvis en lukrativ affære.

For investorer ønsker man det motsatte, man har en eksponering mot euro, så må man sette inn tilsvarende beløp på en kronekonto. Siden man allerede har investert i noe som gir avkastning i euro, må man gjøre noe annet. Eksempelvis låne i euro og sette pengene i en kronekonto. Med negativ rente i euro og null eller svak positiv i kroner, får man en liten ‘carry’ eller ekstrainntekt. Det fremkommer vel nå også at dette er for tungvint, det koster å låne, transaksjoner i alle retninger og det må konstant justeres for nettotegninger (innløsninger) og endringer i markedsverdien til porteføljen. Det er vesentlig enklere å gjøre dette i markedet via eksempelvis futures/forwards (man kan også bruke opsjoner eller swaps, futures og forwards er tilsvarende konstruksjoner, men har ulik underliggende dynamikk).

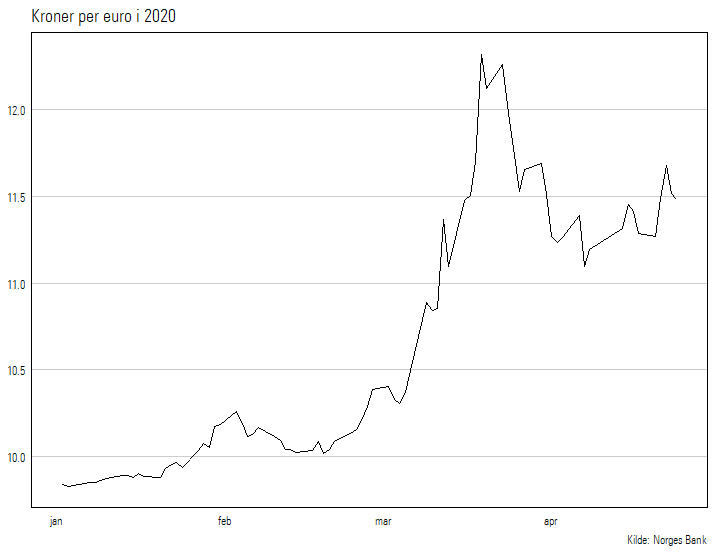

I normale markeder er bruke av valutaderivater uproblematisk, «store» endringer skjer på desimalene og grafene i pressen er blåst opp til å vise ned til siste desimalen. Det betyr at man trenger relativt lite sikkerhet for å få eksponeringen man trenger for å nulle ut utenlandsk valutaeksponering og få det over til norske kroner. Samtidig vil man måtte forvente en ‘carry’ (ekstrainntekt/-kostnad) ettersom det er renteforskjell mellom det norske markedet og utenlandske rentemarkedene. Utfordringen kommer når euro går fra å koste 9,8 kroner, til å koste 12,3 kroner i løpet av kort tid, slik som under de første 3 månedene av 2020 (kilde: Norges Bank). Samtidig låses markedene helt og investorene krever penger utbetalt. Forvalterne må raskt stille sikkerhet, noe som bidrar til ytterligere salg av verdipapirer, fordi 100 euro nå har gått fra å være verdt 980 kroner til å bli verdt 1230. De 250 kronene i gevinst må i et valutasikret fond nøytraliseres på sikringssiden. Ergo, man har da tapt 250 kroner i futures/forwards-markedet og må fylle opp med frisk kapital hos megler/clearinghuset slik at man har nok til å dekke både tap og en sikkerhetsmargin. Og når svingningene stiger og ting skjer fort, og markedet stivner, så kan dette bli en krevende øvelse. KLP skrev til sine kunder at de på det verste hadde inntil ¼ av aksjeporteføljen i kontanter for sikkerhet for valutasikring (deler av denne ble også brukt til å ha futureseksponering mot aksjemarkedet), mens det normale lå på 3-5 %.

Det å gjøre store transaksjoner når det svinger som verst fordrer at man har en veldig likvid portefølje, og det gjelder dersom man skal valutasikre. Altså, bakgrunnen er at det faktisk skal mulig å kjøpe/selge store mengder også når det stormer som verst for å håndtere både innløsninger, men også å reposisjonere porteføljen for å ta hensyn til sikkerhetskrav. Derme kan det gjøre at man får relativt høye indirekte kostnader (transaksjonskostnader og spread-kostnader). Det kravet til likviditet gjør det dessverre utfordrende for en del typer verdipapirer, eksempelvis high yield, en del typer selskapskreditt, vekstmarkedsobligasjoner og kanskje ulike deler av aksjemarkedet (småselskaper, vekstmarkeder også videre). Videre kan valutasikring være utfordrende i vanskelige tider for aktive forvaltere, både kan de ha konsentrerte porteføljer og forskjellige nivåer av likviditet.

Store endringer i valutakurser får langstrakte effekter, ettersom kronen svekkes, vil alt som importeres bli dyrere. Når en euro går fra 10 til 12, blir alt som kjøpes i euro 20 % dyrere, og med det vil importert inflasjon trekkes opp. Samtidig vil alt vi eksporterer se billigere ut for andre land og dermed gjøre oss mer konkurransedyktige.

Jeg ønsker derfor å presisere tidligere utsagn, hvor jeg har vært skeptisk til valutasikring av aksjeporteføljer gitt den innebygde sikkerhetsventilen valutaeksponering medfører i krisetilfeller, samt at det ikke er en direkte sammenheng mellom noteringssted og selskapets valutaeksponering, mens jeg har sagt at generelt bør man valutasikre renteporteføljer. Jeg står for så vidt fremdeles ved det, men kun om renteporteføljen er i den sikre delen av skalaen, med god likviditet. Hvis du investerer i selskapsobligasjonsfond, high yield, vekstmarkedsobligasjoner eller annet som har høy risiko bør man vurdere hvilken hensikt valutasikring eventuelt medfører og om det er bedre å være foruten. Vekstmarkedsobligasjoner stammer fra markeder som har ofte høyere rente også, noe som gjør at kan få en kraftig negativ ‘carry’.

Vurdering av det verste av ulike onder

Hvis det er slik at man ikke ønsker, eller kan ta på seg, valutaeksponering, så for all del valutasikre. Det er mange tilfeller der man absolutt bør valutasikre og i de aller fleste tilfeller er det ganske uproblematisk. Det er nok en lang rekke importører som ser marginene krympe inn kraftig (hvis ikke bli negativ) utelukkende grunnet svekkelsene av valuta dersom man selger først i norske kroner og får regningen senere i dollar, euro eller andre trygge havner. I tillegg kommer alle andre effekter av nedstengningen.

Samtidig vet man ikke utfallet før etter at fremtid har blitt historie. Når man låser valutakurs, vil det kunne slå begge veier. Ja, man kan argumentere for at det er en viss grad av svingninger frem og tilbake over et gjennomsnitt, men det kan ta lang tid og i mellomtiden kan det fortsette i gal retning. Derfor bør man være forsiktig med å ta for store veddemål, men heller forsøke å redusere den virkelige risikofaktoren for deg.

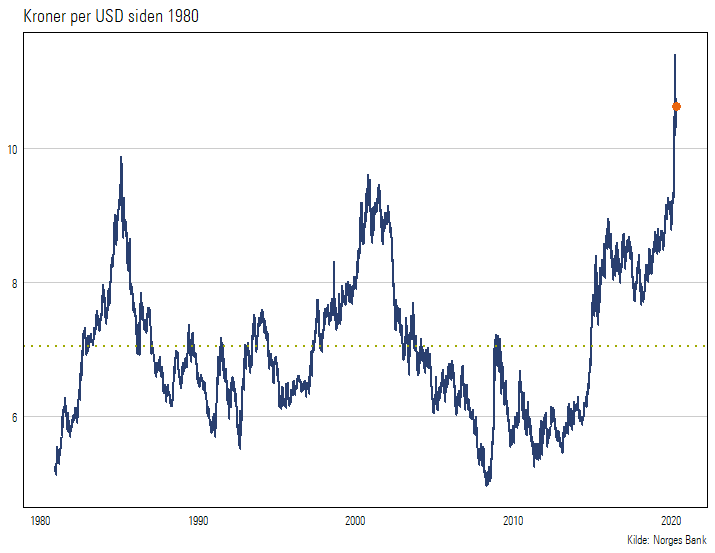

Som illustrasjon kan vi se på kroner per amerikanske dollar siden 1980. Grønn punktlinje er gjennomsnittet i perioden, rødt punkt er siste observasjon i datasettet, mens blå er tidsserien.

Vi er langt utenfor det som har vært normen siden 1980, men det har vi strengt tatt vært helt siden oljefallet i slutten av 2014. I tillegg var det en slik periode rundt årtusenskiftet og på slutten av 80-tallet. Hvis man tror at kronen skal ned til gjennomsnittet, vel, da kan man selvfølgelig forsøke seg på å få en liten kick som følge av denne styrkingen, men ikke ta det for gitt at det vil skje.

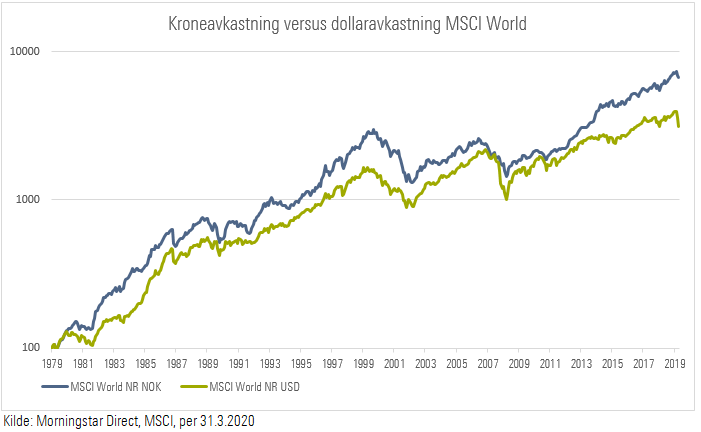

Hvis vi ser på grafen ovenfor, så ser vi at en amerikansk dollar har gått fra å koste 5,2 i starten på 80-tallet til å koste 10,5 per månedsslutt i mars 2020. Det betyr at man har fått en medvind fra svekkelse av den norske valutaen for internasjonale investeringer i denne lange perioden målt relativt til amerikanske dollar. Hvis man ser på MSCI World fra 1.1.1980 til slutten av mars 2020, så ville avkastningen vært mer enn det doble i kroner versus målt i USD. Det passer greit med valutatallene ovenfor. Men, valuta svinger, noe som gjør at avkastningen tidvis er lik. I tillegg får vi effektene av starttidspunkt og sluttidspunkt med i tallene. Sprer vi også dette over alle årene, så er den årlige avkastningen i NOK ganske nøyaktig 11 % per år, mens i USD har avkastningen vært 8,9 % per år. Hvordan kan en dobling av kapitalen over 40 år bare bidra til en økning på 2,1 prosentpoeng? Rentes rente.

Grafen har logaritmisk akse for å kunne vise tap eller gevinst med like store verdier på høyre side som på venstre side av grafen.

Morningstar Direct har blitt brukt i denne artikkelen, les mer om verktøyet her.

.jpg)