Morningstar har en rik database med tall over nettotegning og annen statistikk på aggregert nivå. Vi vet imidlertid ikke hvem som eier hva, eller hva som ble solgt eller kjøpt gjennom hvilken distributør. Jeg har gjennomgått fondsutvalget til noen av distributørene i Norge. Det er ofte en viss overlapp mellom de ulike og det er vanskelig å få med seg alle. Uansett, det resulterte i en liste med nesten 2000 fond som er tilgjengelig hos ulike aktører i Norge. Slike tegningstabeller kan si noe om visdommen til flokken.

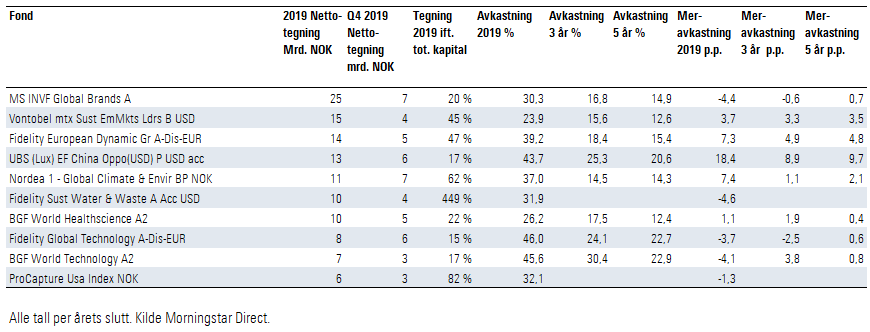

Fond som ble tungt kjøpt tungt blant tilgjengelig hos distributørene i Norge:

Det er selvfølgelig farlig å bruke tall som dette utelukkende til seleksjon av fond. Det er fort gjort at flokken hopper på vognen for å få en bit av suksessen.

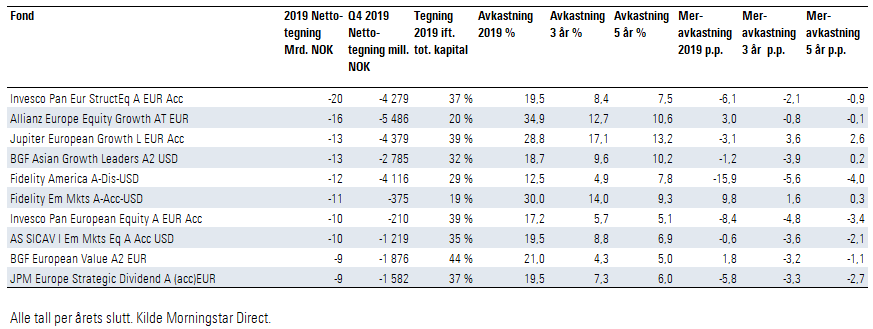

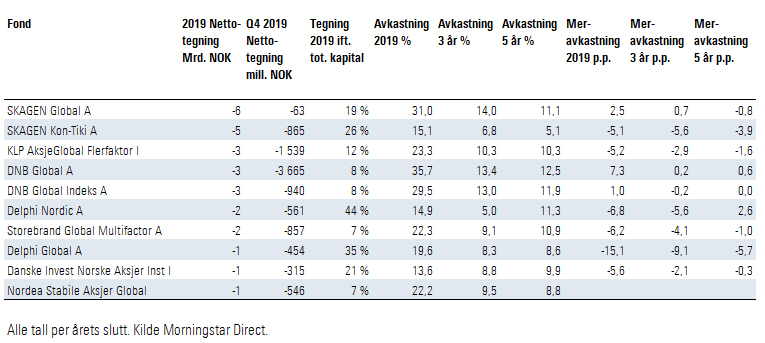

I motsatt ende finner vi fond hvor man hopper av vognen og flokken selger i store volum.

I kolonnen tegning i forhold til totalkapitalen, har jeg for enkelhetsskyld brukt siste rapporterte forvaltningskapital og trukket vekk nettotegningen. Hvis et fond har opplevd 10 mrd. i uttak og totalkapitalen nå er på 1 milliard, vil det dermed stå 10/11 = 91 % (jeg bruker absoluttverdien av tegningen, meningen er kun å sette tegningen i kontekst.

Men, hvis du har lest, eller bare klikket innom, Wikipedia-lenkene ovenfor, så ser du at det er i noen tilfeller at flokken tar feil. Utfordringen er at investorene løper etter avkastning, det som har gått bra, vil nødvendigvis ikke være hva som vil gå bra fremover.

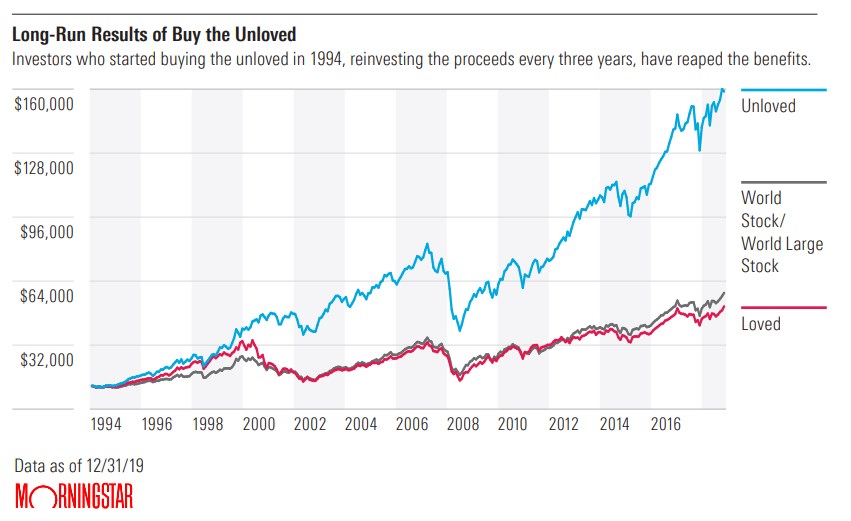

Morningstar i USA har gjort en analyse rundt dette. De har siden 1994 gjennomført en hypotetisk tankegang «Buy the unloved», hvor de investerer likevektet i de tre kategoriene som har hatt mest kapitalflukt i det foregående året, deretter beholdt posisjonen i 3 år.

Når man benytter kategorigjennomsnitt slik som dette, så unngår man støyen som kan komme med enkeltfond. Hensikten er å peke på at vi investorer, stor og liten, aggregert har en vanskelig tid med timing av investeringene. Morningstar har en annen måling, «investor return», som i bunn og grunn sier det samme, men metodikken er annerledes. I grafen ovenfor finnes det ingen internrentekalkulering, man ser bare på de kategoriene som har størst uttak.

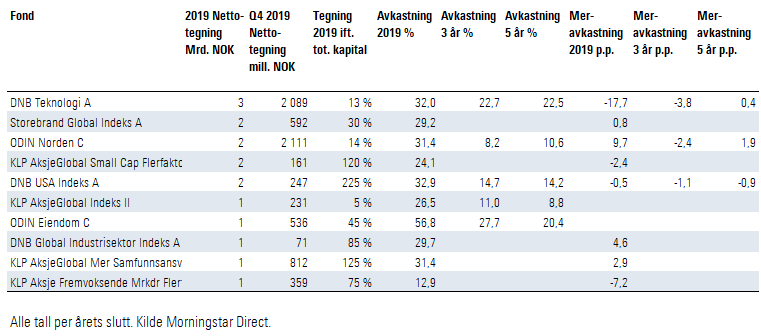

Med dette bakteppet ser vi nærmere på hvilke norske fond som det ble kjøpt eller solgt mest av i 2019. Først ut nettokjøpte fond:

Nettosolgte fond:

Når tegningen (positiv eller negativ) blir et problem

Fond som får massive mengder kapital inn i fondene kan til slutt få problemer med å oppnå de resultatene som gjorde fondene attraktive i utgangspunktet. I motsatt fall kan et vedvarende salgspress gjøre at forvalterne får en portefølje som de i utgangspunktet ikke ønsker å være i. Det verste eksemplet er Woodford som satt låst inne i illikvide selskaper som han ikke fikk solgt, mens investorene fortsatte å trykke på salgsknappen. Han måtte da hele tiden ta av den likvide delen av porteføljen og til slutt satt han igjen med en stadig større andel av porteføljen i illikvide verdipapirer.

For mer informasjon om dette, se gjerne denne artikkelen.

I denne artikkelen ble Morningstar Direct brukt til å sammenfatte data.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/A6OOX7PBSVEJ5BXDFSPKGLO72M.png)