Hver måned sjekker vi hvordan ulike børshandlede produkter (ETPs) har gjort det i måneden som gikk, og for mars ble listen over toppet av Bitcoin Tracker One XBT Provider (0PTL) som oppnådde høyeste avkastning.

Faktisk, kort tid etter sammenbruddet av Silicon Valley Bank forrige måned, steg prisen på Bitcoin til over $25 000, og nådde et nivå som den digitale valutaen ikke hadde rørt siden juni. I slutten av mars nådde Bitcoin nesten $30 000, opp 70 % for året.

Som vi forklarte nylig i et intervju, var Bitcoin blant flere kryptovalutaer som tjente på bankkrisen, men andre strukturelle faktorer bidro også til å drive oppgangen.

Eliézer Ndinga, forskningsdirektør i 21Shares, fortalte oss at fortellingen om at Bitcoin er et alternativ til eksisterende finansielle systemer dukker opp igjen på grunn av stigende renter og fall i obligasjonspriser. I tillegg ser kryptovalutaer flere brukstilfeller og applikasjoner som NFT-er og smarte kontrakter.

«Disse to faktorene var virkelig fordelaktige for prisvirkningen til kryptoaktiva,» sier Ndinga.

Beste ETFer

En annen tydelig gruppe som vant frem i mars var ETF-er eksponert mot gull og relaterte gruveaksjer, med ikke mindre enn åtte trackere eksponert for denne sektoren på vår topp 12-liste.

Referansepunktet London spot-gull brøt gjennom $2000 for en unse 20 mars, den høyeste prisen sett de siste 12 månedene. Det er et langvarig forhold mellom den økonomiske krisen og prisen på gull. Når det er usikkerhet i økonomien, har investorer en tendens til å henvende seg til gull som en trygg havn, noe som driver opp prisen.

Utover hendelser i banksektoren, er denne oppgangen uten tvil også assosiert med usikkerheten rundt den amerikanske sentralbankens renteøkninger. I denne sammenhengen har edelmetallgruveaksjer en tendens til å følge retningen til spotpriser på edelt metall, og forsterker vanligvis bevegelsene.

ETFer med lavest avkastning

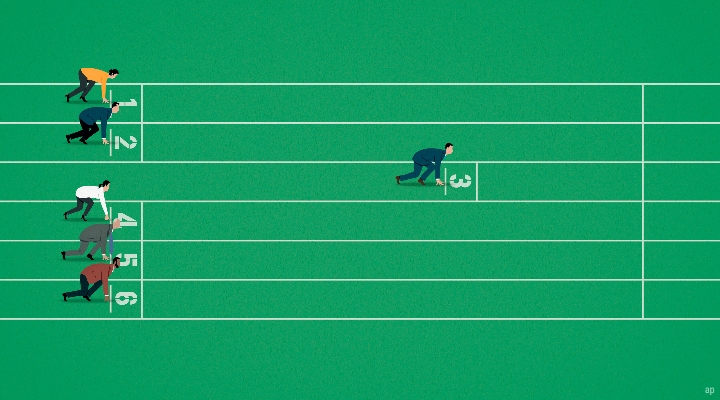

Det er ingen overraskelse at listen over dårligst presterende ETFer toppes av iShares S&P U.S. Banks ETF (BNKS) – som er eksponert mot den amerikanske banksektoren. Panikken etter sammenbruddet av to regionale långivere Silicon Valley Bank og Signature Bank spredte seg som ild i tørt gress blant investorer som var bekymret for mulige systemiske konsekvenser.

Naturgass ETCs har også lidd i måneden som gikk. Lavere etterspørsel bidro til å presse gassprisene i Europa fra et rekordhøyt nivå på €340 i august til €42 i slutten av mars. Dessuten har suksessen til EU vært med å senke gassforbruket og redusert den kortsiktige oppfordringen til amerikansk LNG om å lukke forsyningshull. Den resulterende prisnedgangen betydde at gassspreadene mellom USA og EU kollapset og investorer i børshandlede råvarer gikk tom.

Til slutt, det faktum at UBS sin Credit Suisse-redningsavtale inkluderte en nedskriving på CHF 16 milliarder i tilleggskapital til null, rystet obligasjonsfond og ETF-er utsatt for aktivaklassen. På bunnen finner vi Invesco AT1 Capital Bond ETF (AT1) og WisdomTree AT1 CoCo Bond UCITS ETF - USD Acc (COCB), som tapte henholdsvis 16,7 % og 15,2 %.

Største ETFer i mars

Månedlige topp- og flopputøvere faller ofte sammen med svært volatile og derfor risikable produkter, som bør spille en nøkkelrolle i porteføljen din. Som sådan inkluderer vi også en oversikt over de største europeisk hjemmehørende ETPene når det gjelder eiendeler, som kan være mer hensiktsmessig å vurdere blant kjernebeholdninger. Resultatet i mars 2023 varierer fra 6,2 % for iShares Physical Gold ETC (IGLN), ned til iShares Core FTSE 100 UCITS ETF GBP Dist (ISF), som tapte 2,5 %.