Konseptet med faktorinvestering er relativt nytt og er nært knyttet til fremveksten (spesielt i USA) av strategisk beta eller smart beta ETFer (børsnoterte fond). Selv om strategiske beta ETFer er passive forvaltningsprodukter, har de som mål å slå avkastningen til tradisjonelle indekser eller å redusere risikoen for de samme indeksene.

Selv om det er et relativt «nytt» konsept, har grunnlaget for faktorinvestering vært et kjent konsept i den akademiske verden i en god stund.

Kilder til avkastning

Men hva mener vi med faktorinvestering? Faktorinvestering handler om å investere ved å isolere, så langt det lar seg gjøre, en eller flere avkastningskilder (jeg sier ‘flere’ fordi det siste innen faktorinvestering nemlig er multifaktorinvestering; å investere i henhold til flere faktorer). Hva er disse avkastningskildene? Den akademiske verden er ganske enige om identifiseringen av 6 kilder eller «faktorer» for avkastning: verdi, momentum, størrelse, volatilitet, kvalitet og utbytte.

På samme måte som man kan investere på grunnlag av spesifikke regioner, land eller sektorer, kan forvaltere også investere i fundamentalt billige selskaper (verdi), i selskaper som viser bedre relativ kortsiktig avkastning (momentum), i selskaper med lav markedskapitalisering (størrelse), i selskaper med lav volatilitet eller i selskaper med høy utbytteavkastning.

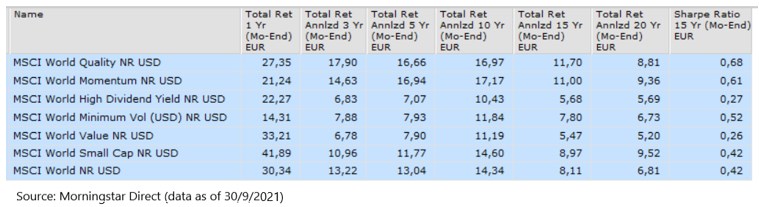

Hvilke resultater har disse faktorene oppnådd over tid? Som den vedlagte tabellen viser, avhenger det veldig av perioden man ser på og om man tar hensyn til risiko eller ikke.

Hvordan identifisere faktorer?

I 1992 introduserte Morningstar den visuelle matrisen Style Box som klassifiserer aksjefond i henhold til størrelsen og investeringsstilen på selskapene i fondsporteføljen. Helt siden vi introduserte denne matrisen, har vi gjort fremskritt i forståelsen av de forskjellige faktorene som forklarer aksjeavkastninger.

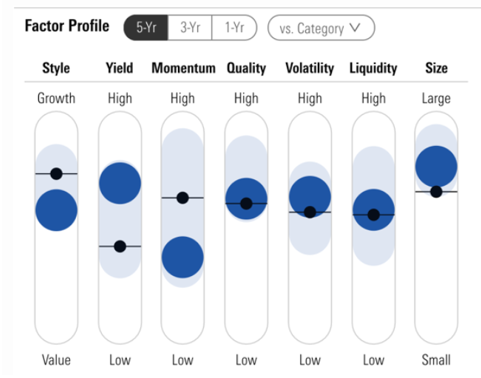

Selv om eksponering for størrelse og verdi-/vekststil kan bidra til å forklare forskjellen mellom fondets langsiktige avkastning, får vi ikke det helhetlige bildet. Morningstar sin Faktorprofil er et nytt verktøy som utfyller Style Box, og inneholder flere faktorer som ytterligere forklarer fondets eksponering mot veldokumenterte kilder for langsiktig avkastning.

Faktorprofilen gir et øyeblikksbilde av et fonds eksponering mot syv forskjellige faktorer (de seks tidligere nevnte faktorene, i tillegg til likviditet). Disse faktorene er vanlige kjennetegn ved aksjer og kan bidra til å forklare deres langsiktige avkastning i forhold til markedet. Som vi nevnte i begynnelsen av denne artikkelen, har hver av disse faktorene blitt godt dokumentert og forsket på i akademia, samt anvendt av profesjonelle investorer.

Hvordan kan investorer bruke faktorprofilen?

Investorer kan bruke Morningstar Faktorprofil til å få en bedre forståelse for de forskjellige avkastningskildene som et aksjefond gir og for å vurdere hvor effektivt de blir utsatt for dem.

Når man vurderer et fond isolert sett, kan faktorprofilen brukes som et kontrollverktøy. Stemmer fondets faktoreksponering med måten forvalteren beskriver sin investeringsmetode på? Fanger et strategisk betafond opp den faktoren som det har som mål å oppnå?

Faktorprofilen kan også være enda mer nyttig når man skal sammenligne lignende fond.

Til syvende og sist er det mye mer ved aksjeinvestering enn det enkle skillet mellom verdi og vekst.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)