22. april markeres 51-årsjubileet for Jordens dag - en årlig dag med arrangementer over hele verden for å støtte miljøvern. Hele denne uken vil vi publisere artikler som retter søkelyset mot bærekraftige investeringer. Først ut er denne artikkelen som presenterer 9 undervurderte europeiske aksjer som er godt rustet for en lav-karbon økonomi.

Klimaendringer utgjør en betydelig risiko for mange selskaper. Derfor er det ikke overraskende hvorfor grønnere teknologier og fornybar energi utvikler seg i et jevnt tempo. Over hele verden presser forbrukere, beslutningstakere og investorer selskaper til å redusere karbonavtrykket. Det samfunnsmessige skiftet bort fra karbon vil påvirke selskaper finansielt. Hvor effektivt selskaper kan tilpasse virksomheten og produktene til morgendagens økonomi vil avgjøre hvilke som vil overleve og lykkes.

For å finne selskaper som kan konkurrere i overgangen til en lav-karbon økonomi, vender vi oss til Sustainalytics sin karbonrisikovurdering. Karbonrisikovurderingen sier noe om hvor sårbart et selskap er i overgangen til en lav-karbon økonomi.

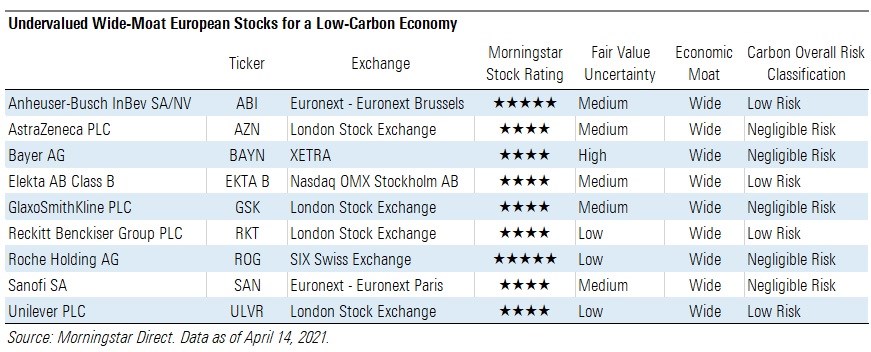

Vi har benyttet Morningstar Direct og søkt etter europeiske aksjer som dekkes av vår aksjeforskning og som har Wide Economic Moat og en stabil eller positiv Economic Moat utvikling. I tillegg må aksjene ha 4 eller 5-stjerner i Morningstar aksjerating, og en samlet karbonrisikoklassifisering på ubetydelig (negligible) eller lav (low).

Med andre ord, vi søkte etter europeiske selskaper med et solid konkurransefortrinn som er veldig godt posisjonerte for en lav-karbon økonomi, og som for tiden handles til under rettferdig verdi. Vi fant 9 slike selskaper.

Vi har tatt en nærmere titt på de to navnene på listen som har en 5-stjerners Morningstar aksjerating.

Anheuser-Busch InBev SA / NV

Etter vår mening har AB InBev (ABI) en av de sterkeste kostnadsfordelene i vår dekning av konsumvarer og er blant de mest effektive operatørene. Stor global skala, sammen med sine monopol-lignende posisjoner i Latin-Amerika og Afrika, gir AB InBev betydelig innflytelse på faste kostnader og innkjøpspriser.

Morningstar director of equity research Philip Gorham sier at AB InBev er godt posisjonert for å utnytte vekst i flere av sine markeder. I Latin-Amerika og Asia, som står for nesten to tredjedeler av konsolidert EBIT, handler forbrukeren i større grad globale premium merkevarer, og ABI har en sterk portefølje med Budweiser, Corona og Stella Artois. Utviklede markeder vil derimot sannsynligvis forbli fragmenterte og konkurranseutsatte.

Etter en kraftig 10% nedgang i salget og en nedgang på 25% i justert EBIT i fjor, antar Morningstar sine analytikere en økning i salgsvekst på 8,3% i 2021. Utover det antar de at den sekulære næringsveksten kommer tilbake, med en estimert omsetningsvekst på 4% på mellomlang sikt.

Roche Holding AG

"Vi tror Roche Holding AG (ROG) sin portefølje av medisiner og bransjeledende diagnostikk skaper bærekraftige konkurransefortrinn", sier Karen Andersen, healthcare strategist i Morningstar. “Roches brede økonomiske vollgrav stammer fra deres status som leder innen onkologi-terapi og in vitro-diagnostikk, og firmaet har en lovende strategi for å kombinere sin ekspertise innen begge områdene for å generere en voksende personifisert medisin-pipeline, ved å benytte seg av ledsagende diagnostikk. Mye av Roches økonomiske vollgrav innen farmasøytiske produkter er hentet fra selskapets lange forhold til Genentech. Roche kjøpte først en kontrollerende eierandel i Genentech i 1990 og eide nesten 56% av selskapet før styret i Genentechs aksepterte tilbudet på $ 95 per aksje for å erverve full eierandel i 2009.”

Roches biologiske fokus og innovative pipeline er nøkkelen til firmaets evne til å opprettholde sin brede økonomiske vollgrav og fortsette å oppnå vekst i takt med at nåværende storselgere møter konkurranse. Roches diagnostiske virksomhet er også sterk. Med en andel på 20% av det globale in vitro-diagnostikkmarkedet, er Roche rangert som nummer én i denne bransjen, over konkurrentene Siemens, Abbott og Ortho.