USA har overgått Europa økonomisk en stund nå, men Europas svakhet kan være dets styrke. Det er ikke mye som ligger i veien for at den europeiske sentralbanken skal senke renten nå, noe som kan komme tidligere og kraftigere enn i USA. Ifølge vår vurdering er de europeiske aksjemarkedene rimelig priset, men et positivt sentiment er en sterk kraft og kan potensielt drive aksjemarkedene høyere i 2024.

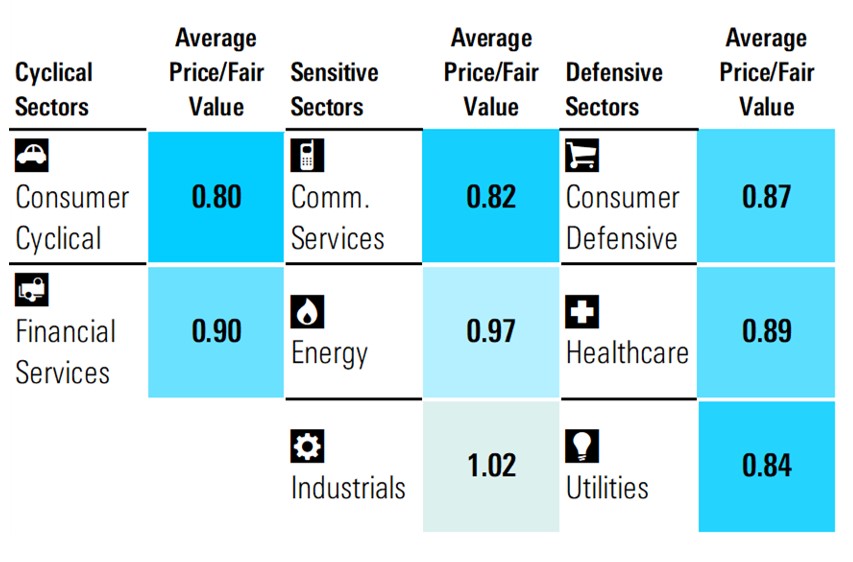

Verdsettelsesbildet på tvers av sektorene er svært blandet, og rentekutt kan være katalysatoren for ytterligere forstyrrelser her. Finanssektoren, som har dratt nytte av høyere renter, kan oppleve visse negative effekter, mens forsyningstjenester og forbrukersektoren kan bli store vinnere.

Er den europeiske inflasjonen under kontroll?

Jeg kan ikke huske noen perioder hvor ordene fra sentralbankfolk og individuelle økonomiske data, uansett hvor dagligdagse, har hatt så stor betydning i investorenes øyne. Ifølge våre vurderinger er både det amerikanske og det europeiske markedet rimelig priset. Dette til tross for relativt svak økonomisk vekst, høye statsgjeldsnivåer og en levekostnadskrise i begge regioner.

Så hvorfor er markedsverdiene høye til tross for alle disse åpenbare negative faktorene? I bunn og grunn ser investorene gjennom den nåværende misnøyen og venter spent på rentekutt fra de nesten rekordhøye nivåene vi opplever nå. Når disse rentekuttene kommer, er imidlertid sterkt avhengig av en rekke faktorer.

Hvordan går det med økonomien, og er det realistisk for sentralbanker å kutte renten snart? I USA er inflasjonen litt over 3%. Det er en kraftig nedgang fra nivåene på over 9% som ble notert for knappe to år siden, men det er fortsatt mer enn 50% over Federal Reserves målnivå. I Europa har inflasjonen falt kraftigere og raskere, og den siste målingen viser en inflasjon på bare 2,6%. Det er fortsatt et stykke unna 2-prosentnivået, men tempoet og utviklingen i nedgangen ser ut til å redusere den europeiske sentralbankens bekymring for at inflasjonen skal ta seg opp igjen.

Europa vil ikke se mye vekst i 2024

En annen bekymring for sentralbankene var at et rentekutt på dette tidspunktet kunne forverre en overopphetet økonomi. I USA ligger BNP for øyeblikket nord for 3%, noe som er en mer robust utvikling enn mange økonomer forutså i fjor. Dette står i sterk kontrast til eurosonen, der BNP-veksten for tiden er flat og faktisk ble negativ i tredje kvartal 2023. For det meste bør ingen av situasjonene avskrekke sentralbankene fra å kutte renten. I USA peker våre prognoser mot en oppmuntrende, men beskjeden, vekst på 2% i 2024. I Europa er det lite sannsynlighet for at økonomien vil vokse i det hele tatt i 2024.

Sentralbanker er sterkt avhengige av arbeidsmarkedsindikatorer for å forstå økonomiens potensial for overoppheting. Når disse markedene er stramme, kan lønnsveksten være en sterk drivkraft for inflasjonen. Igjen skiller situasjonen i Europa og USA seg fra hverandre. Begge har sett en sterkt økning i sysselsettingen de siste tre årene, men i USA har endringen vært mer uttalt. Arbeidsledigheten har steget fra laveste nivå tidlig i 2023, men er fortsatt under 4% i USA. I Europa, hvor arbeidsledigheten er struktuelt høyere enn i USA, ligger tallet på historisk lave 6,4%. Selv om ingen av tallene hever noen betydelige flagg for sentralbankene, er det definitivt en mindre risiko for gjentagende lønnsinflasjon i Europa.

Prognosene for rentekutt kan endre seg igjen

Vår nåværende oppfatning er at Federal Reserve vil kutte renten i juni, og den siste Reuters-undersøkelsen blant økonomer spår også at ECB vil kutte på samme tidspunkt. MEn hvis vi har lært noe i løpet av de siste 12 månedene, er det at forventningene til rentekutt ofte blir skjøvet ut og sjelden trukket inn.

Til syvende og sist er risikoen for et rentekutt mye lavere for ECB enn for Fed, ettersom Europas økonomi er mer sannsynlig å forverres ytterligere enn at den overopphetes i nær fremtid. Så hvis ECB faktisk kutter renten før Fed, hvordan vil dette påvirke de europeiske aksjemarkedene?

Enhver større stimulans, i form av rentekutt, er gode nyheter for økonomien, som til syvende og sist bør føre til forbedret lønnsomhet for bedriftene. Så selv om vi anser de Europeiske aksjemarkedene som rimelig priset for øyeblikket, kan ytterligere tilstrømninger til markedene fra entusiastiske investorer drive markedene høyere.

Hvilke sektorer bør man holde et øye med?

- Finanssektoren, som fikk en solid oppsving under perioden med høye renter, kan komme under press på enkelte områder, nemlig banker og forsikringsselskaper.

- Begge forbrukersektorene har fått juling den siste tiden, ettersom salgsveksten har vært under press etter en lang periode med høy inflasjon, og mange forbrukere sliter med å ha råd til høyere kostnader. Rentekuttene vil føre til lavere boliglånsrenter og bør sakte lette trykket på forbrukere og forbrukerorienterte bedrifter.

- Forsyningstjenester, en sektor som mange investorer skydde unna ettersom obligasjoner ga like attraktive avkastninger, kan raskt komme tilbake på moten. Den europeiske forsyningssektoren betaler et utbytte på 4,5% og handles med 20% rabatt i forhold til virkelig verdi også.