Tematiske strategier er blant de som interesserer investorer mest. Eksplosjonen av kunstig intelligens, utviklingen av mat, ren energi, en aldrende befolkning, fremtidens mobilitet: alle fascinerende emner som folk kan relatere til.

Ikke overraskende har tematiske fond inntatt en mer fremtredende rolle globalt siden koronaviruspandemien, skapt overskrifter og utvidet sine markedsandeler samtidig som de har vekket bekymring for hvordan de blir brukt. Denne særegne gruppen av fond, som søker å utnytte ett eller flere sekulære veksttemaer, har mer enn doblet sine forvaltede midler globalt siden 2018.

Problemet er at denne typen strategier, som i sin natur er basert på et snevert utvalg av aksjer som ofte tilhører nisje-sektorer, er svært volatile, i hvert fall mer volatil enn en klassisk aksjeeksponering. Og som Morningstars Mind the Gap-studie har vist gjennom årene, er volatilitet den gjennomsnittlige investors verste fiende. Hvorfor? Fordi investorer ofte "følger flokken", ved å samle eiendeler i fond som har gjort det bra i det siste, går de glipp av den beste avkastningen og blir deretter skuffet og selger med tap.

Morningstars siste studie, The Big Shortfall, avslører at investorenes kjøps- og salgsvaner når det kommer til tematiske fond de siste fem årene har ødelagt enorme verdier.

"Resultatene støtter tidligere funn om at fondsinvestorer kollektivt er dårlige til å time markedet og at de spesielt sliter i mer volatile og eksotiske fond sammenlignet med mer diversifiserte sammensetninger", skrev Morningstar-analytikere i rapporten. "Mer volatile fond ser ut til å indusere hyppigere handel og en tendens til å kjøpe høyt og selge lavt. De fleste investorer vil oppnå bedre investeringsresultater ved å ta i bruk en mer tålmodig kjøp-og-hold-strategi."

Flere nisjerte tematiske fond (og ETF-er) lider av større gap

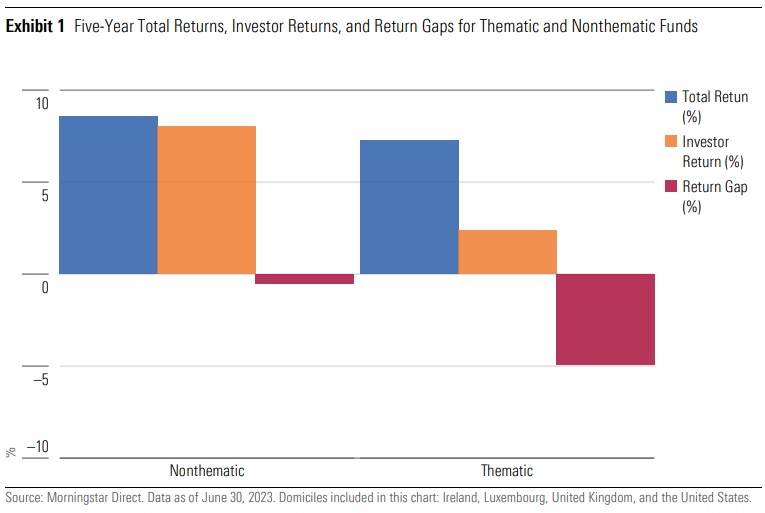

Som en global kohort har tematiske fond resultert i dyster avkastning for investorer de siste fem årene (per 30. juni 2023), da investeringsgapet for tematiske fond har summert seg til hele 4,9%. Dette tallet er høyt i absolutte termer (faktiske dollar tapt for investorer i disse fondene), men også i forhold til det mye mindre investeringsgapet på 0,5% som investorer opplevde i alle aksjefond i samme periode. Av den gjennomsnittlige avkastningen på 7,3% for en teoretisk kjøp-og-hold-investering under perioden, tok investorene kun hjem 2,4% i aktivavektet avkastning. Mer enn to tredjedeler av den totale avkastningen gikk tapt på grunn av dårlig timing.

Studien belyser bildet ytterligere ved å se på gapene mellom de ulike investeringsformene. Selv om de femårige gapene som registreres av tradisjonelle åpne fond er meningsfulle, er de betydelig lavere enn de som noteres for deres tematiske ETF-motparter. Dette gjenspeiler forskjeller i eksponeringene som tilbys av de to.

"Tematiske ETF-er, som kan handles på en børs gjennom hele dagen og har en tendens til å investere i mer fokuserte kurver med aksjer, er ofte foretrukket som verktøy for å gjøre taktiske innsatser og kan tiltrekke seg store strømmer. ETF-ers større konsentrasjon resulterer også i høyere nivåer av volatilitet", sier Morningstar-analytikere.

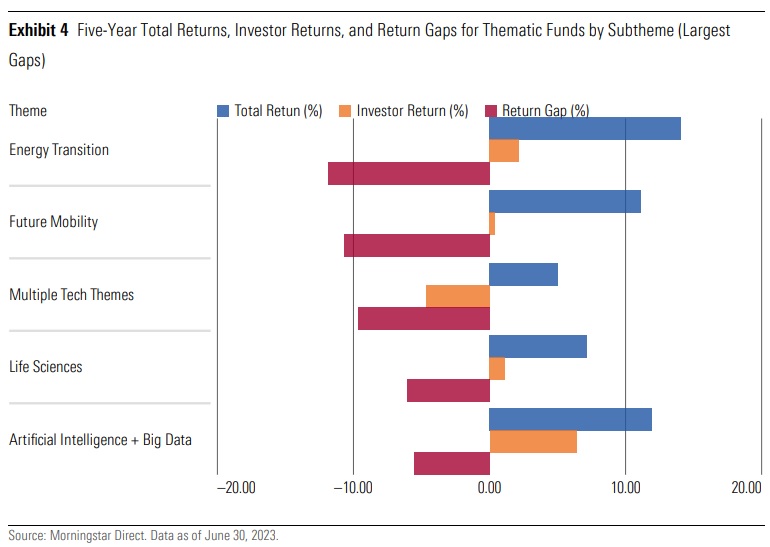

Energiomstillingsfond skaper størst gap

Forskningen viser at strategier som retter seg mot alle kvalifiserte temaer hadde et negativt investeringsgap, men noen var mer negative enn andre. Energy Transition topper klassen, med et iøynefallende gap på 11,9%. Det betyr at det gjennomsnittlige Energy Transition-fondet ga en avkastning på 14%, mens den gjennomsnittlige dollaren investert i disse fondene bare vokste med 2,1% i samme periode, et forbløffende dårlig resultat for investorer. Dette er tett fulgt av Future Mobility and Multiple Technology Themed-fond (en gruppe som inkluderer ARK Innovation ETF).

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/A6OOX7PBSVEJ5BXDFSPKGLO72M.png)