.jpg)

Ilija Batljan er en mann med mange titler.

Han er en tidligere flyktning, et vellykket kommunestyremedlem, en sparket eiendomsdirektør, en mangemilliardær, en mistenkt innsideforbryter, og nå, som grunnlegger og eks-sjef for Samhallsbyggnadsbolaget I Norden (SBB), symbolet på en overbelånt eiendomsindustri i krise.

Batljan, den karismatiske og optimistiske grunnleggeren av det svenske utleiefirmaet SBB, har blitt ansiktet til Sveriges skjøre eiendomsmarked og, uten tvil, dets kollapsende valuta.

Etter at tusenvis av investorer led tap da SBB-aksjen stupte, er det neste store spørsmålet hvor mye systemisk skade Sverige faktisk kan ta.

Oppgang og nedgang

Etter en karriere i lokalpolitikken bestemte Batljan seg for å satse som gründer. Ved å øke porteføljeverdien fra null til 70 milliarder svenske kroner på mindre enn fire år, klarte han å bygge et av Sveriges største eiendomsimperier på rekordtid.

Mange pekte på røde flagg fra begynnelsen av; sjarmoffensiven, det merkelige krysseierskapet, optimismen på grensen til overmot, de sjenerøse løftene og tilbakeslagene som alltid ble skyldt på noen andre.

Batljan klarte å gjøre kjedelige eiendommer som barnehager, brannstasjoner og sykehjem om til en av Sveriges mest eide aksjer. Aksjen ble elsket av analytikere, fondsforvaltere og private investorer, og nådde en topp i november 2021 på 69,38 kroner per aksje. I begynnelsen av juni 2022 ble den omsatt for rundt 5 kroner, mer enn 92% av de historiske toppene.

Som tidligere styreleder for kommunestyret i Nynäshamn, nær Stockholm, hadde Batljan førstehåndserfaring med svenske kommuners kamp for å balansere budsjettene. Det er svært sannsynlig at hans historie i politikken gjorde ham oppmerksom på muligheten til å kjøpe eiendommer fra svenske kommuner for så å leie dem tilbake til de samme aktørene.

Ved første øyekast virker det genialt – kommunene mottar en stor sum penger som skaper litt rom i budsjettene, og de får bli i eiendommen. Samtidig skaper SBB en portefølje av leietakere med lav risiko. For kommunene ble det imidlertid tidlig klart at slike salg ville resultere i et langsiktig tap.

Alt gikk bra inntil inflasjonen skjøt i været over hele verden og sentralbankene tok fatt på den raskeste renteøkningen på flere tiår. SBB sitter fast med massiv gjeld, noe som gjør den svært utsatt for renteendringer. Rett før jul ble en del av selskapet solgt til det kanadiske investerings- og eiendomsselskapet Brookfield.

Krasjet akselererte da kredittvurderingsbyrået S&P bestemte seg for å senke SBBs rating til søppelstatus (BB+) tidlig i mars, og satte i gang starten på det som kan være en dødsspiral. I forrige uke ble den langsiktige kredittratingen igjen senket til BB-.

SBBs krise gjør Sverige utsatt

Investorer fra Kina og Saudi-Arabia skal ha vært interessert i å kjøpe restene av selskapet. Dette har utløst store debatter om risikoen ved at fremmede makter kontrollerer tidligere offentlige eiendeler. Krisen i SBB fikk noen kommuner til å prøve å kjøpe tilbake eiendommer.

Annika Wallenskog, sjefsøkonom i Sveriges Kommuner og Regioner, har lenge fulgt SBBs kommunale oppkjøp.

"Det vil være en vanskelig oppgave for kommunene å kjøpe tilbake felleseiendommene. I mange tilfeller har ikke kommunene inngått en tilbakekjøpsklausul", sa hun til Sydsvenskan.

En høyprofilert eiendom som står i fare for utenlandsk overtakelse, er det historiske militæranlegget Dalregementet, et av Sveriges mest prestisjefylte og eldste provinsregimenter.

"Utenlandske interesser skal ikke ha den innsikten i svenske sikkerhetsspørsmål", sa Cecilia Vestin, administrerende direktør i den statlige pensjonsgiganten Kåpans eiendomsselskap, til SVT Nyheter.

I Sverige er det få regler som styrer hvem som kan eie svenske sikkerhetsrelaterte bygninger, noe Vestin ønsker å se endret på grunn av risikoene som er involvert når denne typen eiendommer havner i hendene på utenlandske fiender.

Kan man klandre Batljan?

I mellomtiden har den svenske kronen falt til nivåer som ikke er sett siden 2008. Ifølge flere økonomer har eiendomsmarkedets krise, innkapslet i historien om SBB, skylden.

"Den største kortsiktige forklaringen er at folk i utlandet er veldig bekymret for det svenske eiendomsmarkedet av to grunner; først og fremst med hensyn til vår høye husholdningsgjeld og hva det gjør med innenlands forbruk; for det andre er de bekymret for eiendomsselskapene, som illustrert av SBB", fortalte Lars Henriksson, seniorstrateg i Handelsbanken, til det svenske nyhetsbyrået TT.

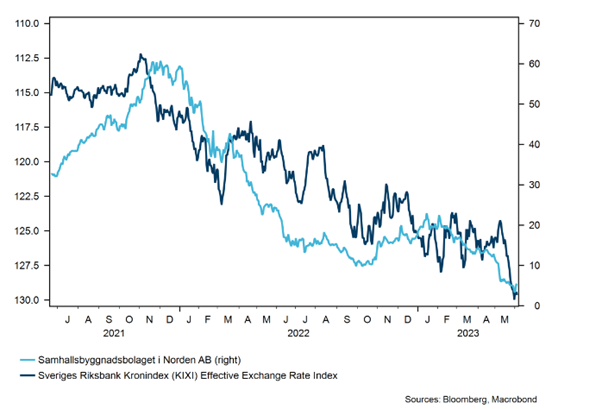

Den kollapsende aksjekursen til SBB går hånd i hånd med fallet i den svenske kronen:

Men å si at svenske banker er truet vil være "nærmest galskap", sier Henriksson.

Men å si at svenske banker er truet vil være "nærmest galskap", sier Henriksson.

"Noen av eiendomsselskapenes lån er obligasjonslån som er ute på markedet nå, og noen har lån direkte fra banken", sier han.

"Det faktum at det er en bekymring for at eiendomsselskapene vil dra bankene med seg i fallet, er nærmest galskap. De svenske bankene er utrolig godt kapitaliserte og tjener for tiden mye penger".

Handelsbanken tror at den svenske kronen sakte vil styrke seg fremover og at eiendomsselskapenes grep om valutaen kan løsne når klare indikasjoner på en slutt på renteøkningssyklusen kommer.

Vær varsom for faresignaler

Dette er ikke første gang i historien at et selskap har skutt til månen bare for å krasje tilbake til jorden, og det vil heller ikke være den siste.

Det er når et selskap aggressivt slår tilbake mot kritikere at man bør ta en nærmere titt. Tysklands beryktede Wirecard hadde et mønster av aggressive taktikker for å stoppe rapporteringen om deres forretningsdrift eller regnskap.

Da shortselgeren Viceroy Research først tok opp SBB, presset Batljan umiddelbart tilbake og fordømte en "konspirasjon" og et "ran av privatinvestorer".

Det er ingen påstander om at SBB har utført noen bedragerisk virksomhet, men de har definitivt ignorert konsekvensene av en sterkt belånt portefølje i et marked med skyhøye renter. Batljan har konsekvent lovet en økende utbyttebetaling hvert år i hundre år, samt hevdet at en investering i SBB-aksjer er "tryggere enn banken". På et tidspunkt fortalte han til og med investorer at SBB "lett" kunne håndtere renter på 10%.

Et annet rødt flagg er ledere som gir løfter som virker for gode til å være sanne.