.jpg)

«It was the best of times, it was the worst of times» er et sitat som står i annenhver rapportkommentar. Denne rapporteringssesongen passer til klisjeen.

Med fortsatt høy inflasjon over hele eurosonen, var mye av suksessen eller fiaskoen til forbruker- og industriaksjer avhengig av deres evne til effektivt å passere gjennom kostnadsøkninger.

På samme måte betydde fallende energipriser dårlige nyheter generelt for energiselskapene. Men med tanke på året de hadde i 2022, kan noen ha for mye sympati? Til slutt slo banksektoren generelt (lave) forventninger, med stigende renter som i mange tilfeller er en velsignelse for bankene.

Etter krisen i mars var banksektoren uten tvil den mest granskede under rapporteringssesongen, og den skuffet ikke. Ved å ignorere det pågående spetakkelet i Sveits, med UBS (UBSG) som nå har i oppgave å integrere Credit Suisse, og flyktige innskuddsstrømmer etter hvert som investorer rebalanserte sine kontantporteføljer, var oppdateringene fra sektoren betryggende kjedelige.

Store banker som Barclays (BARC) og Deutsche (DBK) rapporterte solide oppdateringer. Økende renter har gjort det mulig for bankene å generere sterkere overskudd, ettersom gapet mellom låne- og utlånsrenter øker.

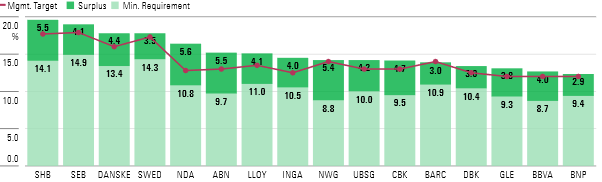

Mens stigende renter kan vise seg å være et tveegget sverd, ettersom tap på fordringer også kan stige, bør boliglånsmarkedsprodukter, som har vært et tøft sted å operere de siste årene, komme seg sterkt for resten av året. Viktigere er at bankene fortsatt er godt kapitaliserte, og diagrammet nedenfor viser at alle større banker under vår dekning har overskuddskapital, over sentralbankkravene.

En gang den beste sektoren i Europa i 2022, så energisektoren til slutt en nedgang i årets første kvartal da fallende energipriser trakk ned inntekter og fortjeneste. Dette burde ikke komme som en overraskelse for noen – energiprisstigningen som startet med krigen i Ukraina kom aldri til å vare evig, og energiprisene har falt siden slutten av 2022.

Shell (SHEL), Eni (ENI) og andre store aktører i energisektoren så inntektene falle som et resultat. Det var imidlertid noen lyspunkter. For det første faller driftskostnadene i takt med inntektene. For det andre synker også kostnadene for å erstatte oljen og gassen som tas ut av bakken. Begge disse faktorene øker mulighetene for oljeselskapene til å opprettholde lønnsomheten selv ved lavere prisnivåer.

Inflasjonen i euroområdet har vært på høye nivåer i mer enn ett år nå. Selv om rentene har falt fra toppen sent i fjor, er kjerneinflasjonen (det vi sitter igjen med når vi fjerner mat og energi) fortsatt hardnakket høy.

Ikke ta feil, dette har en effekt på virksomheten. For bedrifter som selger basisprodukter, har årets første kvartal vært tøft. Telefon- og internettleverandører som KPN (KPN) har sett driftsmarginene falle ettersom høy konkurranse holder dem tilbake fra prisøkninger som dekker høyere kostnader. Associated British Foods (ABF), eier av forhandleren Primark, så marginene falle enda hardere ettersom ledelsen tok beslutningen om å absorbere prisøkninger i stedet for å risikere å miste kunder.

Mange av vollgravnavnene vi dekker – de med prisstyrke – har vært i stand til å overføre disse prisøkningene til sluttkunden, slik at de kan holde lønnsomheten stabil.

Luksusvareforhandlere som LVMH (MC) og Hermes (RMS) er fine eksempler på dette; begge så inntektene øke med to sifre da velstående individer, uhemmet av stigende priser, åpnet lommeboken. Tilsvarende har spesialiserte industribedrifter som Alfa Laval (ALFA), ABB (ABBN) og CRH (CRH) klart å presse gjennom prisøkninger i tide. Trær kan imidlertid ikke vokse til himmelen, og hvis inflasjonen forblir klissete resten av 2023, vil disse selskapene oppleve at selv deres evne til å takle prisøkninger blir testet.

Vennligst merk at denne artikkelen er helt eller delvis oversatt av en maskin, og det kan derfor være noen skrivefeil eller unøyaktigheter i teksten. Dersom du har spørsmål eller kommentarer til teksten, ta gjerne kontakt med guro.tungeland@morningstar.com