Forvent et mye forbedret langsiktig investeringsmiljø

Selv om 2022 kan ha vært dystert for mange investorer og småsparere, kan tingenes tilstand snu i 2023, ifølge Philip Straehl som er global leder for investeringsforvaltningsanalyse i Morningstar Investment Management. "Sett i et langsiktig perspektiv, har 2022-nedturen lagt grunnlaget for et mye forbedret langsiktig investeringsmiljø," sier han.

En grunn til optimisme kommer fra obligasjonsmarkedet. De 10-årige amerikanske realrentene er på sitt høyeste nivå siden 2009, og gir positive avkastningsutsikter etter inflasjon – etter en lengre periode uten å holde tritt med konsumprisene. "Store obligasjonsmarkeder med investeringsgrad er priset for å levere en avkastning etter inflasjon mellom 1,5 % til 2 % i løpet av det neste tiåret," legger han til.

«For eksempel, for 12 måneder siden, var det ingen aksjemarkeder i utviklede land som ble undervurdert ved å bruke våre verdsettelsesmodeller. I motsetning til dette, ved slutten av oktober 2022, var nesten 30 % av landene billige sammenlignet med deres langsiktige forventninger til virkelig verdi (dvs. undervurdert). Spesielt var denne andelen enda høyere ved utgangen av september 2022, med 37,5 % av landene i dekning som viste seg å være undervurdert", sier Straehl.

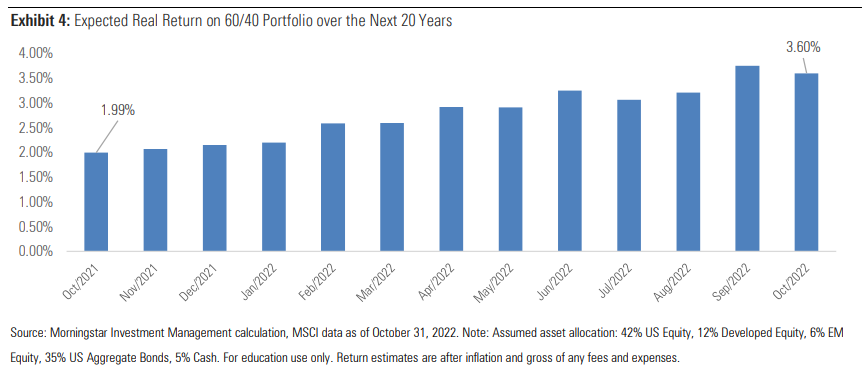

60-40 portefølje for å levere avkastning etter inflasjon på 3,6 %

Tatt i betraktning forbedringene i verdivurderinger av aksjer og obligasjoner i løpet av 2022, antyder Straehls verdsettelsesmodeller at 60/40-porteføljen vil levere en avkastning etter inflasjon på 3,6 % i løpet av de neste to tiårene, en forbedring på 1,6 % fra et år siden.

Hvor er mulighetene akkurat nå?

«Rotasjon i aksjemarkedene var et annet sentralt tema i løpet av 2022. Med andre ord, de aktivaklassene som virket mest lovende for et år siden er ikke nødvendigvis de samme i dag. Denne rotasjonen har ført til at noen sektorer har blitt mindre attraktive og andre har igjen økt de siste 12 månedene», sier Straehl.

Han peker på energiselskaper som et eksempel, gjennom 2020 og store deler av 2021 skilte sektoren seg ut som en av de mest attraktive aktivaklassene, men som nå har mistet litt av momentet med unntak av energiselskaper innenfor olje og gass. Tilsvarende har situasjonen for kommunikasjonstjenesteselskaper bedret seg.

"For tolv måneder siden ble kommunikasjonstjenestesektoren rangert som nummer 6 ut av de 10 såkalte verdenssektorene. I dag troner kategorien på toppen. Kommunikasjonstjenester er en virkelig mangfoldig sektor, som omfatter internettmedieselskaper som Alphabet (GOOG) og Meta (META), underholdningsselskaper og leverandører av telekomtjenester. Delvis en funksjon av svake aksjekursavkastninger – globale kommunikasjonstjenester har nå et av de høyeste verdiantydede avkastningsestimatene blant sektorene vi dekker".

Straehl ser også betydelige muligheter innen aksjer i fremvoksende markeder, ettersom sektoren har opplevd stort sett negativ aksjeavkastning i 2022 – spesielt i amerikanske dollar.

"Gitt vår vurdering av verdsettelse, det grunnleggende risikobildet og motstridende elementer, konkluderer vi med at absolutte og relative verdivurderinger har forbedret seg i den grad at fremvoksende markeder fortjener en oppgradering i vår generelle overbevisning til Middels til Høy," legger han til.

Bedre verdivurderinger skaper muligheter

Selv om denne analysen kan virke oppmuntrende, spesielt etter et utfordrende år, erkjenner Straehl at perioder med markedsvolatilitet kan være nervepirrende for investorer.

"Vår tilnærming er å følge en disiplinert verdsettelsesdrevet investeringsprosess ledet av et sett med investeringsprinsipper som holder oss fokusert på lang sikt og det som betyr noe fundamentalt. Perioder med usikkerhet fører ofte til de største mulighetene i markedet, da markedsaktører overreagerer på nyheter. Likevel må prinsippene for god investering fortsatt gjelde" sier han.