Nøkkelpunkter

- Håp har i det siste bidratt til et oppsving i aksjemarkedene globalt, som et resultat av høyere verdivurderinger i markedet.

- Finansmarkeder forventer at den amerikanske sentralbanken (Fed) er i sluttfasen av sin innstrammingspolitikk, på bakgrunn av avtagende inflasjonstall.

- For øyeblikket er en svak resesjon priset inn av markedet. I dette scenarioet vil prisbildet stabilisere seg i 2023, etter et par kvartaler med svake resultater.

- Det er konsensus blant mange strateger om at aksjemarkedet vil havne i et dalføre i første del av 2023, før en mulig opptur vil inntreffe senere på året

- Fremvoksende markeder og europeiske aksjer er for øyeblikket de billigste og mest oversette aksjeklassene i markedet.

Likegyldigheten slår til

I løpet av et par uker har situasjonen til det globale aksjemarkedet endret seg fra «dystert og uinspirerende» til «ok, men nervøst». Den «håpefulle fasen», betegnelsen benyttet av Goldman Sachs sine strateger, later til å ha startet.

Samtidig har dette året vært vanskelig for både aksje og obligasjonsinvestorer. Det globale aksjemarkedet har hatt en nedgang på 13% hittil i år, mens obligasjonsmarkedet har falt med 12%. I stedet for å falle som en stein har finansmarkedet opplevd en rekke markedsrallyer, den siste inntraff tidlig i oktober.

I løpet av 2022 har markedet måtte håndtere økt inflasjon, restriktiv pengepolitikk, krigen i Ukraina, voksende frykt for en global resesjon og de verste finansielle forholdene siden 2020.

I aksjemarkedet er det kun et fåtall av sektorer som har opplevd en positiv fremgang så langt i år.

Markedsbildet har nylig tatt en ny form: Takket være avtagende inflasjonstall vil arbeidet til den amerikanske sentralbanken (Fed) snart være over, hvor det kun gjenstår en renteoppgang på henholdsvis 50 basispunkt. Ettersom fondsrentene til Fed ligger i et område på 5-5,5%, er sentralbanken i ferd med å foreta en snuoperasjon, med andre ord: de vil stanse rentehevingen i løpet av første kvartal av 2023.

Dette fremtidsbildet har bidratt til en økning i aksjeverdsettelser, støttet av bedre resultater i tredje kvartal enn forventet.

VIX, som også blir kalt «fryktindikatoren», ligger nå på rundt 20 etter et årlig toppunkt på 35 i begynnelsen av mars.

Imidlertid forverres makrobildet i mange deler av verden, og utsiktene på inntektssiden ser ut til å fortsette nedover i de kommende kvartalene. Dette er noe den britiske avisen «The Economist» selv har referert til som den «merkeligste forretningssyklusen i manns minne».

En «merkelig» syklus

I kjølvannet av Covid-19 har verden på mange måter blitt mer komplisert. Til tross for at nedstengningene har avtatt i store deler av verden – denne uken har også Kina begynt å lette på restriksjonene – så finnes det fortsatt utfordringer knyttet til globale forsyningskjeder.

I den utviklede verden har prisstigninger, som er et delvis resultat av krigen i Ukraina, sørget for svakere kjøpekraft blant forbrukere og selskaper. På samme tid er arbeidsledigheten relativt lavt i en rekke land og ansatte har gode kort på hånden når det gjelder lønnsforhandlinger. Dette vil mest sannsynlig bidra til at inflasjonen holder et høyere nivå enn det som ellers kunne vært forventet.

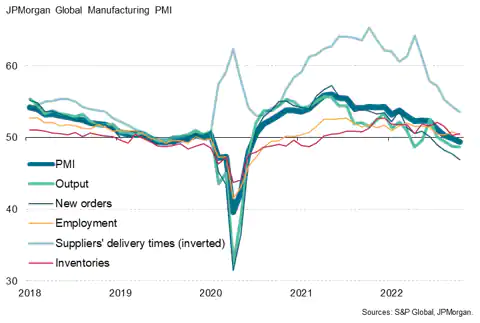

Selv om husholdninger og selskapers bunnlinje er solide i store deler av den vestlige verden, så er global økonomisk vekst på vei ned, noe som blir bekreftet av ferske tall fra Global Manufacturing PMI-indeksen (se tabell) eller OECD sin indikator.

Source: S&P Global Market Intelligence, Nov 3, 2022

Avanserte økonomiske indikatorer er ikke de eneste som lyser rødt. Rentekurvene i USA og eurosonen er snudd opp ned, noe som også indikerer en høyere risiko for resesjon.

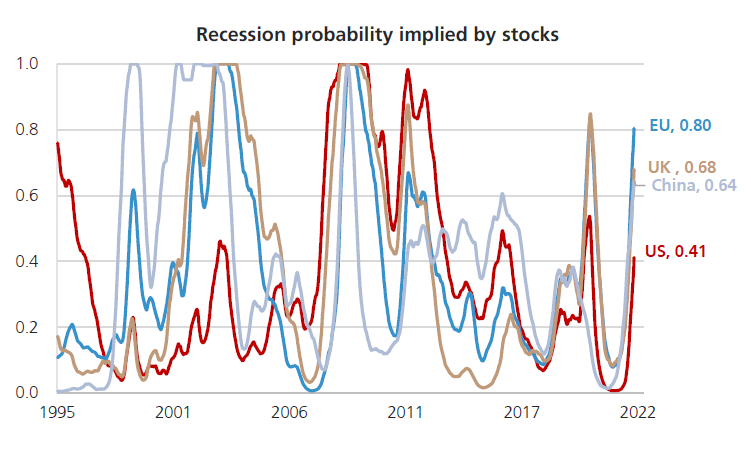

Til slutt er det verdt å legge til at en rekke statistiske modeller vurderer sannsynligheten for en resesjon som mer sannsynlig i flere forskjellige land, først og fremst i euroområdet grunnet energikrisen, men også i Kina og USA hvor dette kan ventes i 2023.

Source: UBS, Nov 7, 2022

Morningstars analytiker Preston Caldwell spår en 30 til 35% sannsynlighet for en resesjon i USA neste år, samtidig som han argumenterer for at «enhver resesjon mest sannsynlig blir kortvarig».

Hvis vi ser på det i et nøtteskall, er det stor sjanse for at inflasjonen vil avta neste år (fra ca. 8% i 2022 til ca. 5% i 2023, ifølge estimater), og at veksten i markedet også vil avta, med risiko for en global resesjon. Det eneste spørsmålet er: hvor alvorlig vil det bli?

Den amerikanske sentralbanken sitter på de viktigste kortene

Som vanlig for aksjemarkeder, vil det meste av det som kommer til å skje i 2023 være avhengig av politikken til den amerikanske sentralbanken.

Fed var i utgangspunktet relativt sent ute med å reagere på inflasjonstall, men har i etterkant gjort en solid jobb med å innhente det tapte. Det globale aksjemarkedet er spente på om nok har blitt gjort, ettersom det kan forventes to ytterligere renteoppganger tilsvarende 50 basispoeng mellom desember og tidlig 2023.

På samme tid er det også en risiko for at Fed kun har gjort et minimum så langt, og at arbeidet deres ikke er over enda. Noen økonomer argumenterer for at en oppgang på 5% i fondsrenter er nok for å kontrollere inflasjonen. Andre er mer forsiktige.

«Fed kan bli tvunget til å dytte økonomien videre inn i en dypere resesjon for å motvirke inflasjon», kommenterer Savita Subramanian, amerikansk aksjestrateg ved Bank of America Securities i en fersk rapport.

«Sentralbanker kan redusere inflasjon, men det tar tid før lønnsinflasjon bortfaller helt», kommer det fra BCA-analytikere i et notat publisert 27 oktober.

«Hvis 2022 var året hvor sentralbankers pengepolitikk tok knekken på obligasjon og aksjemarkedsvurderinger, så vil 2023 bli året hvor en innstramming endelig når økonomien og tar livet av profitt og jobber», ble det lagt til.

Den andre utfordringen for aksjemarkedene er at Fed nedskriver likviditeten, som fremvist i balansen. Når dette har inntruffet tidligere, har det gjerne sammenfalt med volatile markeder og en lavere avkastning i aksjemarkedet.

Source: Federal Reserve of St Louis, FRED database.

Selskapsinntektene skal garantert ned, men hvor langt ned?

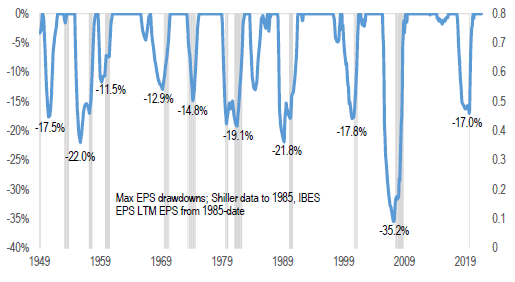

I en typisk resesjon vil gjerne inntektene til selskaper falle med 20%, ifølge Bank of America.

Så langt er konsensusen at en svak vekst i 2023 er sannsynlig, men enkelte meglerhus, slik som Credit Suisse, forventer en mulig reduksjon tilsvarende 15% hvis inntekt per aksje går tilbake til en langsiktig trend.

Kilde: Credit Suisse

I møte med en avtagende økonomi vil selskaper måtte håndtere svakere eller fallende salg. Vekst på topplinjen bør være støttet av inflasjon, men lavere volum og høyere kostnadsvekst (gjennom råvarer og lønn) bør spille en rolle når det gjelder marginer.

Høyere gjeldskostnader er også å forvente, samtidig som at skattene også kan øke, særlig i land hvor det finansielle presset kan tilta (Kina er nok et eksempel på dette).

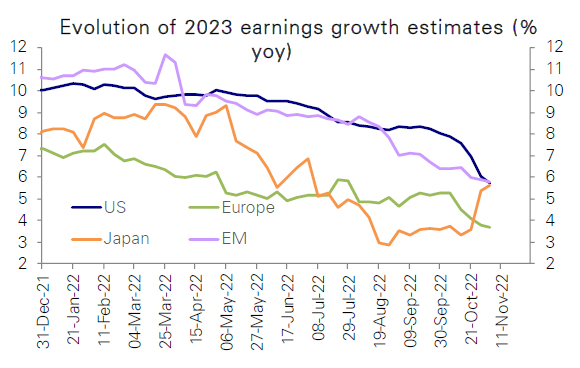

Konsensus vil mest sannsynlig fortsette gjennom 2023, en trend som allerede har startet.

Source: Deutsche Bank, Global Equity Strategy & Asset Allocation, Nov 4, 2022.

Resesjoner på inntektssiden ser aldri helt like ut, med god grunn. De underliggende faktorene bak enhver resesjon varierer i tid; den siste resesjonen i tidlig 2020 hadde bakgrunn i pandemien, med påfølgende nedstengninger som stagnerte økonomien.

For å se nærmere på historiske hendelser av lignende karakter, med sviktende vekst og høy inflasjon, må vi helt tilbake til 1970-tallet.

Basert på følgende oversikt fra Credit Suisse falt inntektene i denne tidsperioden med 19%.

Vår historiske sammenligning begrenser seg til data tilbake fra 1970-tallet, ettersom dagens struktur og dynamikk er ganske annerledes.

Source: Credit Suisse, Nov 15, 2022

Sektorene har også ulik reaksjon på resesjon. I USA ser blant annet Bank of America at den største risikofaktoren er til stede i markedet for forbruksvarer, hvor inflasjonen kan ha størst negativ effekt.

Teknologisektoren kan også bli ytterligere presset ettersom flere år med hurtig vekst avtar og blir etterfulgt av en svakere trend. Goldman Sachs estimerer at markedet for de mest verdifulle teknologiaksjene ligger an til å vokse med 8% i 2022, sammenlignet med 13% for resten av markedet.

Source: Credit Suisse, Nov 15, 2022

I et globalt perspektiv vil «investorer i økende grad flytte fokuset mot inntektsrapporteringene, spesielt knyttet til hvor motstandsdyktige selskapers inntjening utvikler seg i møte med en kraftig nedgang i økonomisk aktivitet kombinert med inflasjonspress», ifølge en analytiker hos Julius Baer.

I en verden preget av resesjon, vil kvalitet og synlighet rettet mot inntektsstrømmer være egenskaper som investorer gjerne vil se etter i deres valg av aksjer. Verdivurderinger vil også ha betydning.

Verdivurderinger vil få en opptur før inntjening per aksje opplever en nedtur.

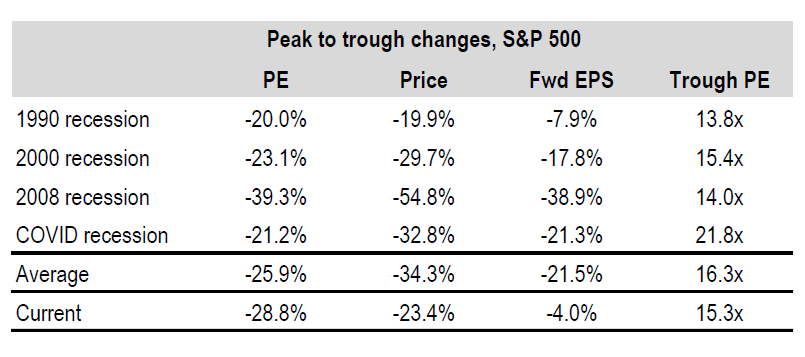

Så langt i 2022 har nedgangen i aksjemarkedet nesten utelukkende vært drevet av en nedvurdering av verdsettelsesmultipler.

I USA har P/E-forholdet til S&P 500 falt fra 21,5x ved slutten av 2021 til 17,5x med en reduksjon helt ned mot 15,2x i slutten av september, ifølge Factset.

I mellomtiden har inntjeningsestimatene holdt seg relativt stabile, delvis hjulpet av energisektoren og evnen blant noen selskaper til å overføre kostnaden knyttet til økt inflasjon videre til kundene som et motsvar på økte kostnader.

For det kommende året er det sannsynlig at verdivurderinger vil forbli en avgjørende faktor.

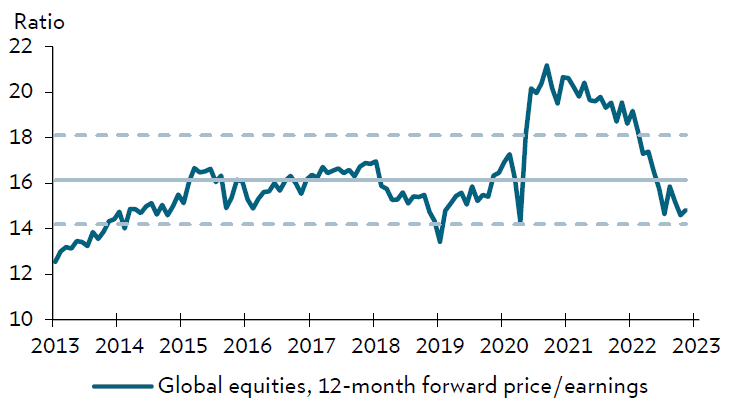

Samtidig, i et marked preget av verdivurderinger under det historiske gjennomsnittet, så finnes det gode muligheter for at aksjeinvestorer kan starte året med medvind.

Ifølge Bank of America ligger amerikanske aksjer godt an til å oppleve en jevn avkastning over de neste 10 årene. «Nåværende verdier for verdsettelse av aksjer, som ligger på rundt 22x, antyder en avkastning på 5,1% over de neste 10 årene basert på et historisk forhold».

Utenfor USA er aksjene i europeiske og fremvoksende markeder de mest undervurderte, målt mot USA. Globale aksjer handles for priser langt under deres historiske gjennomsnitt (se graf).

Source: Julius Baer, Nov 24, 2022

Så langt viser fallet i verdsettelser at markedet allerede priser inn rabatter knyttet til svakere inntjeningstall i månedene fremover.

En annen faktor bak markedskorreksjon, slik som en høyere aksjerisikopremie, har ikke beveget seg frem til nå.

Hvis markedsfokuset skifter fra Fed til realøkonomien og inntjeningssiden, kan en forvente en nedgang i aksjemarkeder over de kommende månedene.

Basert på historisk data vil markeder sannsynligvis slå tilbake før svikten på inntektssiden blir nådd og før en resesjon offisielt blir annonsert.

Konklusjon

I et forsøk på å skissere fremtidsscenarioer knyttet til markedsbevegelser for det neste året, må vi også vurdere ytterligere overraskelser knyttet til opp- og nedside for aksjemarkedene.

Det er klart at det på kort sikt vil være en stor trussel dersom inflasjonstallene holder seg høye over lengre tid, til tross for nedgang i energi- og matpriser.

En annen risikofaktor ville være hvis Fed bestemmer seg for å avslutte sin rentesyklus for tidlig, noe som kan resultere i en gjentagelse av de feilene som ble gjort i pengepolitikken på 1970-tallet.

Mangelen på likviditet i deler av markedet kan fjerne optimismen hos investorer i markedet og sørge for en økning i volatiliteten (som har vært relativt lav i nyere tid).

Så langt har sprekkene i finansmarkedet oppstått utenfor aksjeområdet og begrenset seg til andre aktiva klasser slik som kryptovaluta og statsobligasjoner.

Krigen i Ukraina og politisk spenning i Kina (både knyttet til Covid-19 og forholdet med Taiwan) kan også skape usikkerhet og fremtvinge økte risikopremier for aksjeeiere.

Men det finnes også risiko knyttet til en eventuell oppside: at krigen i Ukraina avslutter, slutt på forstyrrelser i forsyningskjeden og en resesjon som er så kortvarig at den kan forveksles med en enkelthendelse blant investorer.

Dette er utvilsomt en krevende tid for alle som investerer i aksjer, og som tidligere nevnt kan fastsettelsen av verdivurderinger utgjøre en mulig suksessfaktor - gitt at investorer fokuserer på det store bildet med et ønske om å investere i kvalitetssterke og innbringende selskaper.