Selskaper med brede vollgraver (wide moats) er vanskelige å konkurrere med. Og denne fordelen, sammen med solid håndtering av miljømessig-, sosial- og forretningsetiskrisiko, utgjør en spesielt attraktiv kombinasjon for en langsiktig investering.

Med andre ord er holdbarhet og bærekraft, eller det som kalles ESG, naturlige partnere. ESG holder et øye med langsiktige risikoer som ikke er formulert av tradisjonell finans.

Hvert selskap står ovenfor en viss bærekraftsrisiko, ikke minst på grunn av bransjen de opererer i. For eksempel vil et olje- og gasselskap være svært utsatt for potensielle problemer relatert til miljø, mens en forbrukerteknologibedrift vil være utsatt for sosiale risikoer forbundet med brudd på personvern.

Morningstar-research har funnet at den største ESG-risikoen faktisk er i energi og forsyning, mens den laveste risikoen er innen teknologi og eiendom.

Et selskaps tilnærming til bærekraft viser hvordan de forutser og håndterer disse langsiktige risikoene. Selskaper som bedriver feilhåndtering av ESG-spørsmål kan pådra seg betydelige økonomiske kostnader som svekker deres evne til å tjene langsiktig og bærekraftig fortjeneste.

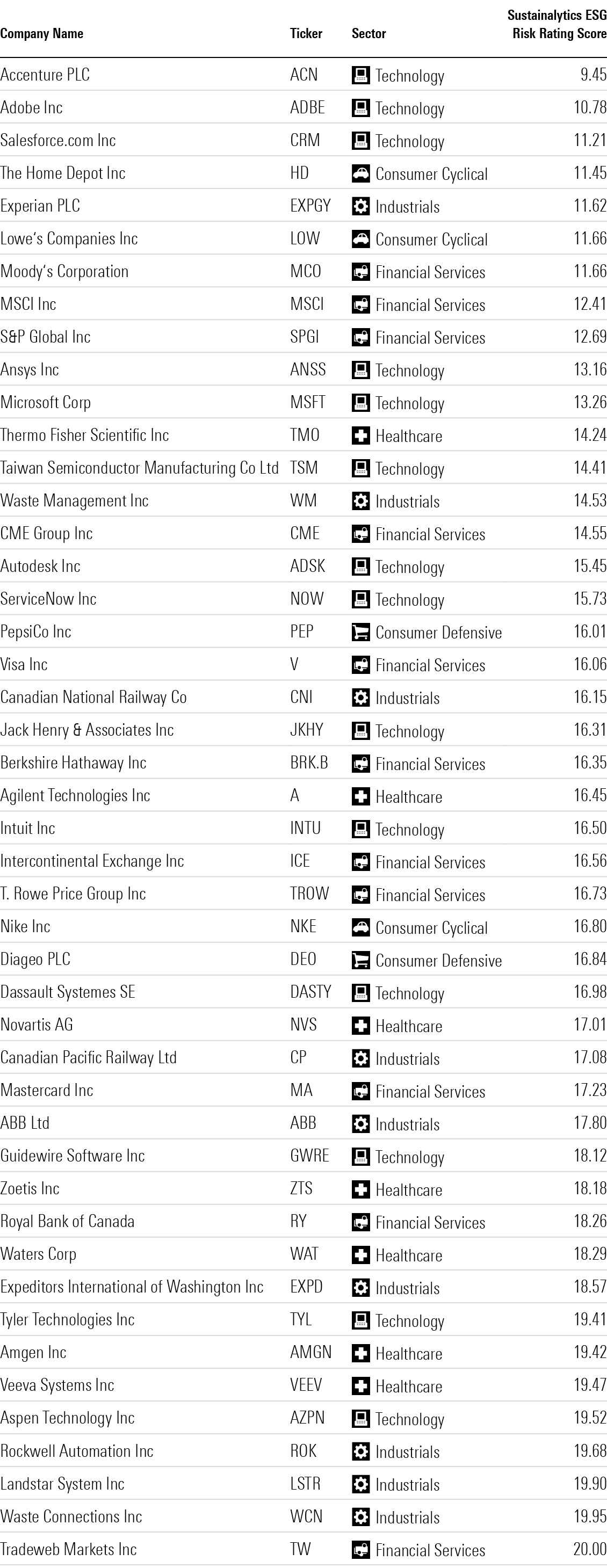

Risikovurderingen fra Sustainalytics, et Morningstar-selskap som leverer ESG-research, -vurderinger og -data, måler akkurat dette med Sustainalytics ESG Risk Rating. Denne rangeringen tar i betraktning to hovedfaktorer - eksponering, eller et selskaps sårbarhet for ESG-risiko, og ledelse, som beskriver tiltak som et selskap iverksetter for å håndtere et bestemt ESG-problem – og samler det sammen til en enkelt poengsum. Jo lavere tallet er, jo lavere er risikoen.

I oversikten nedenfor videreutviklet vi listen vår over de beste selskapene å eie i 2022 for å fremheve de med lav eller ubetydelig ESG-risikovurdering, som er basert på Sustainalytics ESG Risk Ratings.

Vi har ikke inkludert verdivurderinger for disse selskapene, men snarere fokusert på kriteriene som setter et enkelt selskap opp for suksess på lang sikt. Så selv om ikke alle disse selskapene kan betraktes som et kjøp i dag, kan oversikten tjene som en god overvåkningsliste.

Her er de 46 selskapene som kom seg gjennom kuttet, rangert etter risikoscore.

Du kan utforske ESG Risk Rating-poengsummen til hvert selskap som dekkes av Morningstar i Sustainability-fanen på selskapets aksjekursside.

Accenture (ACN)

Konsulentfirmaet Accenture har den laveste ESG-risikovurderingen av alle høykvalitetsselskapene på listen vår. Firmaets risiko er hovedsakelig knyttet til dets eksponering for nettangrep og dets avhengighet av spesialiserte talenter, slik som IT-konsulenter og ingeniører, mens de forsøker å holde følge med kundenes etterspørsel.

Det er tydelig at Accenture tar bærekraftshensynet på alvor. Accentures CEO Julie Sweet bemerket under en kvartalsvis samtale at bærekraft «er et kritisk område som teknologien fremdeles utvikler seg for … Vi tror at enhver virksomhet må være en bærekraftig virksomhet, og likevel er bedrifter på veldig tidige stadier når det kommer til hvordan de skal få til dette skiftet.»

Sustainalytics gir Accenture en Strong-rating av ESG Risk Management. Styret deres har en omfattende personvernpolicy. For å tiltrekke og beholde ansatte har Accenture satt mål for kjønns- og rasemangfold, og har fokus på likestilling og et arbeidsmiljø fritt for diskriminering av legning, kjønn og ikke-binære personer. De bygger de ansattes ferdigheter mot teknologier med høy etterspørsel, slik som skyen.

Julie Bhusal Sharma, aksjeanalytiker hos Morningstar Research Services, er tilhenger og siterer Accenture sitt sterke rykte for pålitelighet og dets «skattekammer av institusjonalisert bransjeekspertise og erfaring.» Accentures teknologiske og strategiske kunnskap, sammen med deres oppmerksomhet på bærekraftshensyn, bidrar til å styrke fortjenesten. I regnskapsåret 2021 økte Accentures driftsmargin til 15,1% etter å ha økt jevnt over det foregående tiåret.

Adobe (ADBE)

Det andre selskapet på listen vår er Adobe, som er utvikleren av de ikoniske Photoshop- og Illustrator-løsningene, bransjestandarden for bilderedigeringsprogramvare. Disse produktene er essensielle for det Adobe kaller «Creative Cloud», som står for hovedandelen av Adobes inntekter. «Ettersom nesten alle kreative fagfolk bruker det, blir det slik at alle andre kreative fagfolk må bruke det,» skriver Morningstar senior aksjeanalytiker Dan Romanoff. Adobes popularitet gjør det slik at når Adobe lanserer en ny løsning, så blir den i stor grad tatt i bruk og drar nytte av en nettverkseffekt.

Adobes håndtering av vesentlige ESG-problemer fører også til en sterk ESG Risk Management-vurdering fra Sustainalytics. De få risikoene som selskapet står ovenfor er konkurranse om programvareingeniører og potensielle datainnbrudd i datasentrene (fordi de er avhengig av tredjeparts vertsleverandører), men Sustainalytics ser ikke på disse som spesielt bekymringsverdige.

Adobes sterke medarbeiderrelasjoner har en stor effekt på deres ESG Risk Rating-score: i 2018 oppnådde Adobe likestilling mellom kjønnene i de 40 landene som de opererer i, og har utvidet fødselspermisjonen i USA til 26 uker. De er forpliktet til bærekraftig produktdesign, muliggjør flyt i digitalt dokumentarbeid og eliminerer papirbaserte prosesser. En utpekt bærekraftskomite rapporterer fremdriften til CEO’en i Adobe.

Salesforce.com (CRM)

Salesforce.com revolusjonerte programvareindustrien i 2000 med deres applikasjoner for salesforce-automatisering som kunne nås via en nettleser og leveres over internett. Dette banet vei for industrien til å selge programvare som en tjeneste, slik at kundene unngår høye forhåndskostnader, lange installasjoner og uutholdelige oppgraderingssykluser. «Salesforce.com er fortsatt den klare lederen innen automatisering av salesforce,» erklærer Romanoff ved Morningstar Research Services. «Selskapet har gått fra intet produkt til 33% markedsandel i løpet av de siste 20 årene.»

Programvaregigantens største problemer er konkurranse om programvareingeniører og potensielle datainnbrudd i datasentrene. De driver tross alt med lagring og behandling av store mengder sensitiv informasjon.

Så hvorfor er Sustainalytics kun minimalt bekymret? Fordi prosessene for sikkerhet er sterke: Salesforce ansetter en global personvernrådgiver, en chief trust officer og en stab av sertifiserte eksperter på sikkerhet rundt informasjonssystemer, samt opprettholder informasjonssikkerheten i henhold til bransjestandarden. Ansvaret for etterlevelsestilsyn håndteres av selskapets generelle råd, støttet av en varslingsmekanisme.

Sustainalytics vurderer firmaets risikohåndtering av de ansattes forhold til over gjennomsnittet. Salesforce’s sjef for likestilling publiserer lønnsdata regelmessig, og firmaet har ambisiøse mål: Mens bare en tredjedel av de ansatte er kvinner (i teknologirollene er det faktisk bare 23,5%), har Salesforce som mål at 50% av den amerikanske arbeidsstyrken skal være sammensatt av underrepresenterte grupper innen 2030.

Bærekraftige selskaper kan fortsatt ha kontroverser

For å si det slik så betyr ikke en plass på denne listen at selskapenes bærekraftarbeid er feilfri.

I 2021 ba flere aksjonærer for eksempel om at Berkshire Hathaway (BRK.A) publiserte en årlig vurdering av hvordan de håndterer klimarisiko, samt mangfold og inkluderingsarbeid. Administrerende direktør Warren Buffett og Berkshires direktører var imot det, og sa at datterselskapene «allerede tar forsvarlige klimarelaterte beslutninger» og at de desentraliserte virksomhetene er «individuelt ansvarlige» for sine egne mangfoldsinitiativer. Dette førte til slutt til at det ikke ble iverksatt noe vedtak.

Når det er sagt så har Berkshires energidivisjon en Morningstar Portofolio Carbon Risk Score som plasserer den i kategorien «Høy»: kull- og naturgassproduksjon står for 33% og 30% av 2020-eid kraftproduksjon.

Likevel har Berkshire en plass i oversikten vår over bærekraftige selskaper ettersom de er på riktig vei mot å omstille størsteparten av sin kraftproduksjon til fornybare og ikke-karbonkilder innen 2050. Som Morningstar Research Services sektorstrateg Greggory Warren observerer, «Mens [Berkshire Hathaway Energy] ikke har erklært et netto-null utslippsmål, har de allerede sett en nedgang på nesten 40% i karbonutslipp de siste 15 årene, og ledelsen har nylig bemerket seg at de vil ha redusert utslippene med 50% under 2005-nivåene innen 2030.»

Bærekraftige selskaper vil fortsette å være bærekraftige

Husk at denne listen handler om langsiktig bærekraft – ikke verdivurderinger. For veiledning på det området kan du se på Morningstars U.S. Sustainability Moat Focus Index.

Fra det perspektivet kan ikke alle navnene i denne oversikten over selskaper med lav ESG-risiko og wide Morningstar Economic Moat ratings for øyeblikket betraktes som et kjøp. De kan allikevel være interessante å holde et øye med for de investorerne som er interessert i å håndtere langsiktige ESG-risikoer.

Artikkelen er oversatt fra engelsk og ble opprinnelig publisert på morningstar.com den 12.01.2022.