Inflasjonstoget har virkelig fått opp dampen verden over. I USA steg konsumprisene med 6,2% i oktober, sammenlignet med oktober 2020. Det er den største inflasjonsøkningen i USA på mer enn 30 år. Eurosonen opplevde en inflasjon på 4,1% i oktober – over dobbelt så mye som den europeiske sentralbanken sitt inflasjonsmål på 2%. Her i Norge steg konsumprisindeksen (KPI) med 3,5% i oktober, mens KPI justert for avgiftsendringer og energivarer (KPI-JAE) var på mer beskjedne 0,9% i oktober. (KPI-JAE er den viktigste indikatoren for underliggende inflasjon i Norges Bank sine analyser).

Det store spørsmålet «alle» stiller seg, er om inflasjonen vi nå opplever er forbigående eller varig. Hvis inflasjonen er forbigående, vil forventninger om økte renter avta. Hvis inflasjonen derimot er starten på en vedvarende situasjon, vil forventninger om økte renter styrkes. Årsaken er fordi sentralbankene rundt omkring i verden har inflasjonsmål, typisk rundt 2% per år. Hvis prisene på varer og tjenester øker for mye, altså hvis inflasjonen blir for høy, kan sentralbankene jekke opp styringsrenten for å dempe aktiviteten i sine respektive økonomier. Bare tenk deg i hvilken grad forbruket til hvermansen skrumper inn hvis boliglånet plutselig koster 10 000 kr mer hver måned.

Omvendt forhold mellom renter og obligasjonsverdier

Rentenivå og renteendringer er særdeles viktig for totalavkastningen på obligasjoner og rentefond. Det er fordi rentenivået i markedet er en av nøkkelfaktorene for å fastsette størrelsen på de periodiske obligasjonsutbetalingene (kupongrenten). Derfor påvirker renteendringer obligasjonsverdien, men husk at det er et omvendt forhold – at økte renter fører til lavere obligasjonsverdi, alt annet like. (Tilsvarende vil reduserte renter resultere i høyere obligasjonsverdi, alt annet like).

La oss se på to eksempler på dette omvendte forholdet mellom økt rente og redusert obligasjonsverdi; eksempel 1) obligasjon med kort løpetid, og eksempel 2) obligasjon med lengre løpetid.

Obligasjon med kort løpetid

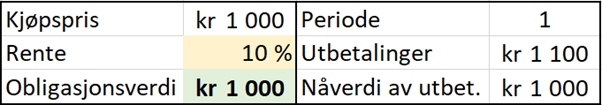

For enkelhets skyld velger jeg en nullkupongsobligasjon med løpetid på 1 år (nullkupongobligasjon betyr at obligasjonen ikke utbetaler periodiske kupongutbetalinger, men at rubbel og bit utbetales når obligasjonen utløper).

Vi kjøper en nullkupongsobligasjon til 1000 kr. Om ett år får vi tilbake 1100 kr, tilsvarende en rente på 10%.

Dagen etter obligasjonskjøpet øker Norges Bank styringsrenten for å stagge inflasjonen. Renten har økt, og det var uflaks for oss! Slukøret bevitner vi at tilsvarende obligasjoner i markedet nå tilbyr 1120 kr om ett år, tilsvarende 11% i rente. Vi har altså et (urealisert) tap fordi ingen rasjonell investor vil betale like mye (1000 kr) for vår obligasjon med 10% i avkastning når de kan kjøpe en tilsvarende obligasjon som gir 11% i avkastning. Men hvor mye er obligasjonen vår verdt nå som tilsvarende obligasjoner utstedes med 11% rente? Jo, verdien må nedjusteres slik at vår obligasjon også gir en avkastning på 11%. Det betyr at obligasjonen vår nå er verdt 991 kr (1100/1,11 = 991), altså en verdinedgang på 9 kr eller -0,9% om du vil.

Obligasjon med lengre løpetid

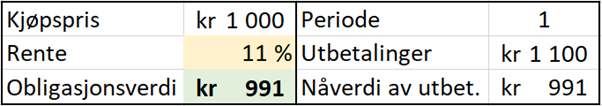

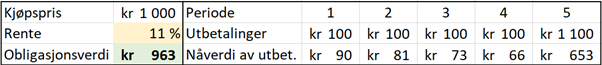

I dette tilfellet kjøper vi en obligasjon med 5 års løpetid, kupongrente 10% og årlige kupongutbetalinger.

Vi har uflaks denne gangen også. Dagen etter obligasjonskjøpet øker Norges Bank styringsrenten for å dempe inflasjonen. Renteøkningen medfører at tilsvarende obligasjoner i markedet tilbyr 11% i kupongrente. Hvor mye er obligasjonen vår verdt nå som tilsvarende 5-årsobligasjoner utstedes med 11% kupongrente? Jo, verdien nedjusteres slik at vår obligasjon også gir en avkastning på 11%. Men i dette tilfellet må vi ta høyde for 5 år med utbetalinger. På grunn av tidsverdien av penger, forventer vi at tapet blir større for 5-årsobligasjonen enn for 1-årsobligasjonen. Våre antakelser er korrekte da obligasjonsverdien nedjusteres til 963 kr (nåverdien av 5 år med utbetalinger diskontert med 11% rente), tilsvarende en verdireduksjon på 37 kr eller -3,7% om du vil.

Konklusjon

Økt inflasjon kan være dårlig nytt for rentefondsinvestorer, fordi inflasjon utover sentralbankenes inflasjonsmål øker sannsynligheten for renteøkninger. Eksemplene vi har gjennomgått i denne artikkelen gir nyttig informasjon om det omvendte forholdet mellom renter og obligasjonsverdier:

- Obligasjonsverdien synker når renten øker, alt annet like.

- Renteendringer påvirker i større grad verdien til obligasjoner med lengre løpetid versus obligasjoner med kortere løpetid.

- Verdien på en obligasjon er nåverdien av obligasjonens fremtidige utbetalinger (i grunnen samme prinsipp som for verdien til aksjer).

For å beskytte renteporteføljen mot økte renter, kan en strategi være å redusere eksponeringen mot obligasjoner med lang løpetid. Som vi har sett har renteøkninger en større negativ påvirkning på verdiene til obligasjoner med lengre løpetid kontra obligasjoner med kortere løpetid.

Det er verdt å merke seg at eksemplene i denne artikkelen hensyntok konstante kupongutbetalinger (kall det gjerne en fastrenteavtale). Men det utstedes også obligasjoner der de periodiske utbetalingene justeres i forhold til rentenivået i markedet, altså obligasjoner med flytende renteavtaler. Obligasjoner med flytende renteavtaler gir derfor bedre beskyttelse mot renteøkninger enn obligasjoner med faste periodiske utbetalinger.

I tillegg finnes det realrenteobligasjoner som justerer utbetalingene i forhold til inflasjonsnivået.

Avslutningsvis har vi i denne artikkelen utelukket kredittrisiko – en risiko som kan ha stor innvirkning på obligasjonsverdien (en nedgradering fra investment grade til junk/high-yield, for eksempel, kan være svært negativt for obligasjonsverdien).