Likhetene

For de av oss som fulgte godt med på det amerikanske aksjemarkedet på 90-tallet, er det vanskelig å la være å sammenligne med markedet i 2021. Flere av dagens investeringsartikler er som hentet fra avisene på 90-tallet

La ta en titt på parallellene.

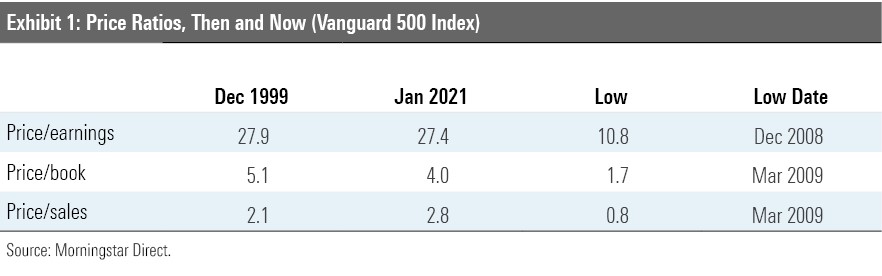

1. Aksjeverdsettelse

Aksjekursen nådde toppen på starten av det nye årtusenet, falt i et tiår, og har siden da gått oppover slik at de nå matcher tidligere toppnoteringer. Denne uttalelsen tar ikke med alt av opp og nedturer som fant sted underveis, men den er stort sett korrekt. Nedenfor kan du se forskjellige prisforhold for Vanguard 500 Index (VFINX) fra tre datoer: desember 1999, januar 2021, og de laveste prisforholdene i denne perioden.

Vi er tilbake hvor vi startet. Pris/bok-forholdet er lavere i dag, pris/salg-forholdet er høyere, og pris/fortjeneste-forholdet er nærmest identisk. Alt i alt verdsettes det amerikanske aksjemarkedet i stor grad som ved inngangen til dette århundret.

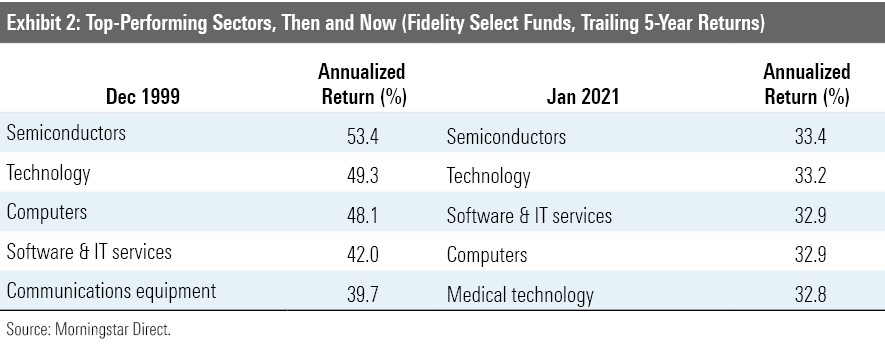

2. Teknologiens triumf

Vekstaksjer utkonkurrerte verdiakser i begge tidsepokene, og fremfor alt teknologiaksjer. Exhibit 2 fremviser Fidelity Select fondet sine historiske fem-års avkastningsperiodene som slutter i desember 1999 og deretter igjen januar 2021.

Riktignok har ikke nåtidens gevinster matchet slutten av 1990-tallet, men vinnerlisten er praktisk talt identisk. Dessverre var det få aksjonærer som fikk gleden av hele turen. De fire beste fondene hadde til sammen 20 milliarder USD i 1999, men bare 4 milliarder USD et tiår senere. I dag har de 33 milliarder USD. Sånn er det med spesialfond. Deres papirgevinster overgår vanligvis andelseiernes fortjenester.

3. Voksende optimisme

På slutten av 90-tallet tenkte mange investorer at de gamle reglene var blitt endret. Raske økninger i produktivitet, som ble drevet av økninger i datamaskinens prosessorkraft, forbedringer av telekommunikasjon, og fremfor alt internettet oppstandelse forklarte hvorfor det det lange bull-markedet fortsatte å gå enda lenger. Federal Reserves rolle endret seg også. Når enten den økonomiske tilstanden eller aksjekursene viste betydelig svakhet, ville Federal Reserve styreleder Alan Greenspan gi hjelp ved å utstede ”Greeenspan puts” – føderal politikk som var ment til å stoppe nedgangen. De hadde virket pålitelig.

Dagens atmosfære er lik. Overgangen fra fysiske butikker til elektronisk-baserte selskaper som ser ut til å kunne vokse i alle økonomiske forhold, antyder at nedganger i aksjemarkedet er et midlertidig tilbakeslag. Gamle bransjer lider under oppgangssykluser, men det ser ut til at nettbaserte selskaper ikke gjør det. «Grennspan-put’en» har heller er blitt opphevet. Tvert imot har Greenspans tilnærming blitt utvidet under nåværende styreleder Jerome Powell, hvis handlinger våren 2020 overgikk Greenspans innsats.

4. Privatinvestorenes deltakelse

Siden aksjekurtasjer ble deregulert i 1975, hadde rabattmeglere gradvis redusert handelskostnader, men det var ikke før online plattformer ble lansert på slutten av 1990-tallet at kurtasjene virkelig ble billige. I 1998 belastet Ameritrade (nå et datterselskap av Charles Schwab (SCHW)) bare 8 USD per online handel. Til sammenligning innledet Schwab tiåret med en handelsavgift på 80 USD.

Denne kostnadsrevolusjonen, sammen med det enorme bull-markedet, førte til opprinnelsen av day-trading - hverdagslige investorer som tok hele arbeidet så seriøst at noen gjorde det til sitt heltidsyrke. Jeg vet ikke hvor mange day-tradere som eksisterer i dag - eller til og med den gang, fordi slike tall aldri har vært tilgjengelige - men private investorer har kommet tilbake i stor grad. Selv de mest uformelle observatørene av aksjemarkedet forstår at Robinhood har blitt det 21. århundres ekvivalent med den første bølgen av rabattmeglerier, og at, som gjenspeilet i sosiale medier, private investorer kjøper aksjer mer entusiastisk enn noen gang siden slutten av 1990-tallet.

Ulikhetene

Selv om likhetene er slående, er det to viktige forskjeller.

1. Den økonomiske syklusen

I desember 1999 nøt økonomien sin 105. måned på rad med ekspansjon. Selv de som trodde at opp og nedtur-syklusene hadde blitt moderert, hevdet ikke at nedgangstider ikke ville forekomme. Det var rimelig å forvente at økonomien ville ta et skritt bakover, kanskje snarere enn senere. Det er faktisk det som skjedde. Da aksjemarkedet nådde toppen i mars 2000, var det et faresignal om resesjonen som kom 12 måneder senere.

Derimot klatrer USA først nå ut av dalen som oppsto i 2020 slik at økonomer for tiden diskuterer om landet fortsatt er i resesjon. Nedgangen forårsaket av coronapandemien var selektiv, og traff noen bransjer veldig hardt mens de knapt berørte andre. Man kan derfor ikke hevde at den nylige nedturen påvirket alle negativt, slik alvorlige resesjoner vanligvis gjør. Det er faktisk mulighet for at økonomien nå vil utvide seg i flere år til.

2. Renter

I 1999 ga 10-årige statsobligasjoner 5,3%. I dag betaler de 1,5%. Aksjer er ikke priset isolert: Verdien deres blir fastsatt mens man vurderer investeringsalternativene. Sett fra dette perspektivet er det ikke veldig bekymringsfullt at aksjer koster like mye i dag som de gjorde i 1999, kort tid før et bear-marked ankom. Aksjer er like dyre som de en gang var, men deres renteprodukt-rivaler har blitt dyrere ennå.

Selvfølgelig er relative argumenter ikke like trøstende som absolutte begrunnelser. Bedre at aksjer var billige uansett verdsettelsesmetode slik at selv om investeringskonkurransen ble styrket, ville de forbli attraktive. Dagens aksjeverdsettelser avhenger av antagelsen om at inflasjonen vil forbli sovende. Det ville være bedre om de hvilte på fastere grunnlag.

Konklusjon

Parallellene med 1990-tallet er tilstrekkelig sterke nok til å skape bekymring. Faktisk ikke bare 1990-tallet. 1920-årene og deretter 1960-tallet var også preget av økende aksjekurser, begeistring over teknologiske fremskritt, optimisme om at konjunkturene skulle bli mindre alvorlige, og entusiasme blant private investorer. Som med 1990-tallet hadde hver av disse festene en dårlig slutt.

I økende grad føler jeg at jeg har sett denne filmen før. Som jeg skrev i ”My 2020 Lesson: The Peril of Overconfidence,” historien er en ufullkommen guide. Jeg anerkjenner også at dagens økonomiske bærebjelker – spesielt rentene – skiller seg fra de på slutten av 1990-tallet. Dermed er min pessimisme dempet med håp om at min frykt ikke vil materialisere seg denne gangen heller.

Artikkelen er oversatt fra engelsk. Den ble opprinnelig publisert på morningstar.com den 4. mars 2021.

John Rekenthaler (john.rekenthaler@morningstar.com) has been researching the fund industry since 1988. He is now a columnist for Morningstar.com and a member of Morningstar's investment research department. John is quick to point out that while Morningstar typically agrees with the views of the Rekenthaler Report, his views are his own.