Enkelt og komplisert på en gang

Det er lite som skaper så mye følelser og kan skape så mye problemer som penger. Det kan være tabubelagt å snakke om lønninger, inntekter og hvordan man plasserer dem. Selv innenfor med sine nærmeste er det slik at det kan være pinlig å havne i økonomisk uføre, selv om det er svært vanlig og utrolig enkelt å havne i uføre. Det trenger ikke engang å være grunnet uvørent forhold til penger, det kan være tilfeldigheter eller rett ut uflaks.

Samtidig er det noen som kommer i problemer fordi man over tid bruker mer penger enn det man har i inntekter. Når kredittene stopper opp, innser man at det er etter syv gode år, blir syv dårlige. Det enkleste er selvfølgelig å ikke komme i en slik situasjon i utgangspunktet, for kredittkortgjeld er dyrt å ha lenger enn første innbetalingsfristen. For å unngå å komme i en slik situasjon, handler det rett og slett om at inntektene over tid må være lik eller høyere enn de løpende kostnadene.

Dersom situasjonen brått snur seg, slik som det kan ha skjedd under koronaperioden, så handler det om å rått og brutalt senke kostnader til et minimum så snart som mulig.

Sparing kan gjøres enkelt, eller komplisert

Hvis man er i den heldige situasjonen at inntektene er høyere enn kostnadene, så har man et overskudd som bør plasseres. I starten kan det være at det går inn på konto inntil man har nok buffer. Deretter bør lånene ned på et overkommelig nivå, ja, med dagens lånerente er det faktisk gratis å låne penger. Eksempelvis får man lån ned i 1,4 % nominell rente, med et inflasjonsmål på 2 % p.a., så er reell lånerente allerede godt under 0. I tillegg får man skattefradrag for renter og omkostninger, slik at effektiv rente etter skatt er enda lavere. Samtidig kan det komme en dag hvor rentene øker igjen, selv om vi nå allerede har hatt 10 år med lave renter, så vet vi lite om fremtiden.

Uansett, dersom man har et overskudd, så må man finne et sted å parkere kontantene. Man kan selvfølgelig finne en (forbrukslåns-)bank som fortsatt har høy innskuddsrente, eller man må gjøre noe annet. Det går an å skrive hele bøker om temaet her, men man kan også skrive et avsnitt i en artikkel. Man kan bruke all sin tid og energi i søken etter den beste mulige porteføljen, man kan kjøpe inn verdens beste forvaltere for å gjøre det for seg, eller man kan gjøre nesten ingenting og velge et indeksfond.

Det som er gjengangeren, er at det ikke nødvendigvis er slik at vinneren blir den som setter inn mest ressurser i forvaltningen. Det kan faktisk være de som gjør minst mulig og som betaler minst mulig for jobben, som kommer ut på toppen. Samtidig kan investeringer være en hobby som man driver med av flere årsaker, og da er det selvfølgelig mer interessant å søke etter perfeksjon.

Utfordringen med alle typer modeller rundt finansielle data er at de virker perfekt når man tester de ut, fordi noen er litt uforsiktige med å skille dataene inn i treningssett og testdatasett. Alternativt, så virker modellen på testdatasettet fordi faktoren virket fortsatt. En annen forklaring på at det ikke virker i virkeligheten, er at i virkeligheten drar man på seg kostnader som ikke synes i teorien. Eller det kan være at andre aktører sniffer opp hva du forsøker å gjøre og vedder mot deg.

Store talls lov

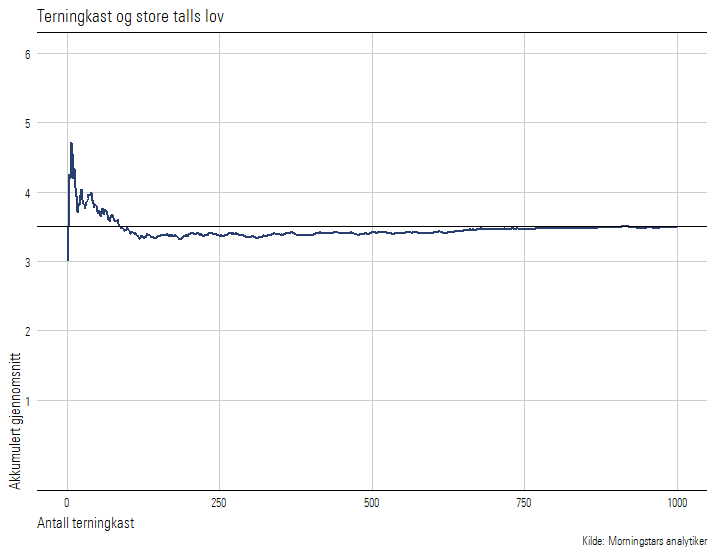

Dersom man kaster en terning mange nok ganger, vil man over tid gå mot gjennomsnittet på 3,5. Hvis du ikke tror meg, har jeg kastet terning 1000 ganger for deg og regnet akkumulert gjennomsnitt.

Heldigvis går det fort å kaste terningen 1000 ganger i statistikkprogramvare. Hvis man gjør forsøket på nytt kan kurven være annerledes i starten, men etter hvert som forsøkene tiltar vil gjennomsnittet gå mot 3,5, som er vist ved den sorte horisontale linjen. Det er årsaken til at kasinoer kan drives med lønnsomhet. Det er en til tre grønne felter i ruletten som gir kasinoet en fortjeneste over tid fordi disse ikke er med i utbetalingsberegningen.

Tilsvarende vil man se tendenser til i fondsverdenen også. Etter hvert som antallet fond i en gitt kategori øker, vil gjennomsnittet av alle fondene gå mot indeksens avkastning før kostnader. Det trenger ikke nødvendigvis gjelde for antall beholdninger i et fond, selv om man har 1600 beholdninger, så kan det være null overlapp med en indeks slik som Morningstar Global Markets Index. Forhåpentligvis fanger da klassifiseringssystemet opp dette, slik at fondet står i en rettferdig kohort av fond.

Ikke velg et tilfeldig fond

Dermed er det et relativt enkelt råd å gi til en stor gruppe investorer, ikke velg et tilfeldig fond. I samme åndedrag kan man også relativt enkelt si velg et indeksfond, og for mange investorer vil dette være et utmerket valg. Men bare dersom indeksfondet har gode grunnpilarer slik som en god indeks, en tilstrekkelig kapital, kyndig leverandør med tilstrekkelig skala og lavere kostnader enn motsvarende aktive fond. I tillegg til at fondet selvfølgelig klarer å etterligne indeksen sin. Når jeg startet i Morningstar var utvalget av indeksfond snevert, og mange av dem var ikke gode investeringer. Nå har utvalget økt betraktelig, fondene er gode og det har også kommet inn flere klart merkede hybridfond slik som faktorfond, som prises som en mellomting mellom aktivt og indeksfond. Videre har konkurransen fra utenlandske børsfondleverandører økt vesentlig etter hvert som slike fond er blitt enklere tilgjengeliggjort hos nettmeglere.

For aktive fond må man gjøre litt mer undersøkelser. Her har utvalget blitt stort og mine forslag til grunnundersøkelser, kall det gjerne screening, før man vurderer nøyere:

- Unngå fond med lite kapital (under 1 milliard kroner), de er svært utsatt for nedleggelse. I tillegg er de ofte dyre (spesielt dersom man går utenfor de nordiske landene, eksempelvis i Luxembourg, Irland etc.), og man kvitter seg med et stort antall fond i prosessen, noe som gjør det enklere. Aggregert sett har de minste fondene ofte svakest avkastning også.

- Vær forsiktig med de aktive fondene som har mest kapital i kategorien. Undersøk om denne kapitalen er til begrensning for fremtidig avkastning. I noen kategorier, slik som globale store selskaper, er det stor kapasitet til å absorbere mye kapital, mens i andre områder kan fondene få utfordringer med å levere avkastning tilsvarende historikken fremover.

- La andre prøve lykken i nyoppstartede fond. Vent 2-3 år for å se om de klarer å levere slik de lover, med mindre det er en forvalter og team du kjenner og stoler på.

- Forsøk å forstå hva forvalter forsøker å gjøre i fondet. Personlig liker jeg litt defensive forvaltere som levere god avkastning, men til lavere (opplevd) risiko. Disse forvalterne er ofte også litt enklere å holde ut med i perioder hvor det er viktig, slik som når det svinger, samtidig bør man ikke forvente at de klarer å holde følge i sterke oppgangsperioder. Samtidig kan fond være en kurant måte å få eksponering mot fond som med forvaltere og strategier som egnet for litt mer spesielt interesserte. Eksempler på dette er høyspesialiserte fond slik som biotech, eller annet hvor det er en helt klar fordel om man har en portefølje som reduserer en-selskapsrisikoen betydelig. Men man bør forsøke å få grep om hvordan forvalteren tenker rundt investeringer.

- Dersom fondet har en klart definert stjerneforvalter, bør man være ytterst forsiktig dersom personen forlater posten. Tendensen er imidlertid at fondene i større grad blir forvaltet i team, og i noen av de største forvaltningsselskapene kan det være vanskelig å se forskjellen på et fond før og etter en ny forvalter fordi de benytter de samme prinsippene og har de samme støtteressursene. I slike tilfeller bør man fortsatt følge opp, men man trenger ikke nødvendigvis få tilsvarende panikk som dersom det skjer fra en mer spesialisert forvalter.

- Aktive forvaltere må gis rom til å få mindreavkastning, dessverre kan dette vare i lange perioder. Hvis en forvalter gjør det dårligere enn forventet i perioder hvor du hadde forventet å få god avkastning, eller motsatt, så bør dette gi grunn til å undersøke fondet nærmere.

- Dersom nordiske ESG-preferanser er viktig for deg, så begrenser dette utvalget av fond. Spesielt globale aktører kan trå med begge beina inn i selskaper som er ekskludert av Oljefondet, så da bør man sjekke grundigere om også fondet lever opp til den etiske siden av investeringene.

Markedene vil gi deg overraskelser

Vi navigerer i mørket, det er det ingen tvil om. Mens vi enda skrev 2019 og mange meglerhus og kommentatorer gav oss lange lister over ting vi burde bekymre oss over, så var ikke pandemi blant de som kom med på listen over topp 20 bekymringer for 2020.

Jeg ble oppriktig enda mer bekymret over hvor sårbare enkelte fondstyper er. Eksempelvis slapp vi unna nedstengning av rentefondene i Norge, mens i Sverige ble det relativt mange nedstengninger av en viss type rentefond for en liten periode. Dette blir et ekstra stort problem i småmarkeder slik som NOK og SEK. Likviditeten var borte, og den er jo ikke nødvendigvis spesielt god i utgangspunktet. I Norge har bransjen, med VFF og Nordic Trustee i spissen, gått sammen om å lansere en tredjepartsprisingstjeneste for rentepapirer. Det betyr i det minste av det ble satt fondskurser her, men det hjelper ikke med en kurs på verdipapirene dersom fondsinvestorer trykker selg i stor skala og ingen vil kjøpe. Derfor fikk vi også se en episode med nedstengning også i Norge, selv om fondet var relativt lite og rettet mot high yield.

Dersom forskjellen mellom hva kjøper vil gi og selger vil selge for, så kan det bety relativt høye transaksjonskostnader. Såpass høye at man i verste fall ikke klarer å få tilstrekkelig kompensasjon fra de som selger fondene og dermed blir fordelt på alle andelseierne. I børsnoterte fond er det to nivåer av likviditet, noe som i dette tilfellet faktisk kan være en fordel. Dersom det i andrehåndsmarkedet er stort salgspress kan det gjøre at spreaden mellom kjøper og selger utvider seg, men da er det de som gjennomfører transaksjonene som tar kostnadene. Samtidig skaper dette ekstra laget mer kompleksitet, det var eksempler fra Danmark hvor market-maker funksjonen (de har dette i mye større utstrekning enn resten av Europa, også for aktive fond) brøt sammen og en rekke fond stoppet midlertidig funksjonen og dermed også muligheten for å kunne handle fondene der og ikke bare rentefond, men også aksjefond.

Det er fortsatt ikke for sent til at de ramler ut skjeletter fra skapene som følge av markedshendelsene under den verste markedsturbulensen i mars/april 2020, men heldigvis tok sentralbanker og myndigheter grep med en gang for å få i gang markedene.

Men det vil komme andre overraskelser, og den beste måten å forberede seg på er å bygge en portefølje (og privatøkonomi) som kan tåle grov sjø.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/A6OOX7PBSVEJ5BXDFSPKGLO72M.png)