Oljeprisen gikk i negativt område i april 2020 for første gang i historien. Hva betyr dette og er det et tegn på at investorer skal kjøpe det svarte råstoffet?

Råoljepriser var på mer enn $ 100 fatet så sent som i august 2014, men en dobbel ulykke av et globalt fall i etterspørselen på grunn av Covid-19 nedstengningen og overforsyning av råvaren fra oljekartellet Opec har sett prisene stupe.

Det dramatiske trekket er nok til å få mange investorer til å konkludere med at nå er et ideelt tidspunkt å kjøpe olje. Den enkleste måten for investorer å gjøre dette på er å kjøpe en oljebørshandlet fond (ETC – exchange traded commodities). ETC’er ligner et børshandlet fond, eller ETF, men oppfyller ikke diversifiseringskravene for Ucits-reglene fordi de bare er eksponert mot en ting.

Hvis du tenker at det er på tide å kjøpe ETCer, er du ikke alene. Europeiske ETC’er for energi har raket inn over 2 milliarder pund år til nå. Halvparten av netto strømmer har gått til den megastore WisdomTree WTI Crude Oil ETC (CRUD) alene.

Men før du trykker på kjøpsknappen, er det noen viktige ting å vurdere:

Hvordan sporer ETCs olje-prisen?

Det er i tider som dette den ordspråklige «the devil is in the details» kommer ut til å spille. Den første tingen å forstå om olje-ETC’er er at de ikke sporer spotprisen til olje. I motsetning til de fleste gull-ETC’er, kjøper og selger ikke disse fondene den fysiske varen. Dette er fordi olje er kostbart å lagre og transportere. I stedet investerer de i svært likvide futures-kontrakter (en type derivat) som har sin egen prisdynamikk.

For å opprettholde en jevn eksponering for oljeprisen, investerer disse ETC-ene i fremtidskontakter som lover å kjøpe fysisk olje på et bestemt tidspunkt i fremtiden. Rett før kontrakten utløper og den er forpliktet til fysisk å ta eierskap av oljen, selger ETC den kontrakten og erstatter den med en tilsvarende kontakt med lengre utløpsdato. Denne syklusen gjentas med forhåndsdefinerte intervaller gjennom året.

Har du «contango»?

Det nåværende oljeproduksjonen har fylt opp de globale oljelagringsanleggene. Når de nærmer seg full kapasitet, er færre investorer villige til å ta fysisk levering av varen, i slike tilfeller uteblir kjøperne av kontraktene for fysisk levering med nærmest utløpsfrist.

Mange investorer som sitter inne med disse kontraktene har ikke noe ønske om, eller evne til, å motta fysisk levering av fat olje og er dermed villige til å betale andre som kan for å ta disse kontraktene av hånden. Dette presset prisen på terminkontrakter nærmest forfall til negativt territorium i april 2020 - det betyr at investorene som holder disse kontraktene, faktisk betaler noen andre for å ta imot oljen.

Den globale overforsyningen forventes å være midlertidig, og det er derfor leveringskontrakter senere på året handler til en mye høyere pris.

Dette gjør at regelbaserte ETC’er står overfor alvorlige ‘rullekostnader’, da de avvikler kortsiktige kontrakter og kjøper mye dyrere langsiktige kontrakter. Dette resulterer i et ekstremt tilfelle av det som er kjent i råvareslang som «contango».

Igjen ødelegger contango for avkastningen

I dette tilfellet, selv om oljespotprisen stiger i fremtiden, kan tap forårsaket av «contago» ramme avkastningen grunnet gjentatte salg av kontrakter med kort løpetid til lavere pris enn de kontraktene som kjøpes med lenger løpetid. Dette kan mer enn oppveie gevinster i form av stigende spotkurser over tid, noe som resulterer i netto tap for ETC-investoren. Faktisk betyr de relativt høye lagringskostnadene for olje at råvaremarkedet ofte er i «contago», noe som skaper en betydelig motvind for langsiktige investorer.

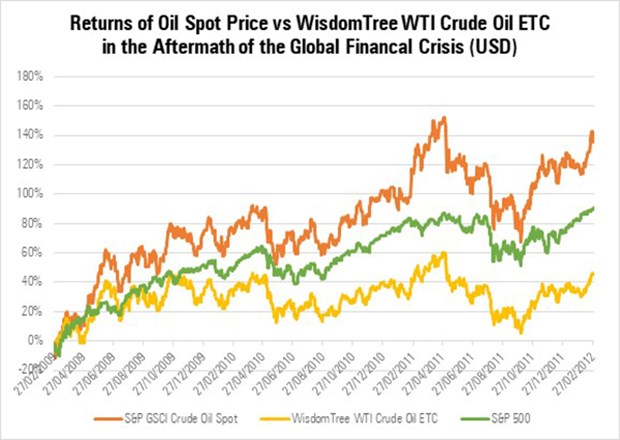

Grafen nedenfor viser avkastningen til den mest populære råolje-ETC i Europa mot spotprisen på olje da markedene kom seg etter den globale finanskrisen i 2007/08.

Sammenligningene i avkastningen gir sterke assosiasjoner. I de tre påfølgende årene etter markedskrasjen, gikk spotprisen på olje opp imponerende 138 %. I samme periode steg WisdomTree WTI råolje-ETC bare opp 45 %. Denne store forskjellen i resultatene kan først og fremst tilskrives avkastningen rullingen av futurene mellom kort og lang løpetid under «contago».

Å kjøpe billig olje ved hjelp av et ETC kan virke fristende, men kompleksitetene i de fremtidige futuresmarkedene gjør at du kan tape penger selv om oljeprisene stiger. For de fleste investorer overlates denne tilnærmingen best til spesialister.