Når investorer opplever markedsturbulens på nært hold, slik det har vært i starten på 2020, kan det være vanskelig å holde fokuset på de langsiktige forholdene og mulighetene som kommer med å investere i aksjer, på tross av alle bevisene som viser deg at det å holde seg på kursen er i beste interesse.

For å vise dette grafisk, har vi satt sammen en liten pakke med tre grafer som illustrere de historiske avkastningene i markedet for aksjer og farene ved å time markedet.

1. Nedgangsmarkedet er tøffe, men markedene stiger over tid

Før vi så nedsalgene på grunn av koronaviruset har det amerikanske markedet hatt åtte store fall siden 1926, og det var den store depresjonen som har hatt størst innvirkning. Grafen nedenfor viser utviklingen med månedlig oppløsning og illustrerer opp og nedturene i USA.

Mer nylig har vi sett et tapt tiår på 2000-tallet som inkluderte to påfølgende nedturer, både dotcom-nedturen i perioden 2000-2002, og den globale finanskrisen i perioden 2007-2009 har gjort investorer nervøse.

Finanskrisen gjorde at aksjene falt 50,9 % i amerikanske dollar, men så startet de å stige igjen og de steg i 93 måneder, frem til slutten av 2018.

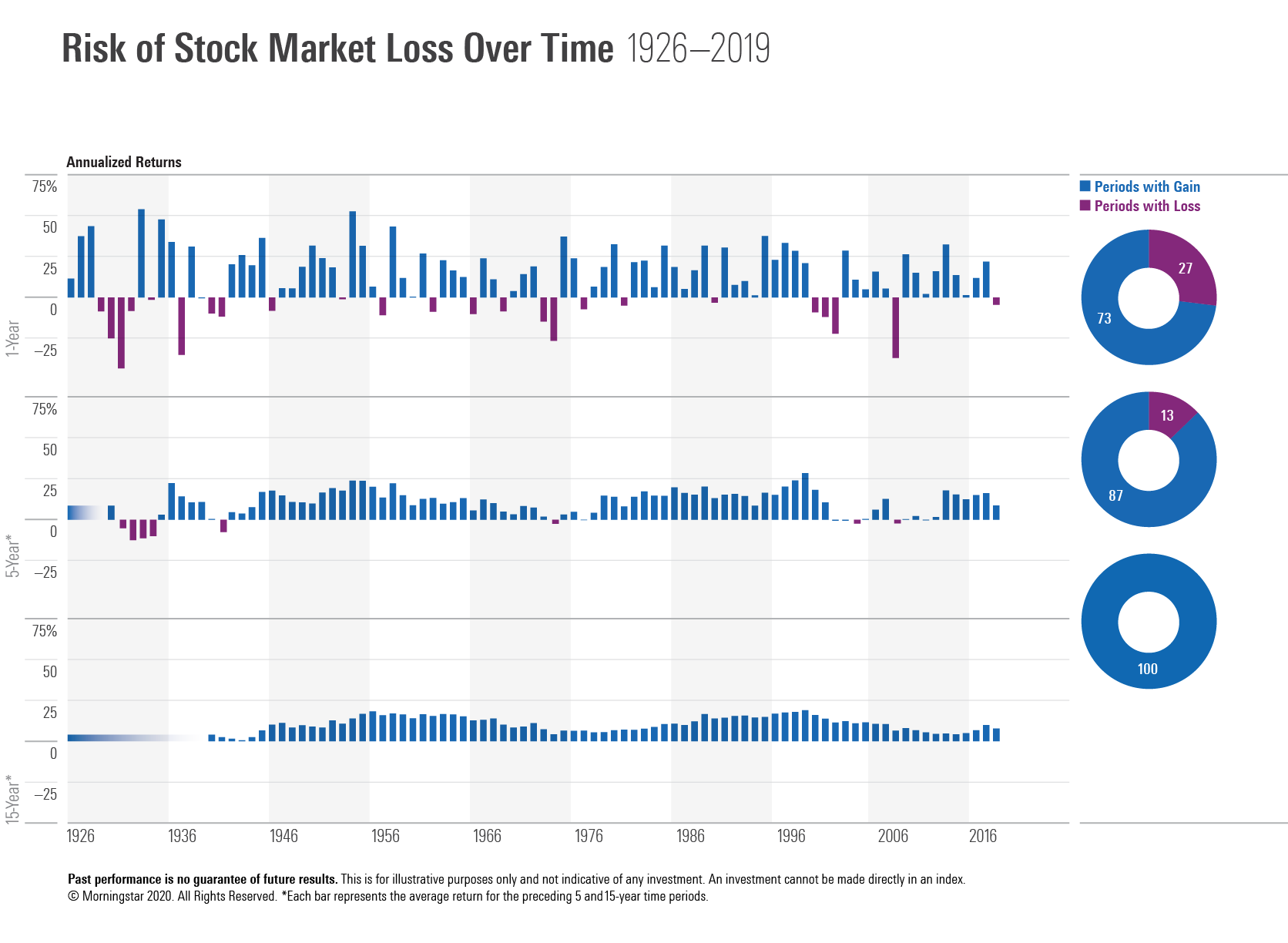

2. Aksjemarkedsrisiko faller når man ser over lengre perioder

Aksjer blir ofte kalt risikofylte investeringer, men deres langsiktige avkastning har demonstrert at den kortsiktige volatiliteten har kommet med en langsiktig premie.

Grafen nedenfor illustrerer hvordan tapene fordeler seg når man ser over 1-, 5- eller 15-årsperioder.

- Av 94 ettårsperiodene siden 1926, hadde 25 av dem negativt fortegn.

- Av 90 overlappende femårsavkastninger siden 1926, hadde bare 12 negativt fortegn

- Av 80 overlappende 15-årsavkastninger siden 1926, hadde ingen negativt fortegn

3. Ikke-effektiv markedstiming får stor påvirkning på lang sikt

Investorer som forsøker å time markedet, undergår en risiko for å ikke få med seg perioder med eksepsjonell avkastning, noe som dermed kan negativt påvirke investeringsstrategiens resultater.

Bildet nedenfor illustrerer risikoen man løper når man forsøker å time aksjemarkedet ved å vise effekten av i ikke få med seg den beste måneden hvert år.

Ved å ikke være med på den beste måneden i året, reduserer avkastningen på drastisk vis. I årene da avkastningen allerede var negativ, vil effekten av å gå glipp av den beste måneden vil forstørre tapene. I 7 av de 49 årene som blir vist ovenfor (1970, 1978, 1984, 1987, 1994, 2011 og 2015), ville det å miste den beste måneden dratt ned positiv avkastning ned i negativt territoriet.

Selv om suksessfull markedstiming kan påvirke porteføljens avkastning, er det veldig vanskelig å time markedet på konsistent basis. Dersom du feiler, kan markedstiming gjøre at man får store mulighetskostnader.

These charts are excerpted from the Morningstar Markets Observer, the Morningstar Presentation: Stocks and Bonds, and the Morningstar Presentation: Risk and Volatility. Lær mer om Morningstar Direct her.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/NYUEHSFI4BDCJPQZJ76HH4PKSM.jpg)

.jpg)