Samtidig som fiaskoen til Silicon Valley Bank SIVB utløste frykt for en bredere krise i banksektoren, har det vært en plutselig endring i avkastningen i obligasjonsmarkedet.

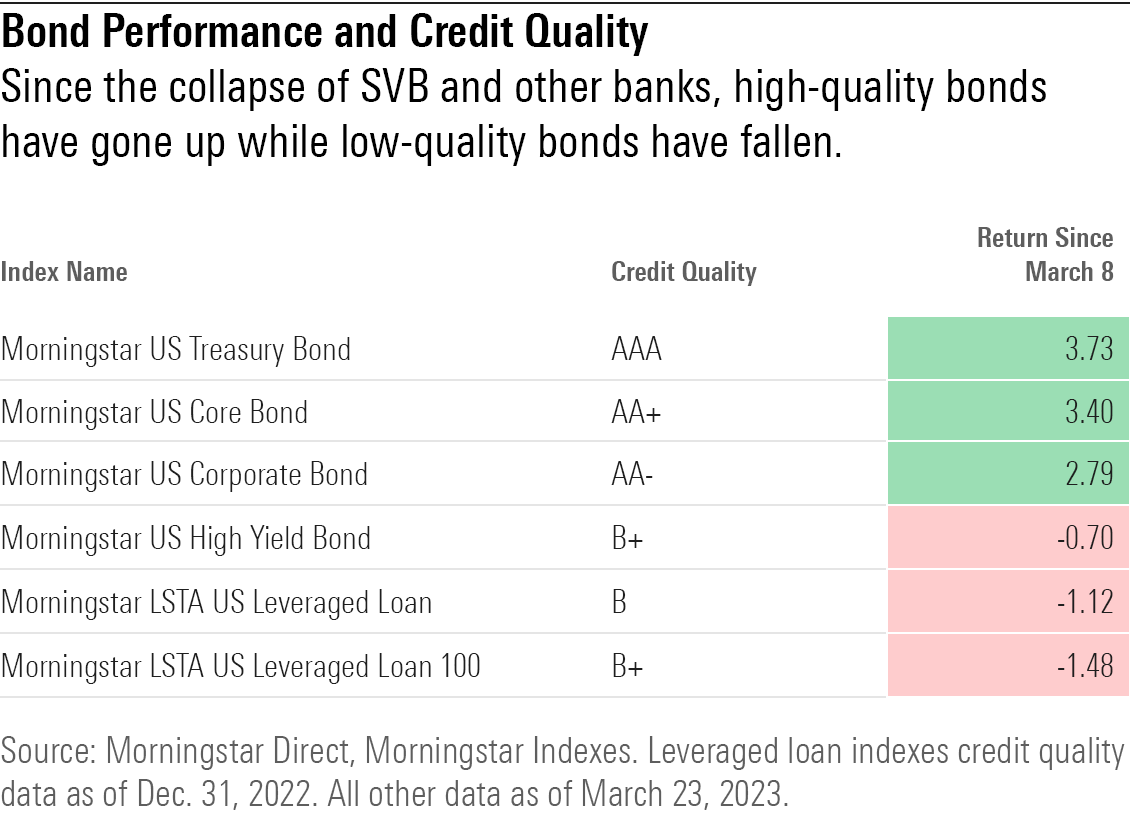

Obligasjoner av høy kvalitet, inkludert amerikanske statsobligasjoner, har steget i pris, mens eiendeler med lavere kvalitet og høyere avkastning faller i verdi.

«Det er en kreditthendelse på horisonten, og folk er bekymret for hva som kommer», sier Alfonzo Bruno, assisterende porteføljeforvalter i Morningstar Investment Management.

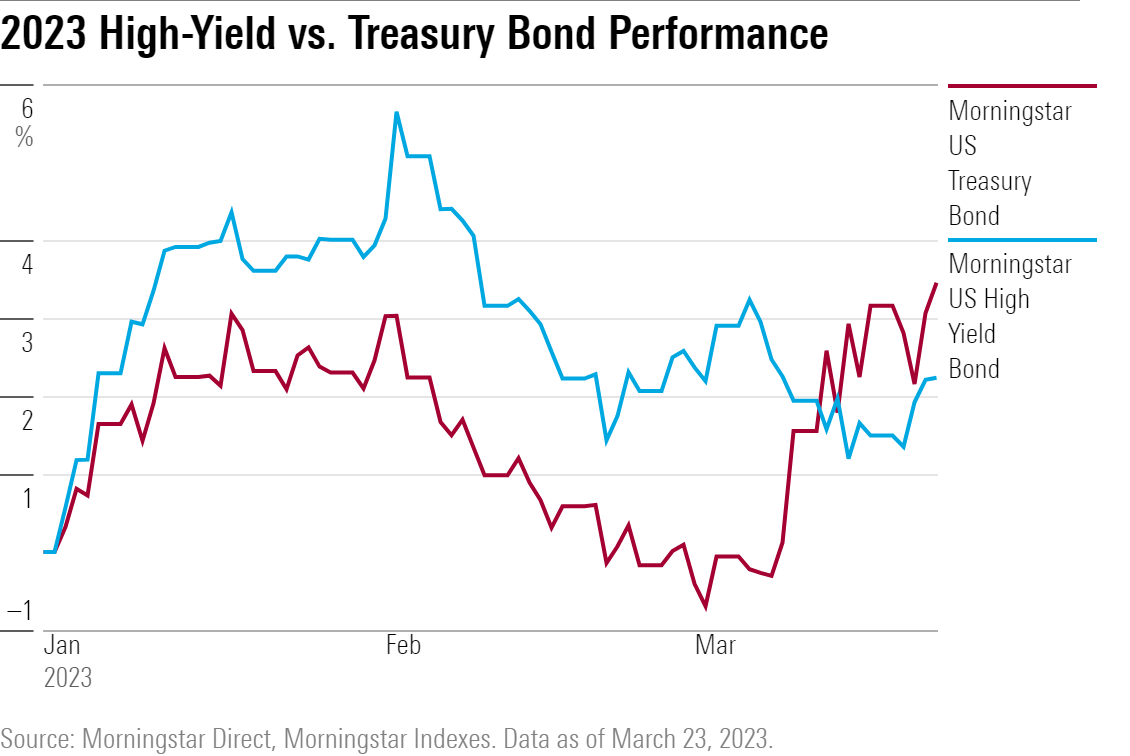

For eksempel, siden 8. mars, da Silicon Valley Bank-nyhetene sprakk, har Morningstar US Treasury Bond Index steget 3,7 %, mens Morningstar US High Yield Index – som omfatter de mest risikofylte selskapsobligasjonene – har falt med 0,7 %.

Rallyet i markedet for statsobligasjoner har ført til at avkastningen har falt betydelig. Den 2-årige amerikanske statsobligasjonen har sett avkastningen falle til 3,76 % fra 5,05 % 8. mars, og nådd det laveste nivået siden september 2022.

Noe som har økt kompleksiteten ytterligere er bekymringene rundt banksystemet og det faktum at Federal Reserve fortsetter å bekjempe inflasjonen, noe som betyr at rentene kan stige enda høyere, eller holde seg høye lenger. Det er i alle fall mye usikkerhet å spore i markedet.

«Med alt dette som skjer, vokser mistanken om økte vanskeligheter for økonomien» sier Bruno.

Hvorfor er kredittkvalitet viktig?

Omfattende lavkonjunkturer kan inntreffe raskt med lite forvarsel, advarer Bruno. «Plutselig endrer situasjonen seg raskt. Hvis du er i feil ende av risikospekteret, kan avkastningen bli veldig dårlig, veldig raskt».

Kredittkvalitet er et industristandardmål som brukes til å måle obligasjonsrisiko. Konkret er det en vurdering av en enhets evne til å betale sin gjeld. Obligasjoner med høy kredittkvalitet, som er utstedt av solide organisasjoner som den amerikanske regjeringen eller store blue-chip-selskaper, møter konsekvent gjeldsforpliktelsene sine.

Obligasjoner med dårlig kredittkvalitet er mer risikabel gjeld utstedt av selskaper med dårligere inntjening og likvidtet. Som et resultat har de høyere sannsynlighet for mislighold. Kredittvurderinger varierer fra AAA for obligasjonsutstedere av høyeste kvalitet, som den amerikanske regjeringen; B+ for mer risikofylte obligasjoner, som ofte gir høyere avkastning; opp til C eller til og med D for de mest risikofylte søppelobligasjonene.

Siden problemene i Silicon Valley og andre amerikanske og europeiske banker har Morningstars høykvalitetsobligasjonsindekser gitt gode resultater, mens indekser av lavere kvalitet har lidd.

«Flukten til statsobligasjoner og eiendeler av høyere kvalitet er drevet av oppfatningen av sikkerhet» legger han til. «Når investorer er bekymret for kredittforringelse eller mulig mislighold, bytter de fra selskapsobligasjoner til statsobligasjoner».

Amerikanske statsobligasjoner anses som risikofrie eiendeler, ifølge Bruno, siden det er stor sannsynlighet for at regjeringen vil betale gjelden i enhver økonomisk situasjon.

«Og med den kortsiktige avkastningen på statsobligasjoner akkurat nå, kan investorer holde seg risikofrie og fortsatt tjene 4,5 % i de kommende månedene».

Hva venter rentemarkedet?

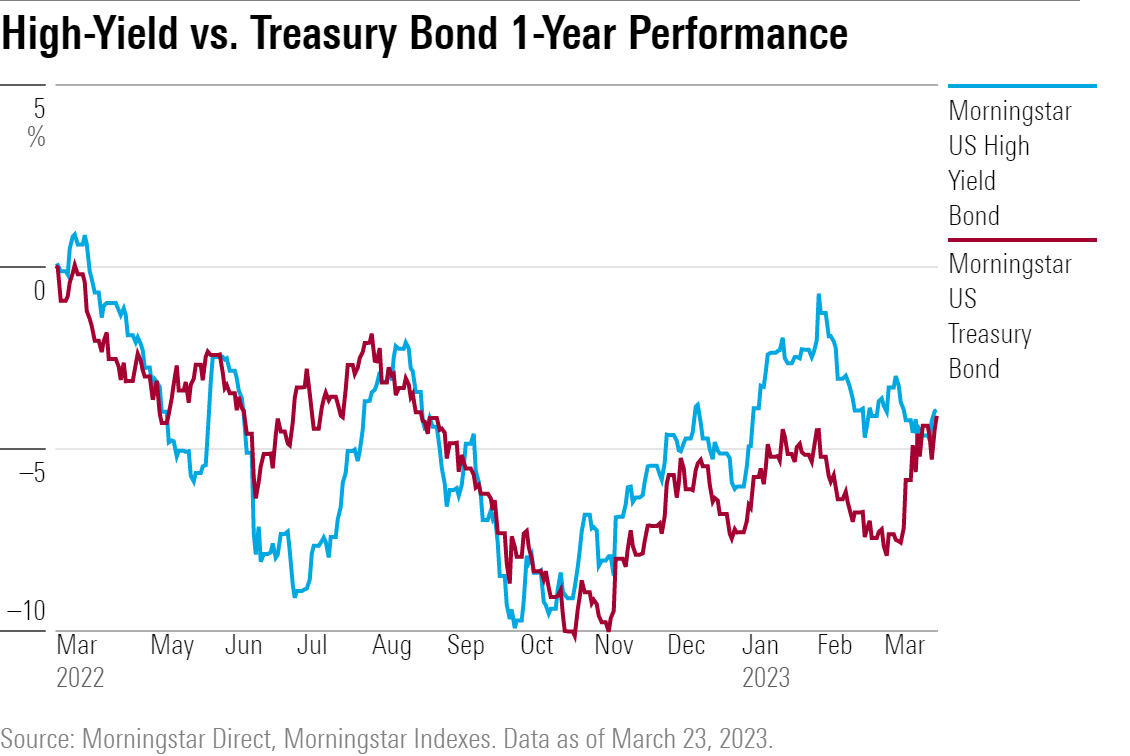

Rallyet i rentesensitive amerikanske statsobligasjoner og etterslepende obligasjonsrenter drevet av kredittproblemer markerer noe av en reversering av trender sett i obligasjonsmarkedet siden tidlig i 2022. I fjor led amerikanske rentesensitive obligasjoner store tap da Federal Reserve hevet renten rentene, mens kredittsensitive obligasjoner var mer oppegående.

Spørsmålet for investorer er hvordan denne nye dynamikken vil utspille seg fra nå av.

High yield obligasjoner vs. statsobligasjoner avkastning diagram over det siste året.

«Esset i ermet fortsetter å være stabiliteten til banksystemet», sier Bruno. «Bankkriser tas ikke lett på - ethvert hint av økt stress hos disse små og mellomstore bankene kan forstyrre investorsentimentet ganske raskt».

Når bedrifter sliter med å få lån, bremser ansettelsen og nye prosjekter stopper opp.

I slike usikre tider sier Bruno at investorer vil dra nytte av å ta en metodisk tilnærming til å legge til risiko. «Vi ønsker ikke å bli for begeistret når spreadene på obligasjoner av lavere kvalitet øker, spesielt når de fortsatt er innenfor sine langsiktige gjennomsnitt sier han».

«For nå, med kortsiktige statsrenter der de er, kan investorer holde seg risikofrie og fortsatt tjene 4,5 % i løpet av de neste to månedene». Bruno sier at investorer ser at det å investere i statsobligasjoner gir den beste risiko-profilen for øyeblikket, «mens vi venter på mer klarhet fra Fed og venter på å se hvordan ting går».