Hvis en investerte i 2022 basert på lærdommer fra historiske trender i aksjemarkedet så ville nok mange sitte igjen med en viss bismak og stille seg spørrende til hvilke feiltrinn som ikke burde gjentas i 2023.

Det er viktig å påpeke at lærdommene fra investeringshistorien er verdifulle, men de er ikke alltid representative for fremtidige hendelser, slik at en må være forsiktig med å legge for mye vekt på det som har skjedd i aksjemarkedene tidligere.

Et eksempel er sammenhengen mellom ulike aksjeklasser. «Fra 1973 til slutten av 2021, så var den månedlige sammenhengen mellom globale aksjeavkastning og amerikanske obligasjoner -0,02 poeng» (med et spenn fra +1, når to verdipapirer beveger seg sammen til -1 når de beveger seg i motsatt retning. En verdi på 0 indikerer at det ikke foreligger en sammenheng)», ifølge Nicolo Bragazza som er senior investeringsanalytiker i MIM (Morningstar Investment Management).

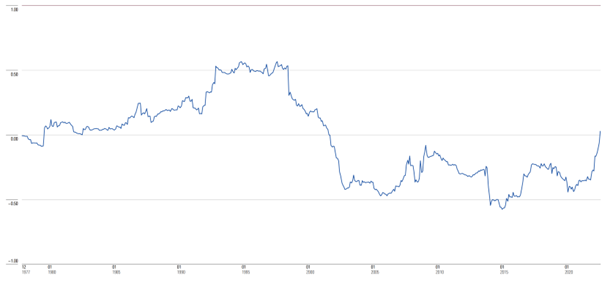

Basert på denne informasjonen kan vi si at det å sitte på amerikanske obligasjoner har sørget for en diversifisering over årenes løp. Dessverre var ikke det tilfellet i 2022 ifølge Bragazza. «Det femårige forholdet mellom aksjer og obligasjoner er ved et rekordnivå.»

Den femårige korrelasjonen mellom aksjer og obligasjoner har nådd en ny 20-årig topp

Source: Morningstar Direct. Performance is in USD. For equities: S&P 500 TR index; for fixed income: US Treasury TR index. 5-year rolling correlation from January 1973 to September 2022.

«Det å være avhengig av historiske korrelasjoner kan være risikabelt eller misledende» fortsetter MIM sin egen analytiker «ettersom korrelasjonen er et ‘gjennomsnitt’ og derfor ikke forteller oss så mye om oppførselen til ulike aksjeklasser gjennom ulike markedsfaser». «Ved resesjonstidspunkt, kan forholdet mellom aksjer og obligasjoner forbli positive med 0,09», legger Bragazza til. «I perioder preget av høy inflasjon over 5% steg den til og med til +0,23».

Vi kan føle oss skuffet over disse tallene, samtidig som at det gjør oss bedre rustet til å forvalte pengene våre smartere. Her er fire feiltrinn som bør unngås i det kommende investeringsåret.

Feiltrinn 1: For mye fokus på historiske sammenhenger

Første feilen som det er lurt å unngå er å bli for opphengt i historiske mønstre. Det er også viktig å se nærmere på diversifisering ettersom dette området handler om mer enn bevegelsene til to ulike investeringsklasser.

Morningstar sin analytiker foreslår å se etter «fundamentale faktorer», ikke bare negative korrelasjoner. Forholdet mellom industrielle sektorer var alle positive i 2022, men energisektoren hadde positiv avkastning i motsetning til de andre. Investorer med en eksponering mot dette markedet ville ha dra fordel av utmerket diversifisering. Det samme gjelder for amerikanske dollar, det er en sannhet at obligasjoner har falt i verdi i løpet av året, samtidig som at den amerikanske dollaren har opplevd en verdiøkning grunnet forskjeller i pengepolitikken mellom Fed og de andre sentralbankene.

Feiltrinn 2: Flere investeringer = mer diversifisert

Den andre feilen vi må unngå i 2023 er tanken om flere aktiva klasser vil øke diversifiseringen av vår portefølje. I 2022 har det ikke vært noe mulighet for å «gjemme seg» i rentebærende verdipapir, ettersom nedgangen har vært bred på alle fronter. Aksjemarkeder hadde et av sine verste år og inkluderingen av kvalitetsselskaper i porteføljen ga ikke lengre samme grad av beskyttelse.

«2022 er et eksempel på et år hvor eiendeler i porteføljen ikke ville ført til mer diversifisering. Den eneste aksjeklassen som har levert en positiv avkastning er energisektoren, den amerikanske dollaren og noen nisjemarkeder slik som brasilianske aksjer.»

Feiltrinn 3: Bruk av markedshistorikk som din retningslinje

Den tredje feilen er å forestille seg at historien alltid gjentar seg selv. «Kunnskap om historien hjelper med å sette ting i perspektiv, men det er ikke nok» forklarer MIM-analytikeren som bruker yen som et eksempel. Den japanske valutaen har generelt sørget for beskyttelse ved urolige markedshendelser, dette var riktignok ikke tilfellet i 2022 grunnet en økning i inflasjonen som bidro til store forskjeller i pengepolitikken.

Feiltrinn 4: Forsøk på å forutse fremtiden

Den fjerde feilen er å forsøke å forutse fremtiden. Sentralbanker har kraftige systemer for å få på plass økonomiske spådommer og disse er ofte feilaktige. Kan dette gjøres bedre? Ikke nødvendigvis.

«Det er bedre å bruke tiden mer produktivt for å bygge en portefølje» lyder det fra Bragazza.

Tips for å unngå feiltrinn:

Her er noen tips som kan hjelpe deg med å unngå disse investeringsfeiltrinnene:

- Tenk investeringer på en måte som sammenfaller med dine mål.

- Ta utgangspunkt i beta (indikator som måler markedssvingninger): en høy beta betyr større volatilitet og risiko.

- Se på investeringsfundamentet. Tidlig på 1900-tallet bestod globale indekser av finansielle aksjer og jernbanetransport, i dag er det teknologi og telekommunikasjon som dominerer. De fundamentale faktorene er derfor radikalt annerledes.

- Forbered deg på ulike markedsscenarioer og aksepter usikkerhet. Bragazza oppsummerer dette i et ord: robusthet. «Dette er evnen til å motstå forskjellige scenarioer uten å gå på bekostning av ytelse på lengre sikt.