.jpg)

Når investorer ser fremover mot 2023, er det flere ulike meninger om utsiktene for inflasjon, sannsynligheten for en resesjon og amerikanske Federal Reserves rentepolitikk.

Og de kan ikke alle ha rett.

I aksjemarkedet, forventes det basert på verdivurderinger at økonomien vil gli inn i en kort, grunn resesjon eller unngå det hele med en «myk landing». Som et resultat av dette, med inflasjonen under kontroll, forventer markedsaktører at Fed vil kutte renten innen utgangen av neste år.

I mellomtiden blinker obligasjonsmarkedet rødt med sin viktigste resesjonsindikator, US Treasury yield, som signaliserer en resesjon som ekstremt sannsynlig.

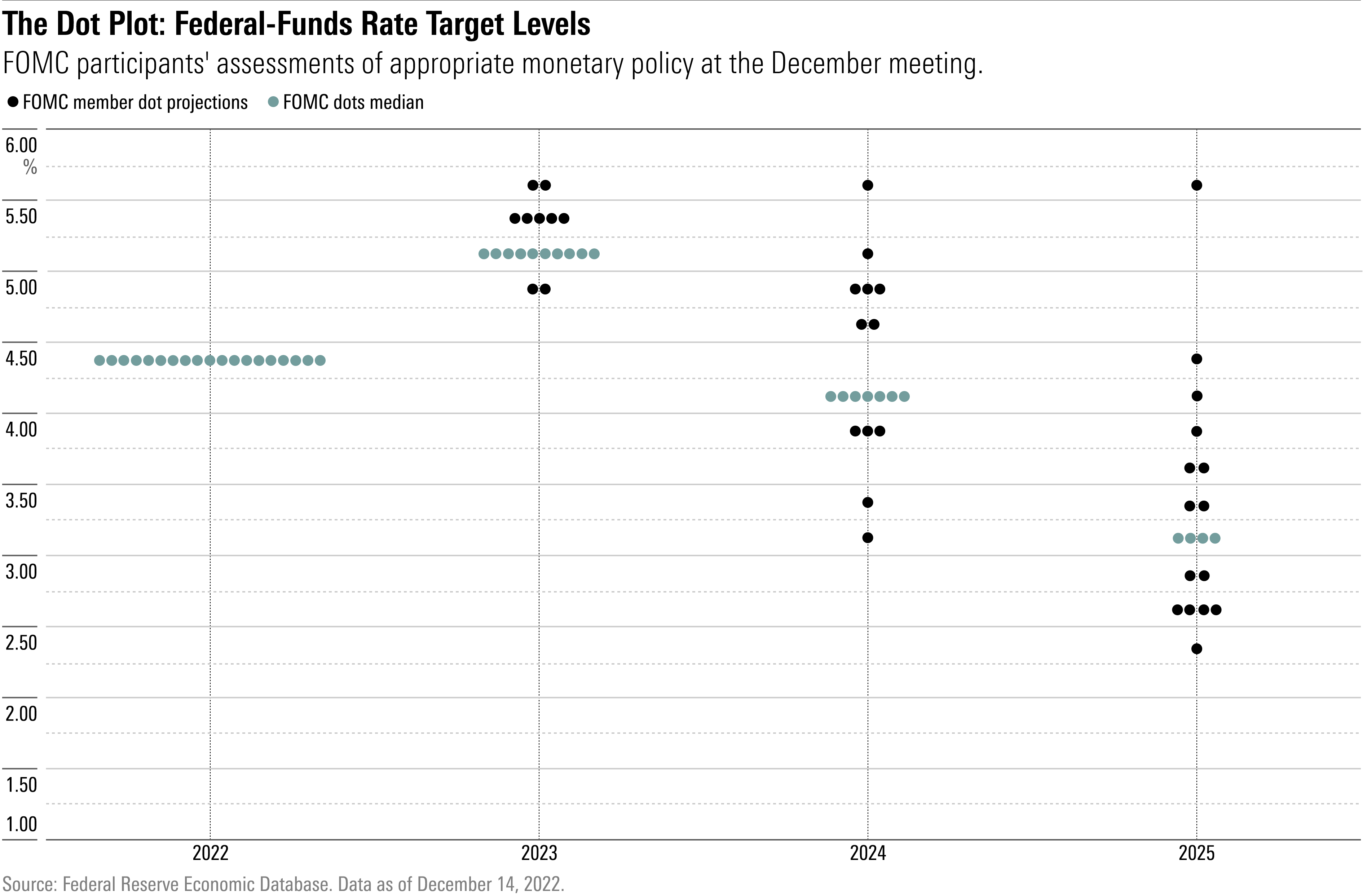

Så har vi Feds egne prognoser som ikke peker på noen resesjon, til tross for økende arbeidsledighet. Fed spår at nedgang i inflasjonen i løpet av året vil være en mulighet, men nevner ikke rentekutt spesifikt.

"Det er litt av en tanke som kan sees på som magisk eller kontraintuitiv," sa Steve Sosnick, sjefstrateg i Interactive Brokers.

Morningstars amerikanske sjeføkonom Preston Caldwell skrev forrige uke at sentralbanken kan være bekymret for at markedsoptimismen i tiden fremover, grunnet den rådende usikkerheten. Påfølgende reduksjoner i obligasjonsrentene vil kunne forårsake en for rask oppgang i økonomisk aktivitet og som et resultat hindre inflasjonen i å gå tilbake til normale nivåer. «Vi tror det er grunnen til at Feds prognoser for øyeblikket er så aggressive, fordi sentralbanken helt klart prøver å "fraråde" markedet fra å la finansielle forhold lette for mye», sa Caldwell.

Uansett vil utviklingen i disse variablene i løpet av de kommende månedene bestemme veien markedene og porteføljene vil ta.

Den erfarne Fed-overvåkeren Robert Brusca fra FAO Economics er forundret over motsetningene han ser dukke opp fra Fed og markedene.

"Markedet ser ut til å være av den oppfatning at Feds politikk er veldig effektiv og fungerer raskt," sa Brusca. Videre, "markedet tror at Fed vil være mer vellykket - og dens politikk vil være mer effektiv - enn sentralbanken selv tror."

På den ene siden, sier Brusca, er det absolutt mulig at inflasjonen vil falle til 2,1 % innen 2025, slik Fed spår. I sine utsikter forventer ikke sentralbanken en resesjon, bare en svært langsom vekst neste år.

I tillegg indikerer Feds prognose for slutten av 2023 en «fed-funds» rente på 5,1 %, som kan være høyere enn markedet forventer, men kanskje ikke stramt nok i «reelle» termer, sammenlignet med inflasjonstakten. – Det er realrentene som betyr noe, sier Brusca. "Og de må være restriktive," i størrelsesorden 2% over inflasjonsraten.

Dette vil for eksempel bety at fed-funds renten sannsynligvis må presses over 5 % neste år for å nå en realrente på 2 %.

Sosnick hos Interactives sier at mens investorer er "per definisjon optimistiske" med tanke på utsiktene, "må vi velge mellom optimisme og realisme, og det er der de mulige motsetningene oppstår."

Til syvende og sist "vil det være opp til dataene å fortelle oss om Fed kan levere det markedet håper på, som er en myk landing og en retur av inflasjonen til 2%," sa Sosnick. Det som uansett er hevet over enhver tvil er at 2023 vil bli preget av markedsusikkerhet og et voksende behov for klarhet i rentespørsmål blant investorer.